Thanh Khoản Dồi Dào

Khi giá giao ngay của BTC tích luỹ dưới ATH mới là 73.000 USD, nhóm Người nắm giữ dài hạn đã bước vào giai đoạn phân phối và bán BTC của họ cho các nhà đầu tư mới với giá cao hơn. Điều này cho thấy dòng vốn mới đang được đưa vào lớp tài sản, đẩy vốn hoá thực tế lên các mức cao mới.

Tóm tắt:

- Vốn tiếp tục chảy vào Bitcoin, với Vốn hoá thực tế tăng lên mức cao mới là 540 tỷ USD. Tốc độ dòng vốn chảy vào tài sản hiện đã vượt quá 79 tỷ USD/tháng.

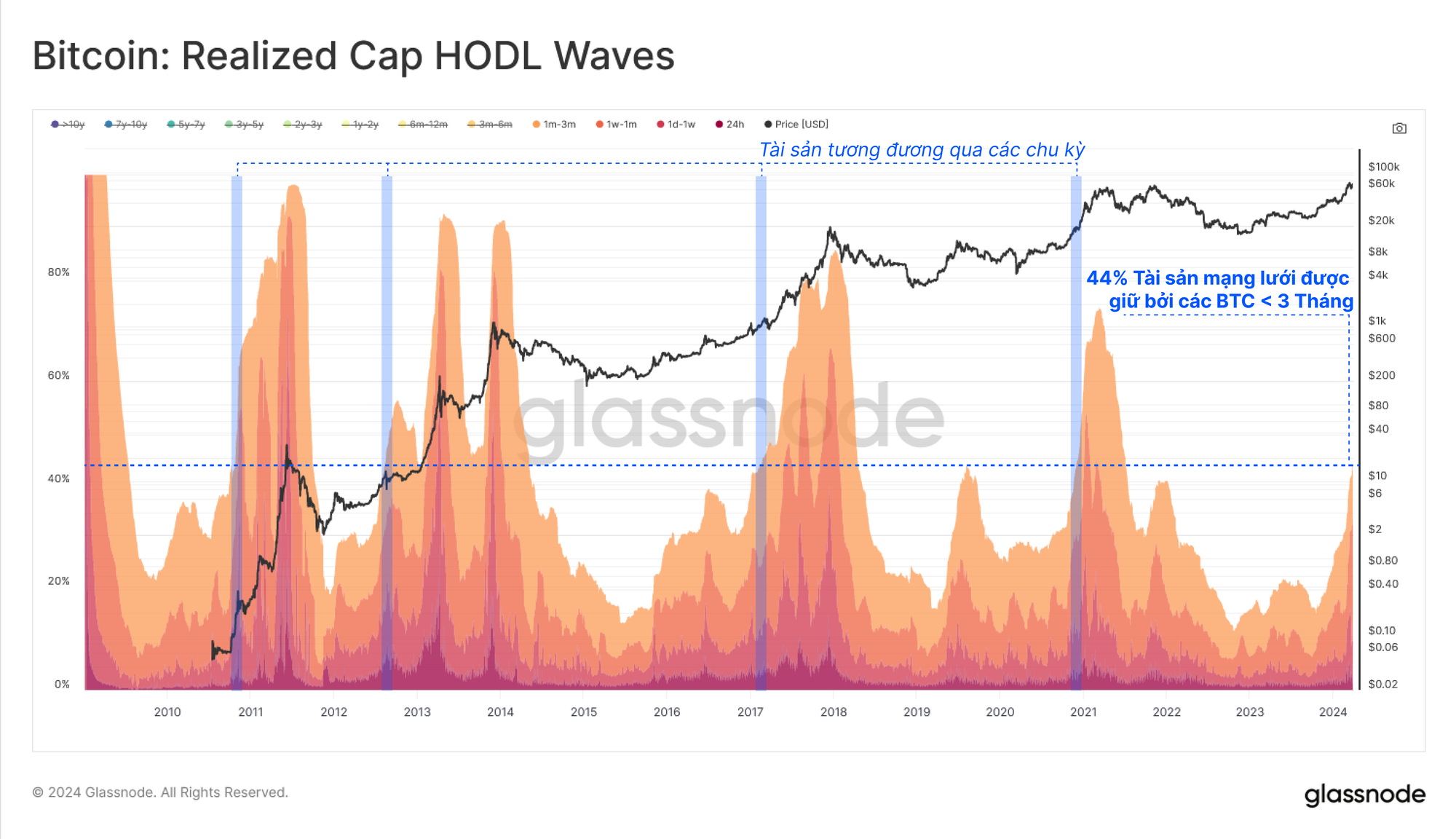

- Quá trình chuyển giao tài sản từ Người nắm giữ dài hạn sang nguồn cầu mới đang tăng tốc, với hơn 44% tài sản mạng lưới hiện thuộc sở hữu của các đồng coin có độ tuổi dưới 3 tháng.

- Hoạt động chốt lời tiếp tục chi phối hành vi nhà đầu tư, với cả nhóm Người nắm giữ dài hạn và ngắn hạn đều đang chốt lời một phần. Tuy nhiên, sự thống trị về lợi nhuận nói chung đang hướng về phía Người nắm giữ dài hạn.

Làn sóng thanh khoản tăng

Giá Bitcoin đã phá vỡ một cách dứt khoát trên ATH của chu kỳ trước vào đầu tháng 3, gây ra sự chuyển đổi sang giai đoạn khám phá giá. Như được đề cập vào tuần trước (WoC-13), điều này đã thúc đẩy một lượng lớn nguồn cung được chi tiêu và chốt lời.

Điều này dẫn đến việc các đồng coin đã chi tiêu được định giá lại từ cơ sở chi phí thấp hơn đến cơ sở chi phí cao hơn. Khi những đồng coin này đổi chủ, chúng ta cũng có thể coi đây là một đợt đưa nguồn cầu và thanh khoản mới vào lớp tài sản.

Cơ chế này được thể hiện bằng Vốn hoá thực tế, là chỉ số theo dõi thanh khoản USD tích lũy “được giữ” trong lớp tài sản. Vốn hoá thực tế hiện ở mức ATH mới là 540 tỷ USD và đang tăng với tốc độ chưa từng có là hơn 79 tỷ USD/tháng.

Chúng tôi có thể chia nhỏ các nhóm tuổi của Vốn hoá thực tế bằng cách sử dụng chỉ số Realized Cap HODL Wave. Công cụ này đặc biệt hữu ích để phân biệt sự phân phối tài sản tính theo USD được nắm giữ ở các nhóm tuổi khác nhau.

Nếu tách biệt các đồng coin dưới 3 tháng, chúng ta có thể thấy sự gia tăng mạnh mẽ trong những tháng gần đây, với những nhà đầu tư mới hơn này hiện sở hữu ~ 44% tổng tài sản mạng lưới. Sự gia tăng số lượng BTC trẻ hơn này là kết quả trực tiếp của việc Người nắm giữ dài hạn chi tiêu BTC của họ ở mức giá cao hơn để đáp ứng làn sóng nhu cầu đang đổ vào.

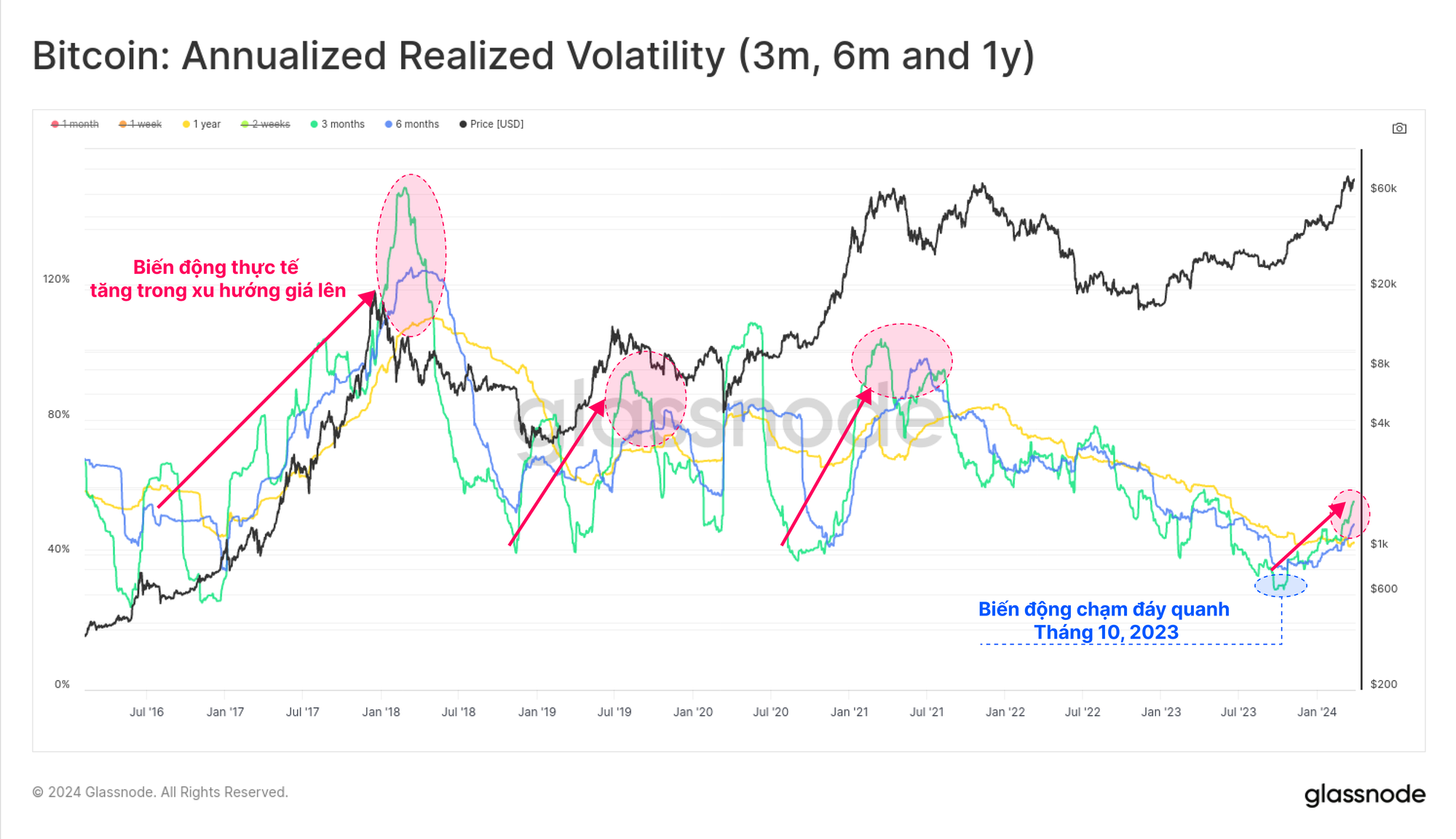

Thông thường trong các chu kỳ Bitcoin trước đây, nhu cầu mới tăng lên có xu hướng đi kèm với nhu cầu đầu cơ tăng cao. Điều này có xu hướng dẫn đến thị trường ngày càng biến động, vốn là đặc trưng của xu hướng tăng vĩ mô trong các chu kỳ Bitcoin trước đó.

Biến động thực tế trong 90 ngày đã tăng gần gấp đôi từ 28% lên 55% kể từ tháng 10 năm 2023, đánh dấu thời điểm dòng vốn vào Vốn hóa thực tế bắt đầu tăng tốc cao hơn.

Nguồn cung không hoạt động thức tỉnh

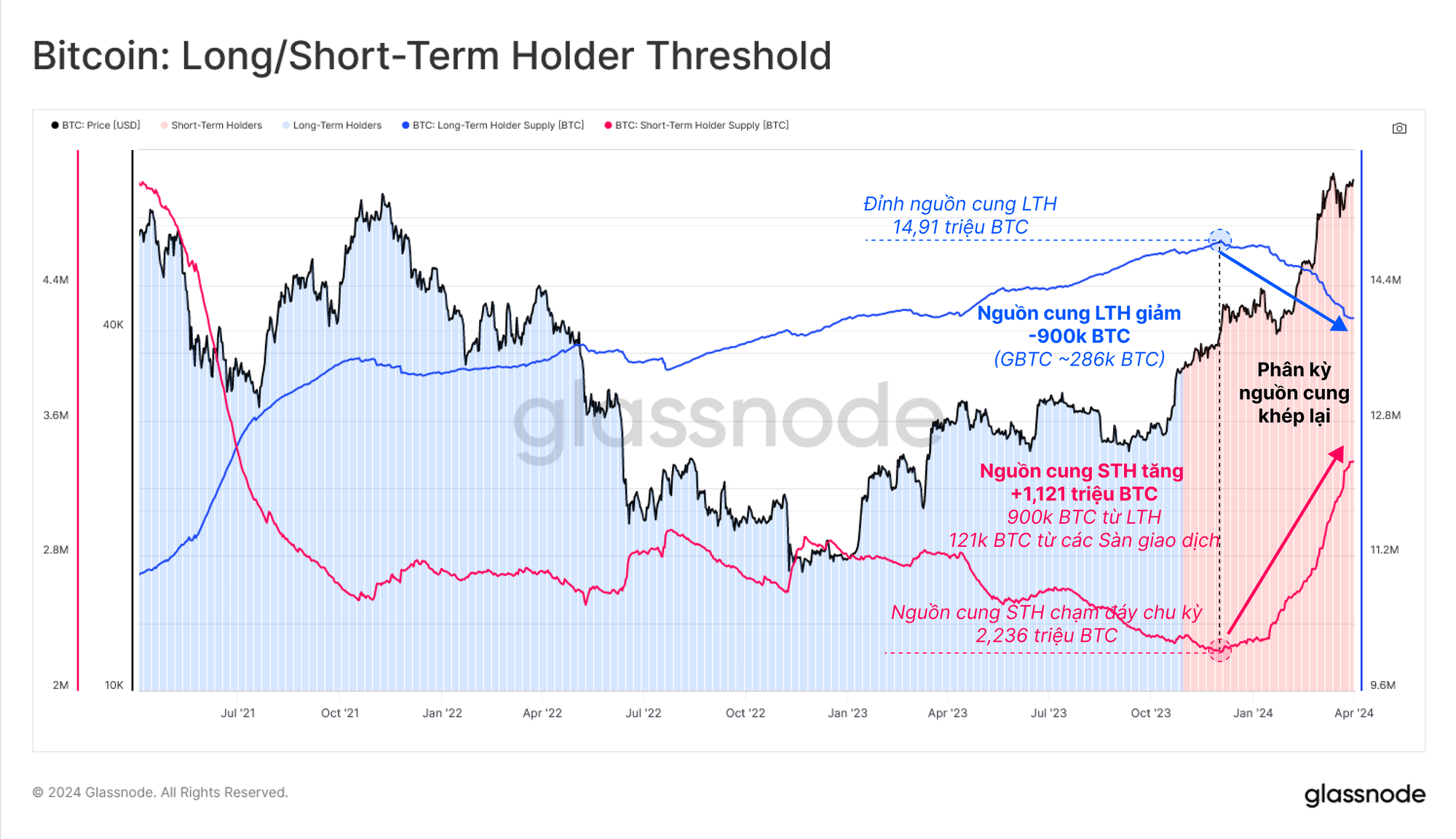

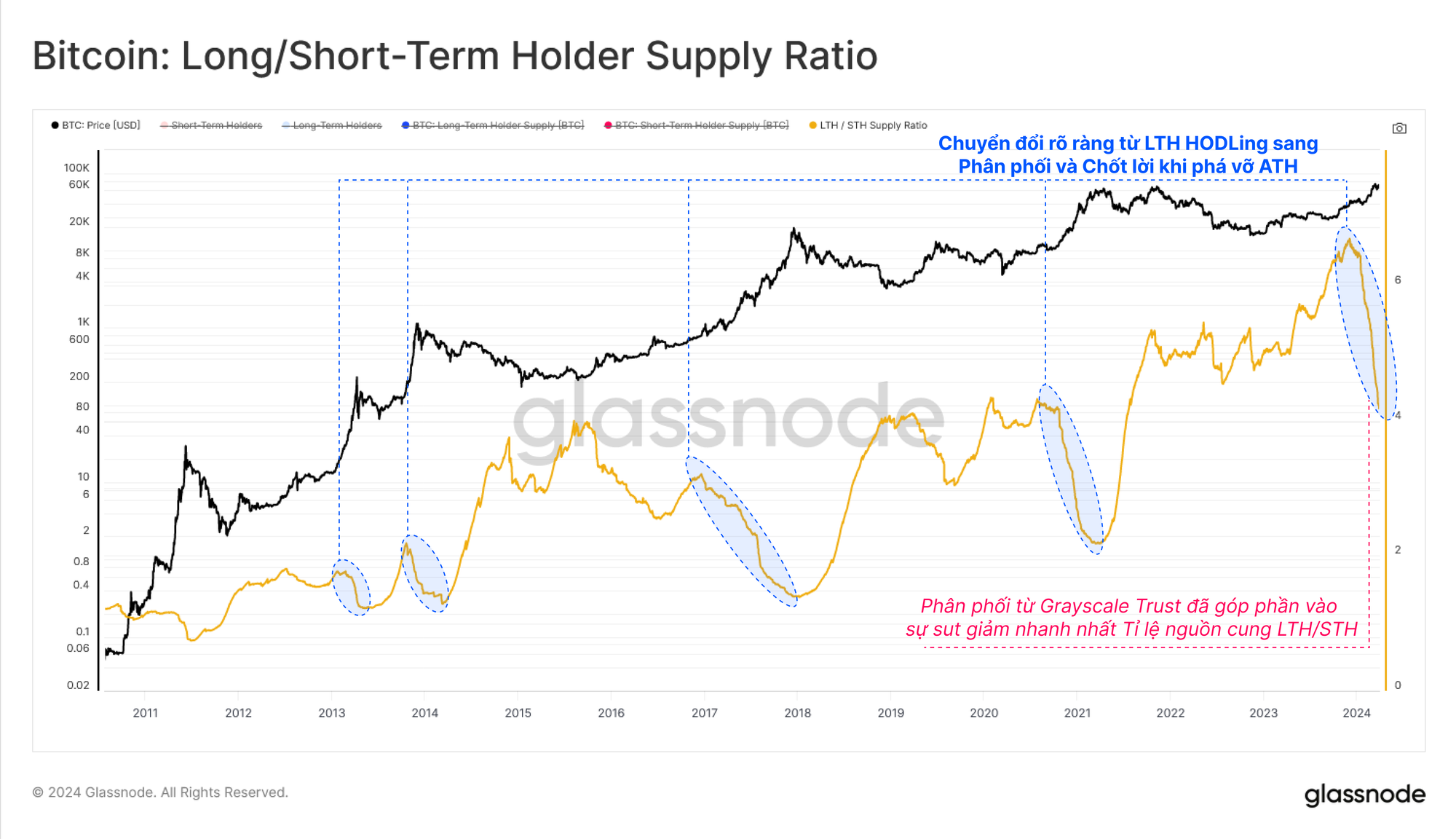

Sau tình trạng thắt chặt nguồn cung (xem WoC-46-2023), sự phân kỳ giữa Nguồn cung Người nắm giữ dài hạn và Người nắm giữ ngắn hạn đã bắt đầu khép lại. Khi giá tăng và lợi nhuận chưa thực hiện mà các nhà đầu tư nắm giữ tăng lên, nó thúc đẩy những Người nắm giữ dài hạn (LTH) phân phối số cổ phần mà họ nắm giữ.

Nguồn cung LTH đã giảm -900.000 BTC kể từ mức đỉnh 14,91 triệu BTC được thiết lập vào tháng 12 năm 2023, trong đó dòng tiền GBTC chịu trách nhiệm cho khoảng một phần ba con số này (khoảng -286.000 BTC).

Ngược lại, Nguồn cung Người nắm giữ ngắn hạn đã tăng thêm +1,121 triệu BTC, hấp thụ áp lực phân phối của LTH, cũng như mua lại 121.000 BTC từ thị trường thứ cấp thông qua các sàn giao dịch.

Lưu ý: Nguồn cung LTH và STH được hiển thị trên các trục y riêng biệt để dễ hình dung.

Chúng ta có thể bổ sung cho quan sát này bằng cách đánh giá tỷ lệ giữa nguồn cung Người nắm giữ dài hạn và ngắn hạn. Một lần nữa, sự sụt giảm rõ rệt có thể thấy rõ trong tất cả các xu hướng tăng trưởng vĩ mô khi hành vi chủ yếu của nhà đầu tư chuyển từ HODLing dài hạn sang phân phối, chốt lời và đầu cơ.

Mặc dù các quỹ ETF của Hoa Kỳ là một thành phần mới quan trọng của cấu trúc thị trường, những xu hướng này có thể thấy rõ trong dữ liệu on-chain của tất cả các chu kỳ trước đó.

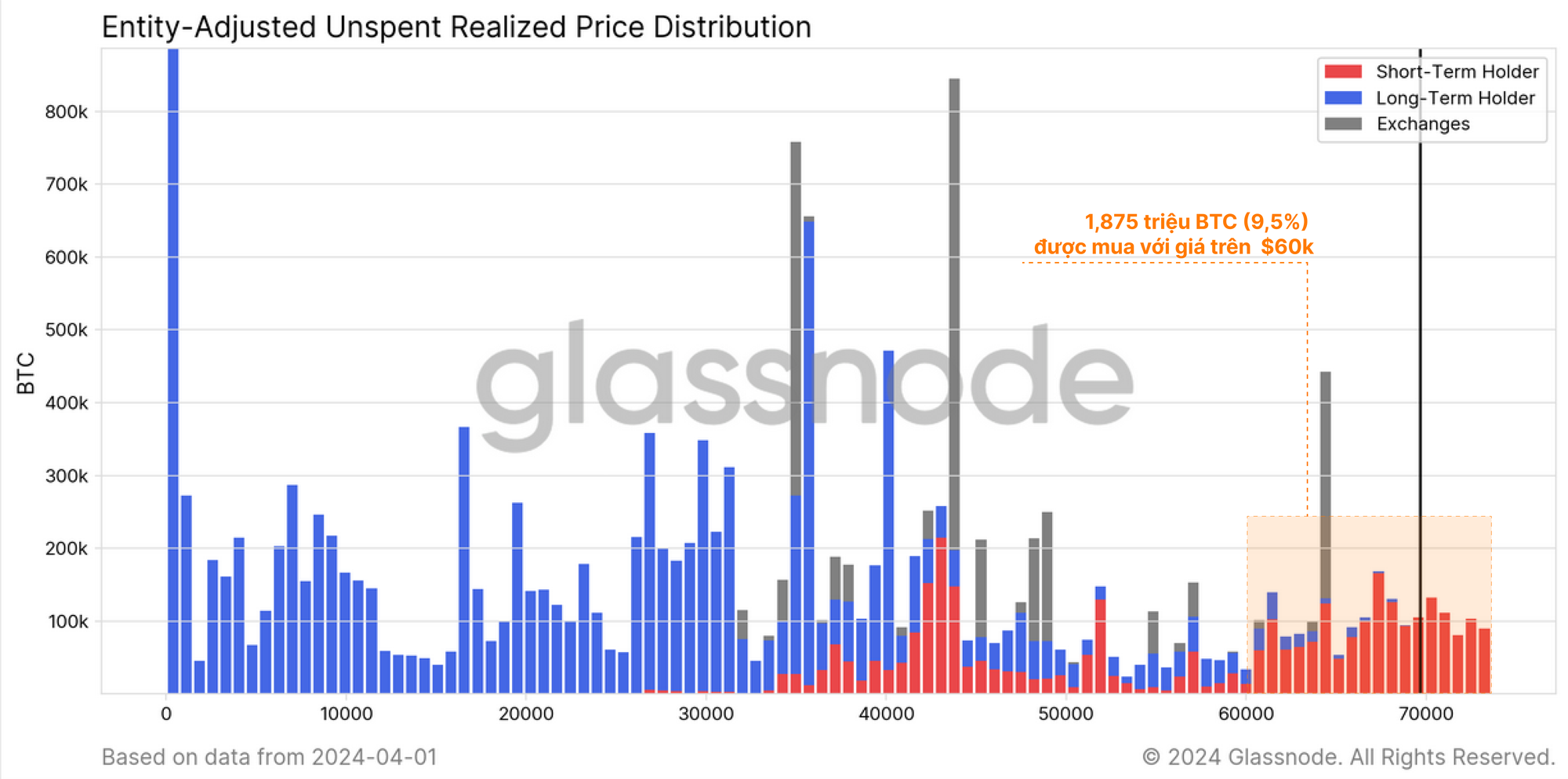

Biểu đồ bên dưới phân tích nguồn cung BTC theo cơ sở chi phí on-chain, cũng như theo nhóm Người nắm giữ dài hạn/ngắn hạn.

Chúng ta có thể thấy rằng khoảng 1,875 triệu BTC (9,5% nguồn cung lưu hành) đã được mua trên 60.000 USD, phần lớn trong đó được nắm giữ bởi nhóm Người nắm giữ ngắn hạn 🔴. Bao gồm những người mua giá giao ngay mới và khoảng 508.000 BTC hiện được giữ trong các quỹ ETF giao ngay của Hoa Kỳ (không bao gồm GBTC).

Chúng tôi có thể củng cố các quan sát nói trên bằng cách sử dụng chỉ số Liveliness, mô tả tổng “thời gian holding” được giữ trong nguồn cung.

Liveliness đang trải qua sự gia tăng nhỏ bền vững, điều này cho thấy rằng về tổng thể, mức chi tiêu của các đồng coin không hoạt động trong thời gian dài đang nhanh hơn mức tích lũy “thời gian holding” của các đồng coin được HODL. Điều này nhắc lại luận điểm rằng thị trường đã chuyển sang một chế độ mà chi tiêu và chốt lời hiện đang thống trị.

Các công cụ đánh giá xu hướng tăng

Phân tích thị trường luôn tìm kiếm sự cân bằng giữa cung và cầu, như hai mặt của một đồng xu. Ví dụ: hoạt động chốt lời của Người nắm giữ dài hạn vừa là thước đo áp lực bên bán, vừa là thước đo về dòng cầu mới của Người nắm giữ ngắn hạn.

Hơn nữa, với việc thị trường giao dịch gần hoặc tại ATH mới. Các BTC đang được bán lỗ, đặc biệt là BTC từ nhóm STH, rõ ràng là có nguồn gốc từ những người đã mua ở gần "đỉnh cục bộ".

Với bối cảnh này, chúng tôi có thể sử dụng một vài chỉ số on-chain mạnh mẽ để so sánh các sự kiện chốt lời và thua lỗ của hai nhóm quan trọng nhưng về cơ bản là đối lập nhau này (LTH và STH). Chúng tôi sẽ sử dụng một bộ gồm ba số liệu cốt lõi:

- Lãi và lỗ thực tế - là thay đổi tổng cộng về giá trị của các đồng coin đã chi tiêu từ cơ sở chi phí ban đầu sang giá giao ngay khi chúng được di chuyển.

- Tỷ lệ lãi/lỗ thực tế - dao động quanh giá trị cân bằng 1 theo thang logarit và là công cụ lý tưởng để phát hiện các bước ngoặt thị trường. Một ví dụ là khi các khoản lỗ thực tế tăng theo cấp số nhân, từ “không nhiều” đến “đáng kể” trong các xu hướng giá lên (cho thấy những người mua bị mắc kẹt tại đỉnh cục bộ/toàn chu kỳ đang bắt đầu chi tiêu hoảng loạn).

- Tỷ lệ rủi ro bên bán - là tỷ lệ giữa tổng Lợi nhuận thực tế + Thua lỗ thực tế chia cho Vốn hoá thực tế. Nói cách khác, số liệu này mô tả tỷ lệ giữa tổng thay đổi về giá trị BTC và tổng quy mô của thị trường.

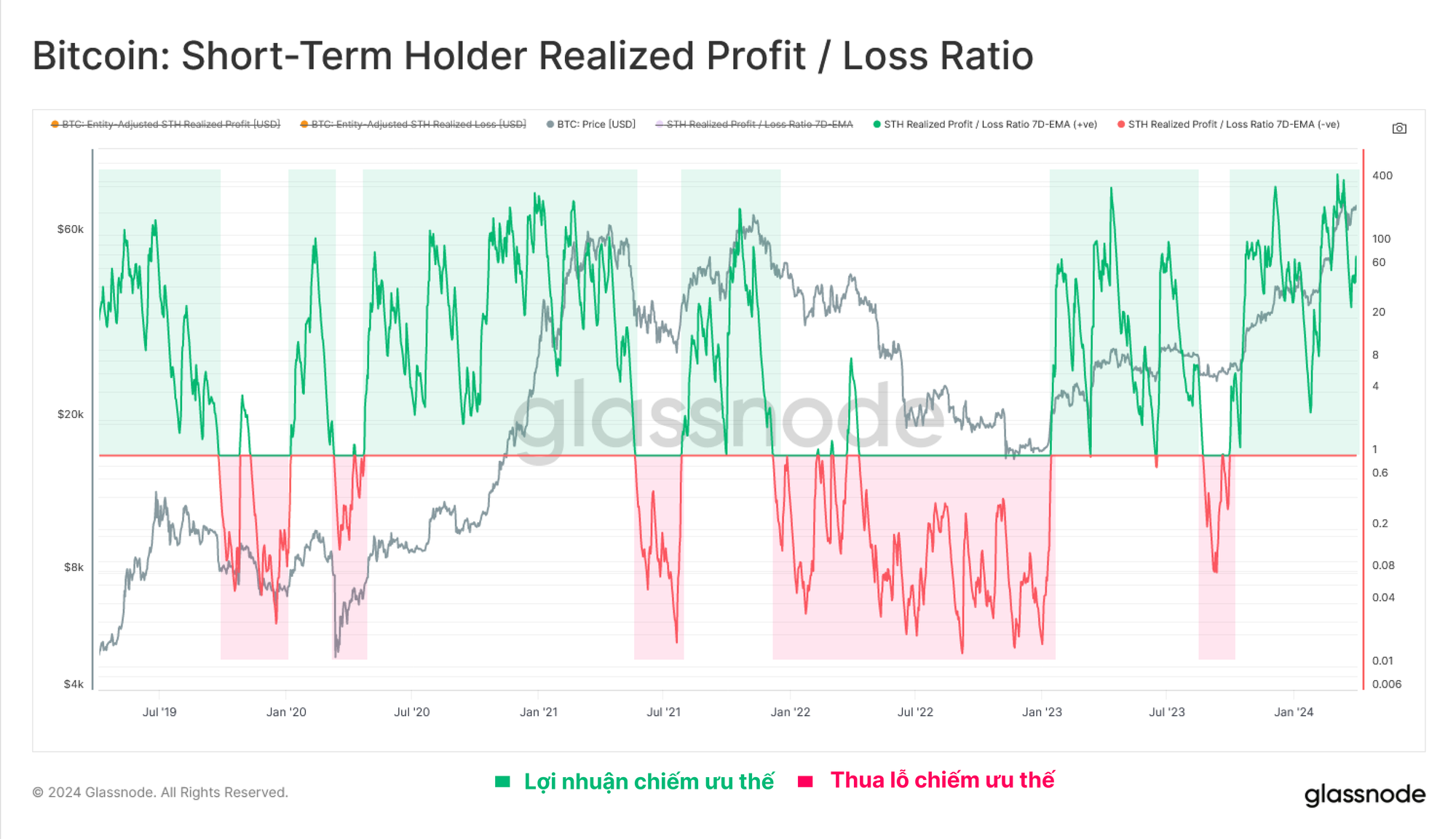

Bắt đầu với những Người nắm giữ ngắn hạn, chúng ta có thể thấy rằng tỷ lệ Lãi/Lỗ của họ vẫn nằm trong chế độ lợi nhuận thống trị, với hoạt động chốt lời gấp 50 lần chốt lỗ. Việc thường xuyên kiểm tra lại mức cân bằng 1,0 cho thấy lợi nhuận đang được hấp thụ và các nhà đầu tư thường bảo vệ cơ sở chi phí của họ trong các đợt điều chỉnh.

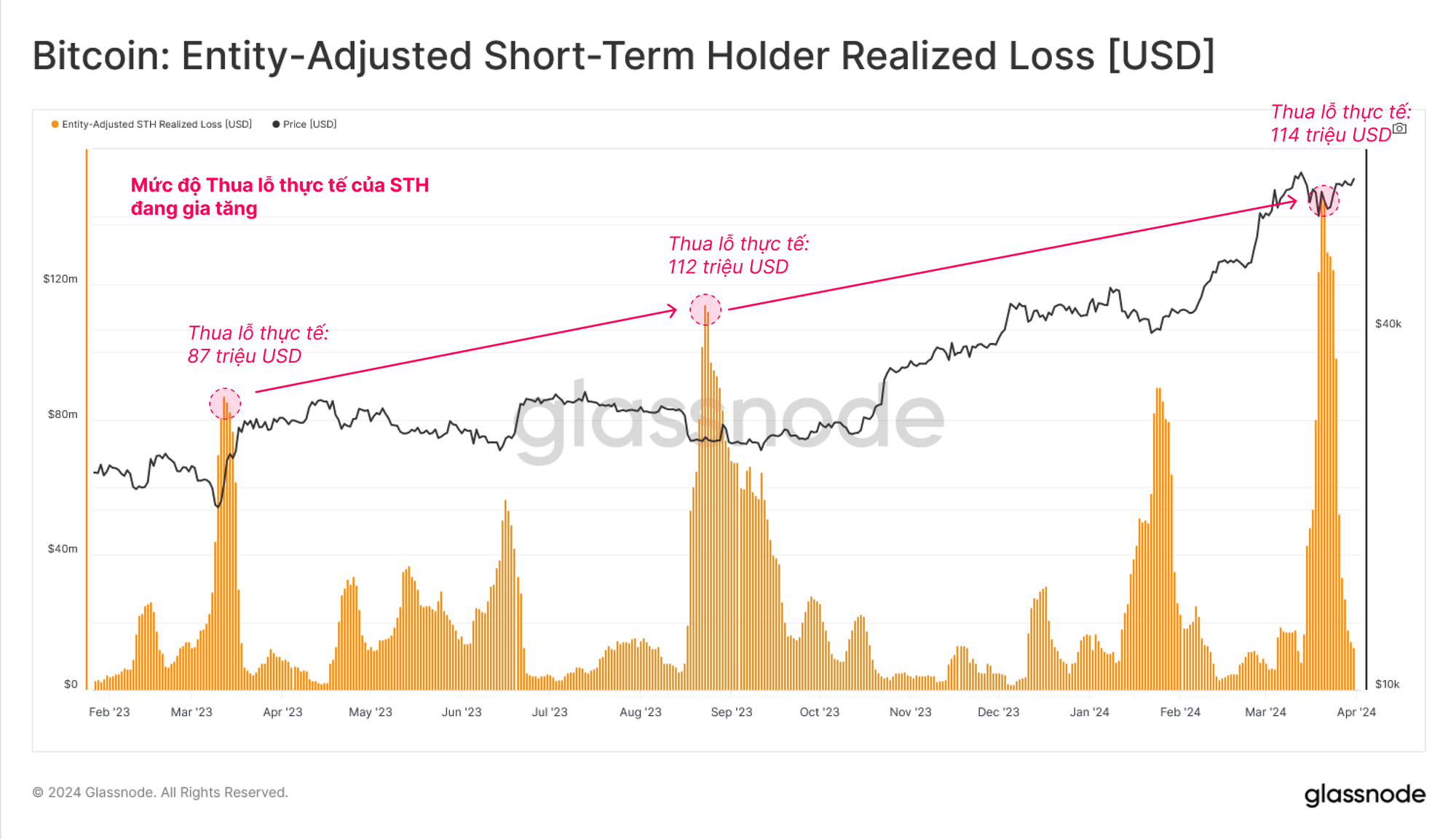

Chúng ta cũng có thể thấy rằng khoản lỗ thực tế của STH tăng đột biến trong các đợt giá giảm do những người mua tại đỉnh cục bộ chi tiêu trong hoảng loạn vì dự đoán rằng thị trường có thể giảm thêm. Mức độ thua lỗ thực tế cũng tăng lên sau mỗi lần điều chỉnh liên tiếp, điều này cho thấy sự tăng trưởng về số lượng và quy mô của những người mua tại đỉnh cao hơn ở mỗi giai đoạn.

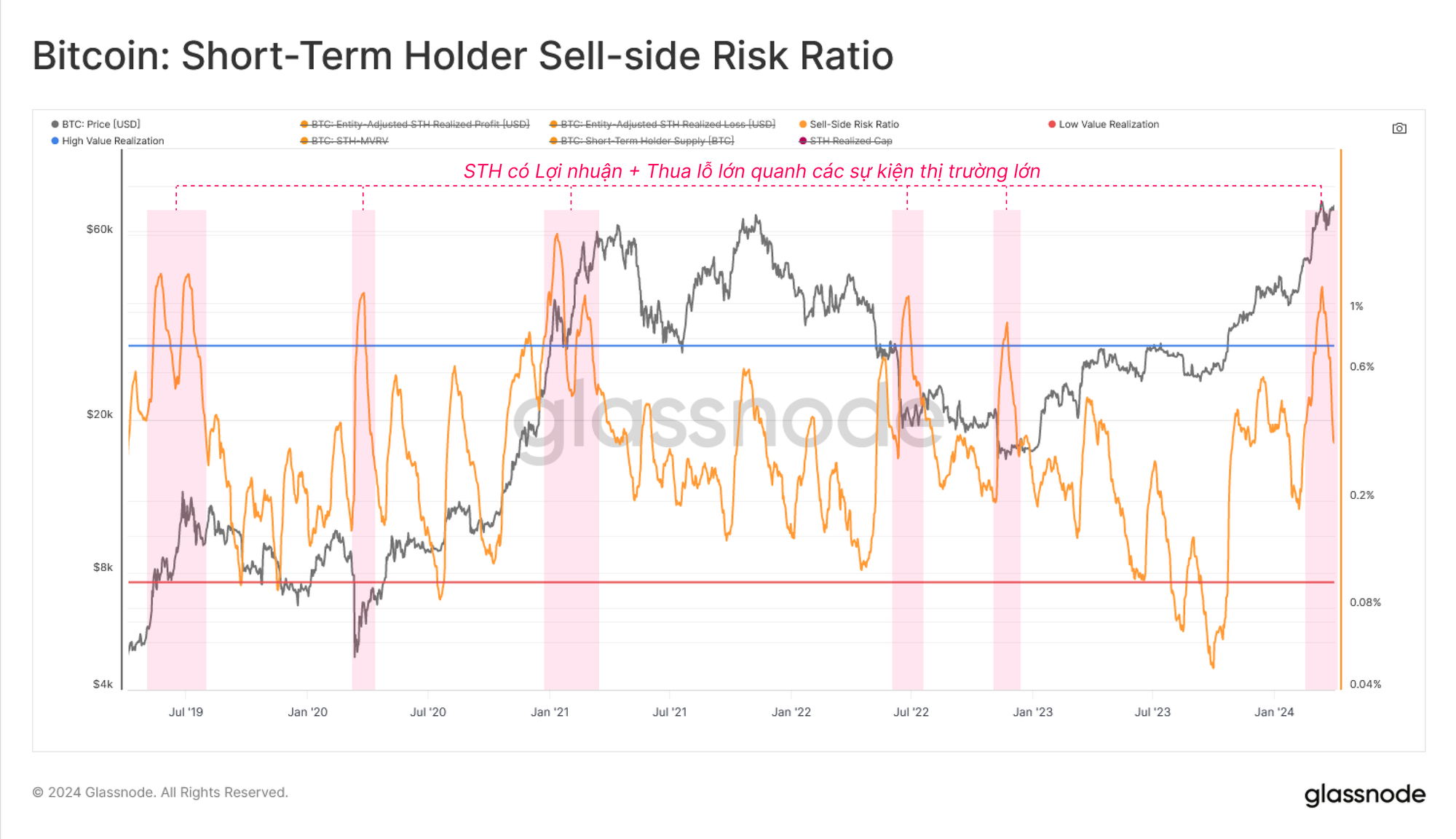

Tiếp theo, chúng tôi sẽ đánh giá chỉ số Tỷ lệ rủi ro bên bán (Sell-Side Risk Ratio) của STH để đánh giá quy mô tương đối các sự kiện chốt lời hoặc thua lỗ của họ.

- Giá trị cao cho thấy STH đang chi tiêu với mức lãi hoặc lỗ lớn so với cơ sở chi phí và thị trường có thể cần tìm lại trạng thái cân bằng (thường theo sau một biến động giá không ổn định).

- Giá trị thấp chỉ ra rằng phần lớn BTC đang được chi tiêu gần với giá hòa vốn, cho thấy đã đạt đến mức độ cân bằng và sự cạn kiệt “lãi và lỗ” trong phạm vi giá hiện tại (thường mô tả một môi trường biến động thấp).

Sau đợt tăng giá trên 70.000 USD, Tỷ lệ rủi ro bên bán STH tăng vọt một cách đáng kể, nó thường xảy ra xung quanh các bước ngoặt thị trường (toàn chu kỳ và cục bộ). Điều này thường gợi ý rằng một trạng thái cân bằng mới vẫn chưa được hình thành và chỉ số đang điều chỉnh mạnh khi thị trường điều chỉnh và tích luỹ.

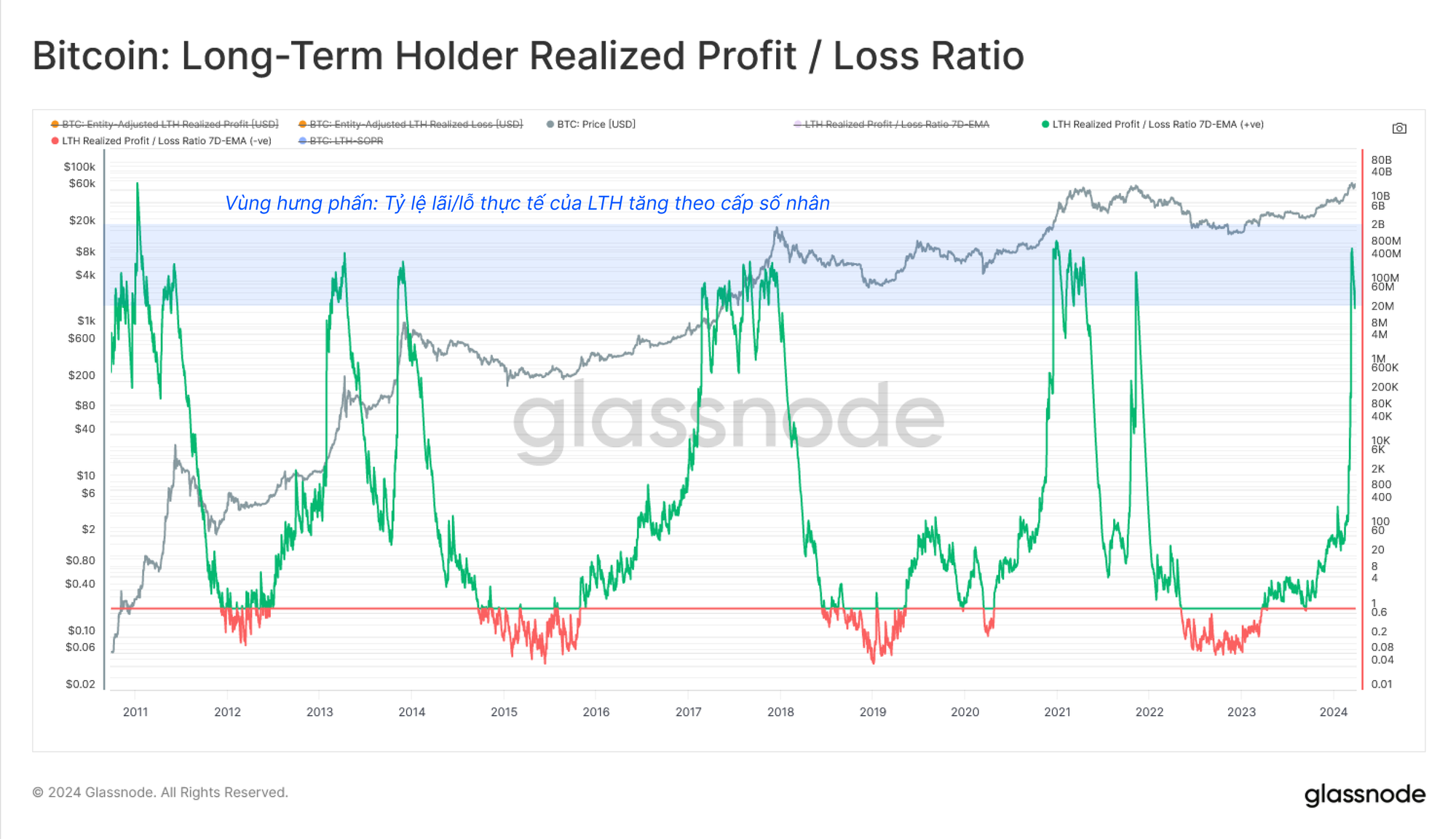

Chuyển sang đánh giá về LTH, chúng tôi có thể thấy Tỷ lệ lãi/lỗ thực tế của họ đã tăng thẳng đứng và theo cấp số nhân. Đây là kết quả của việc không có LTH nào bị thua lỗ khi thị trường mới vượt qua mức ATH của chu kỳ gần nhất. Điều này càng được thúc đẩy bởi sự gia tăng trong hoạt động chốt lời của LTH đã đề cập ở trên.

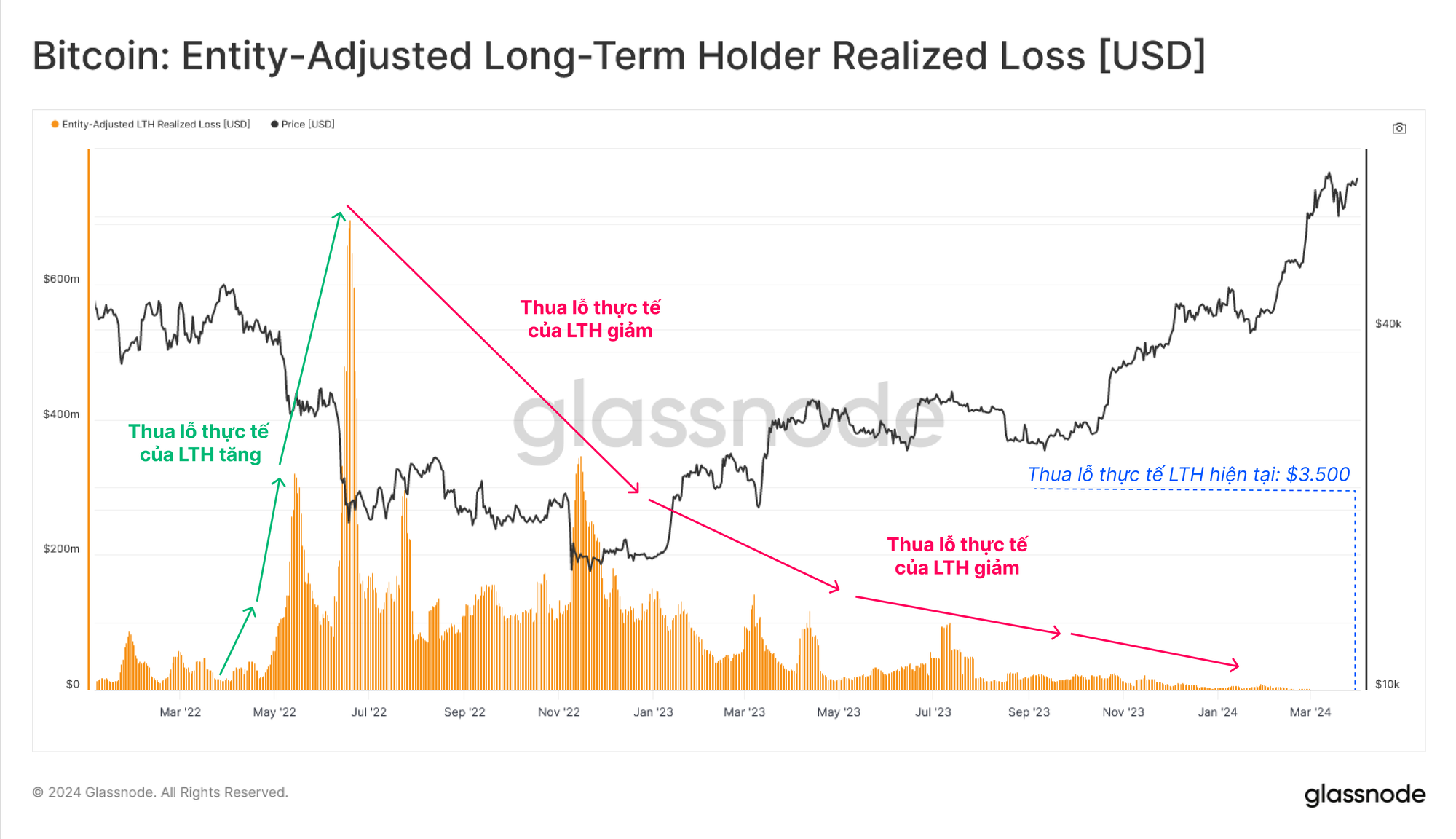

Mặc dù việc theo dõi Thua lỗ thực tế của STH trong xu hướng tăng khá hữu ích, nhưng việc theo dõi Lợi nhuận thực tế của LTH sẽ hữu ích hơn vì nó hoạt động như một thành phần chính của áp lực phân phối. Để minh họa quan điểm này, chúng tôi thấy rằng Thua lỗ thực tế của LTH đã giảm xuống chỉ còn 3.500 USD mỗi ngày, so với mức 114 triệu USD của STH trong đợt điều chỉnh gần đây.

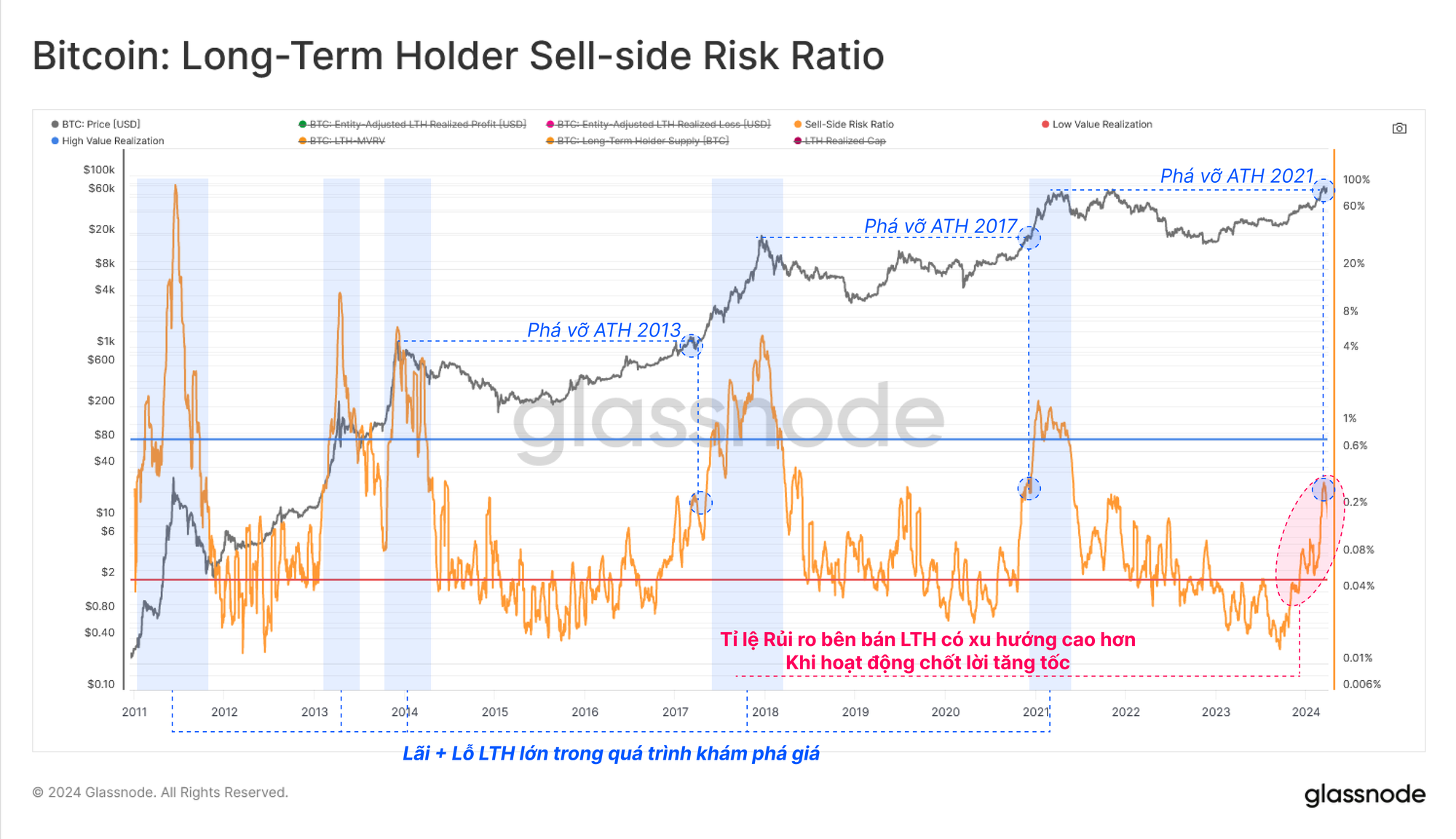

Khi Lợi nhuận thực tế của LTH tăng lên, Tỷ lệ rủi ro bên bán của họ đã bắt đầu tăng, đặc biệt kể từ tháng 10 năm 2023. Chỉ số này đang tăng rất giống với các lần phá vỡ ATH trong lịch sử cho thấy rằng áp lực phân phối và hoạt động chốt lời của nhóm LTH tương tự như các chu kỳ trước trên cơ sở tương đối.

Tóm tắt và kết luận

Trên nhiều công cụ và số liệu on-chain khác nhau, chúng tôi có thể thấy sự thay đổi rõ rệt trong mô hình hành vi nhà đầu tư. Người nắm giữ dài hạn đang bắt đầu chu kỳ phân phối, chốt lời và đánh thức nguồn cung không hoạt động để đáp ứng nhu cầu mới tại mức giá cao hơn.

Bằng cách sử dụng các nhóm thuần tập on-chain, chúng tôi cũng có thể phát triển một bộ công cụ và chỉ báo để xác định các bước ngoặt cục bộ và toàn chu kỳ, đặc biệt là tận dụng các số liệu lãi/lỗ. Sự kết hợp giữa nhóm LTH và STH, cùng với hành vi chốt lời/lỗ của họ, mang đến cái nhìn tương đối chưa từng có về tâm lý và dòng vốn nhà đầu tư.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

Các số liệu số dư Sàn giao dịch được lấy từ cơ sở dữ liệu toàn diện có các địa chỉ được dán nhãn của Glassnode, được tích lũy thông qua thông tin sàn giao dịch được công bố chính thức và thuật toán phân cụm độc quyền. Mặc dù chúng tôi cố gắng đảm bảo độ chính xác tối đa trong việc thể hiện số dư trên sàn giao dịch, nhưng điều quan trọng cần lưu ý là những số liệu này không phải lúc nào cũng phản ánh toàn bộ dự trữ của sàn giao dịch, đặc biệt khi sàn giao dịch không tiết lộ địa chỉ chính thức của họ. Chúng tôi kêu gọi người dùng thận trọng khi sử dụng các số liệu này. Glassnode sẽ không chịu trách nhiệm về bất kỳ sai lệch hoặc khả năng không chính xác nào. Vui lòng đọc Thông báo Minh bạch của chúng tôi khi sử dụng dữ liệu sàn giao dịch.

- Tham gia kênh Telegram của chúng tôi.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.