Tìm Kiếm Sự Cân Bằng

Với giá cả thắt chặt và độ biến động đang được nén lại, thị trường Bitcoin dường như ngày càng sẵn sàng để thoát khỏi trạng thái cân bằng hiện tại. Khi chi tiêu của Người nắm giữ dài hạn tăng nhẹ, chúng tôi giới thiệu một loạt công cụ on-chain để giúp điều hướng con đường đầy biến động phía trước.

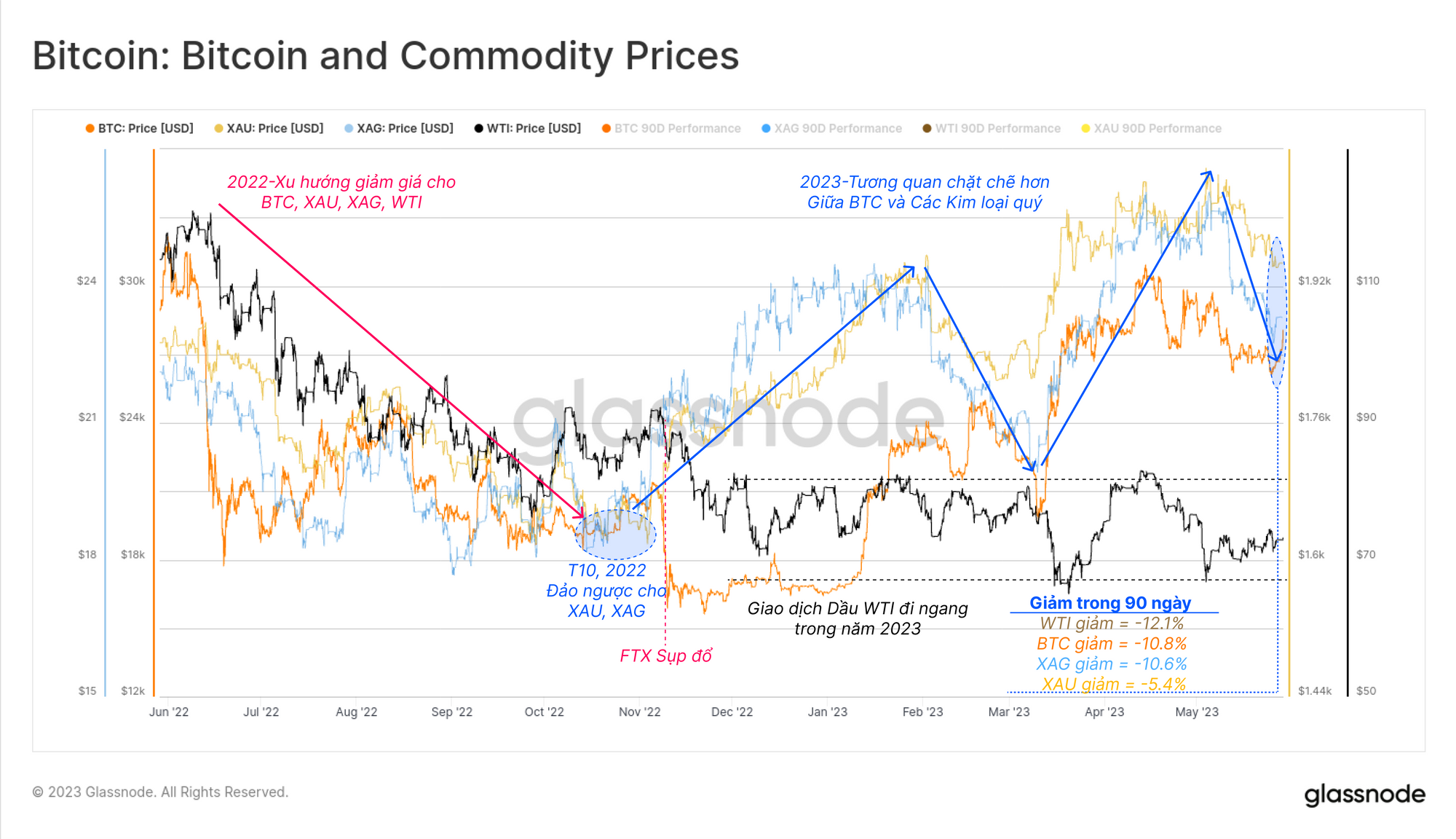

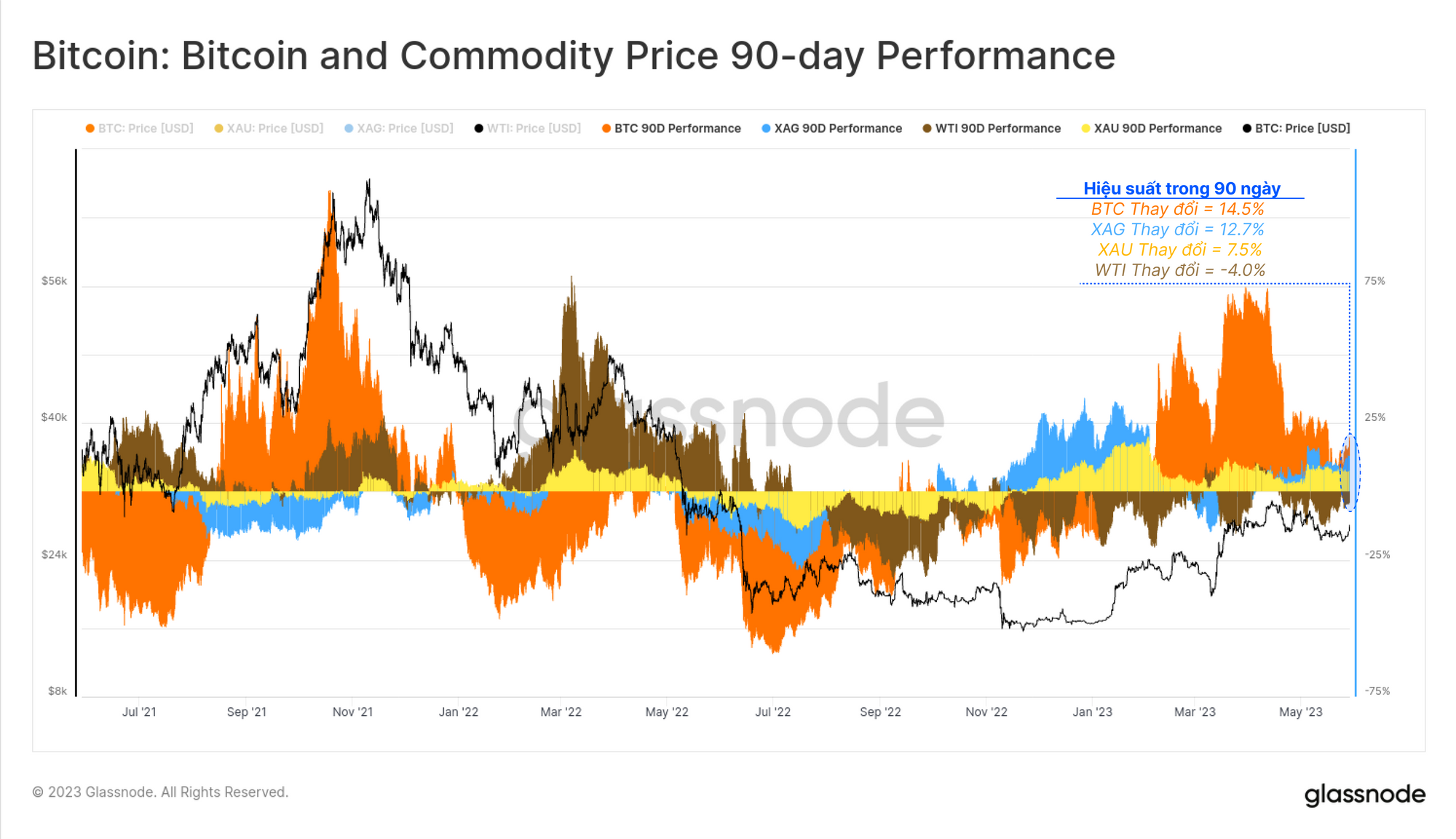

Kể từ tháng 10 năm 2022, tính thanh khoản của thị trường toàn cầu đã tăng lên, với các tài sản kỹ thuật số và giá kim loại quý phản ứng tích cực và ngày càng đi cùng hướng với nhau. Cả hai loại tài sản hiện đang trải qua đợt điều chỉnh xu hướng tăng lần thứ hai trong năm, với BTC và Bạc giảm lần lượt là -10.8% và -10.6% từ mức cao nhất trong 90 ngày. Vàng đang giữ giá tốt nhất với mức giảm -5.4% cho đến nay, trong khi giá Dầu thô WTI tiếp tục gặp khó khăn, giao dịch trong phạm vi giới hạn và giảm -12.1% kể từ mức cao nhất trong tháng Tư.

Trong 90 ngày qua, Dầu thô (WTI) đã giảm -4%, trong khi Vàng (XAU) và Bạc (XAG) đã tăng lần lượt 7.5% và 12.7%. Tuy nhiên, Bitcoin tiếp tục hoạt động tốt hơn, cao hơn 14.5% so với mức đóng cửa tháng Hai. Hiệu suất của BTC yếu hơn so với hiệu suất cao nhất trong quý đầu tiên là 72%, nhưng vẫn là hiệu suất mạnh nhất trong số các hàng hóa chính này.

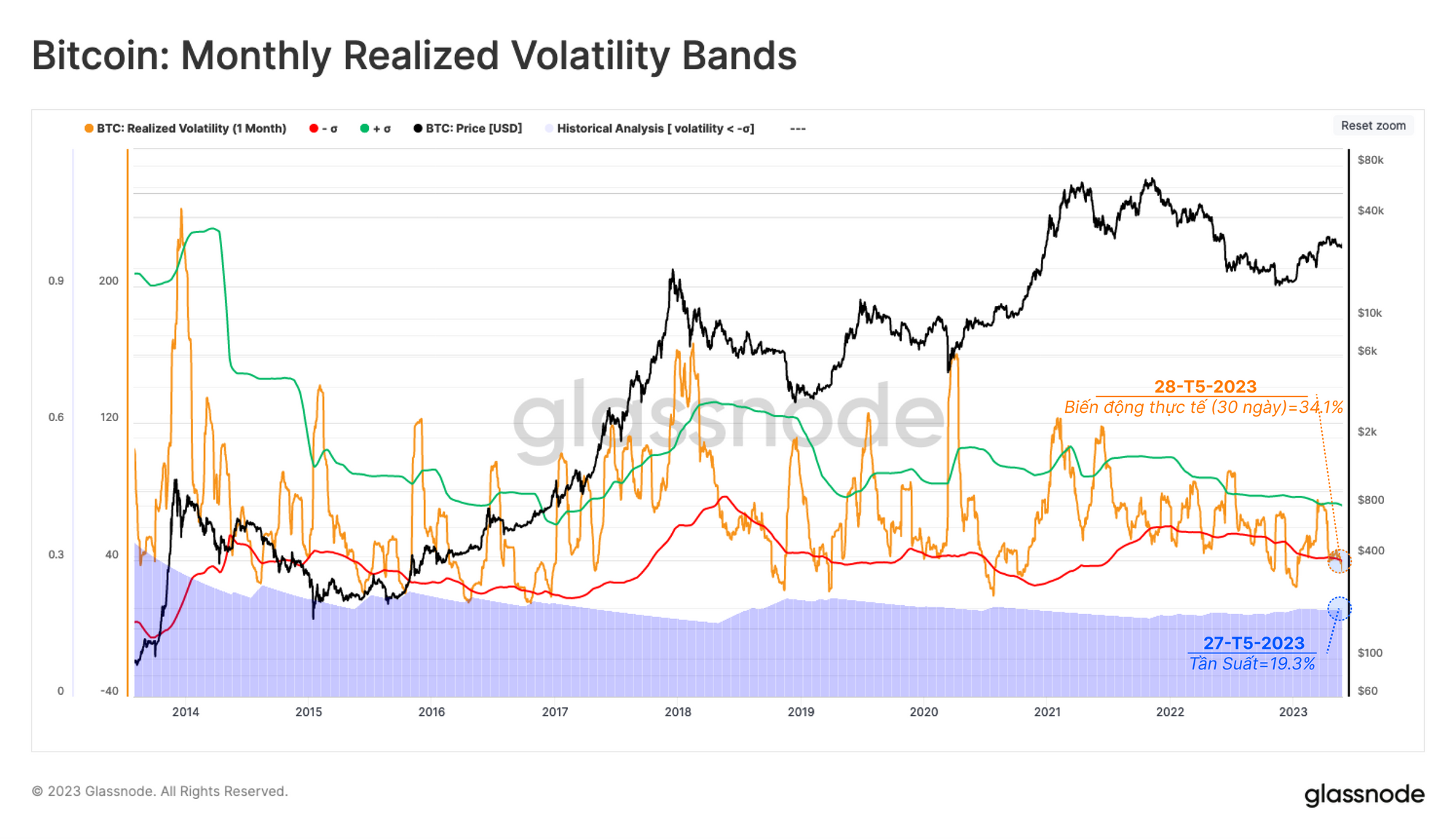

Như chúng tôi đã đề cập tuần trước, thị trường dường như đang chuẩn bị cho một trạng thái với sự biến động cao hơn. Trong báo cáo tuần này, chúng tôi sẽ tìm cách giải quyết vấn đề và đánh giá các cấp độ tâm lý, nơi mà sự tham gia của các nhà đầu tư mới có thể gây ảnh hưởng.

🪟 Xem tất cả các biểu đồ có trong báo cáo này tại The Week On-chain Dashboard.

🔔 Các tín hiệu cảnh báo được trình bày trong ấn bản này có thể được cài đặt trong Glassnode Studio.

Động lượng giảm dần

Khi động lượng trong thị trường Bitcoin chậm lại, chỉ số Monthly Realized Volatility đã giảm xuống 34.1%, thấp hơn độ lệch chuẩn 1 Dải Bollinger. Trong quá khứ, các trạng thái biến động thấp như vậy chỉ chiếm 19.3% lịch sử thị trường và do đó, kỳ vọng về sự biến động mạnh sắp sửa diễn ra là một kết luận hợp lý.

🗜️ Mẹo Workbench: Biểu đồ này được xây dựng bằng cách sử dụng hàm độ lệch chuẩn std(m2, 365) để tính toán các dải kiểu Bollinger cho Biến động thực tế.

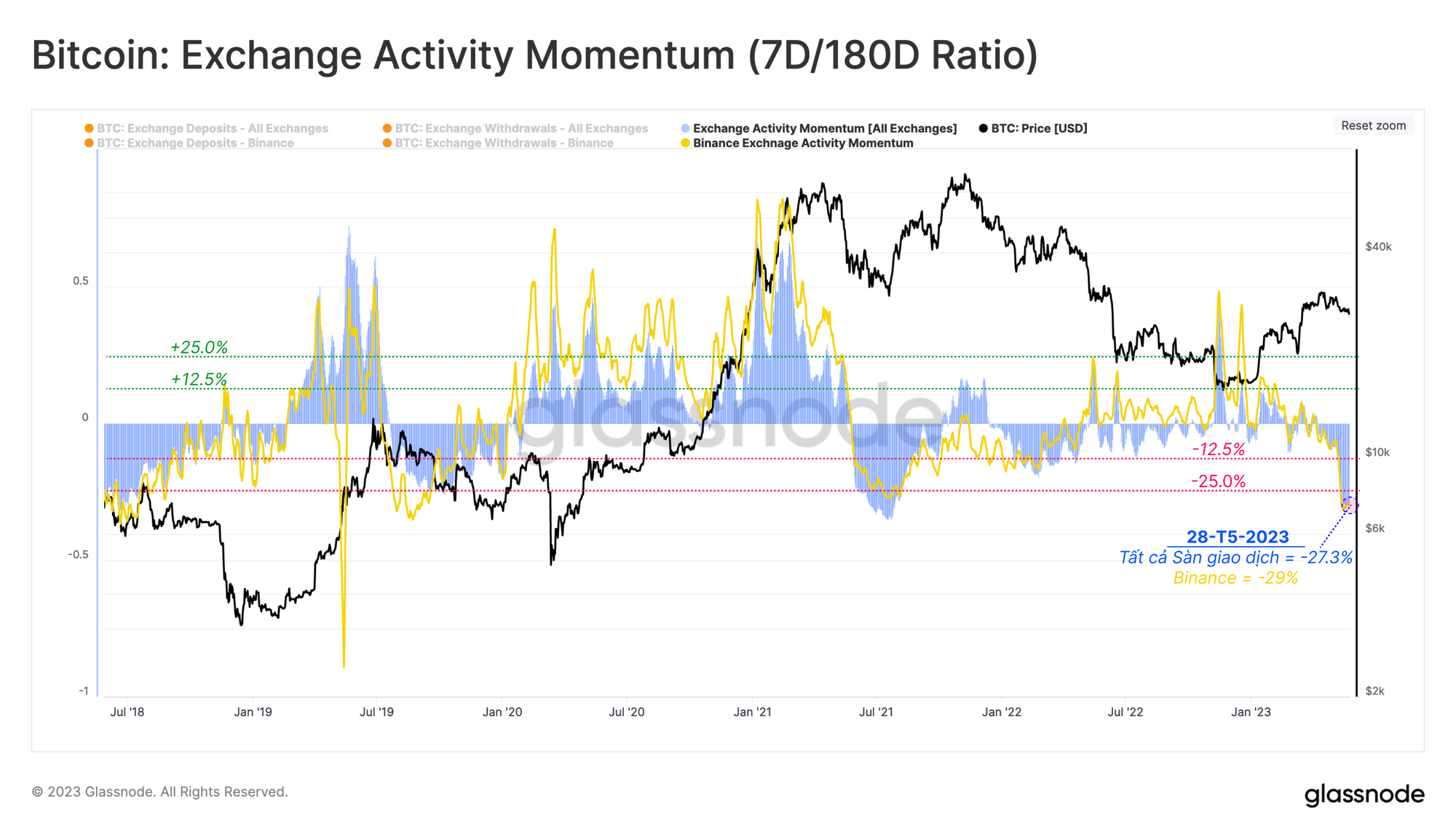

Khối lượng giao dịch on-chain vẫn ở mức thấp theo chu kỳ (WoC 21), dẫn đến sự suy giảm hoạt động liên quan đến các sàn giao dịch. Để định lượng khái niệm này, chúng ta có thể so sánh số lượng giao dịch gửi/rút tiền trên sàn giao dịch diễn ra hôm nay với mức trung bình 6 tháng, tạo ra một tỷ lệ hoạt động.

Chúng ta có thể thấy xu hướng theo chu kỳ của hoạt động sàn giao dịch đối với chỉ số Tất cả các sàn giao dịch 🟦, lưu ý rằng hoạt động này gần đây đã giảm -27.3% so với sáu tháng qua. Chúng ta có thể thấy động lượng hoạt động tương tự đối với Binance 🟨, cho thấy hoạt động của nhà đầu tư thực sự rất thấp.

Lập bản đồ Cân bằng

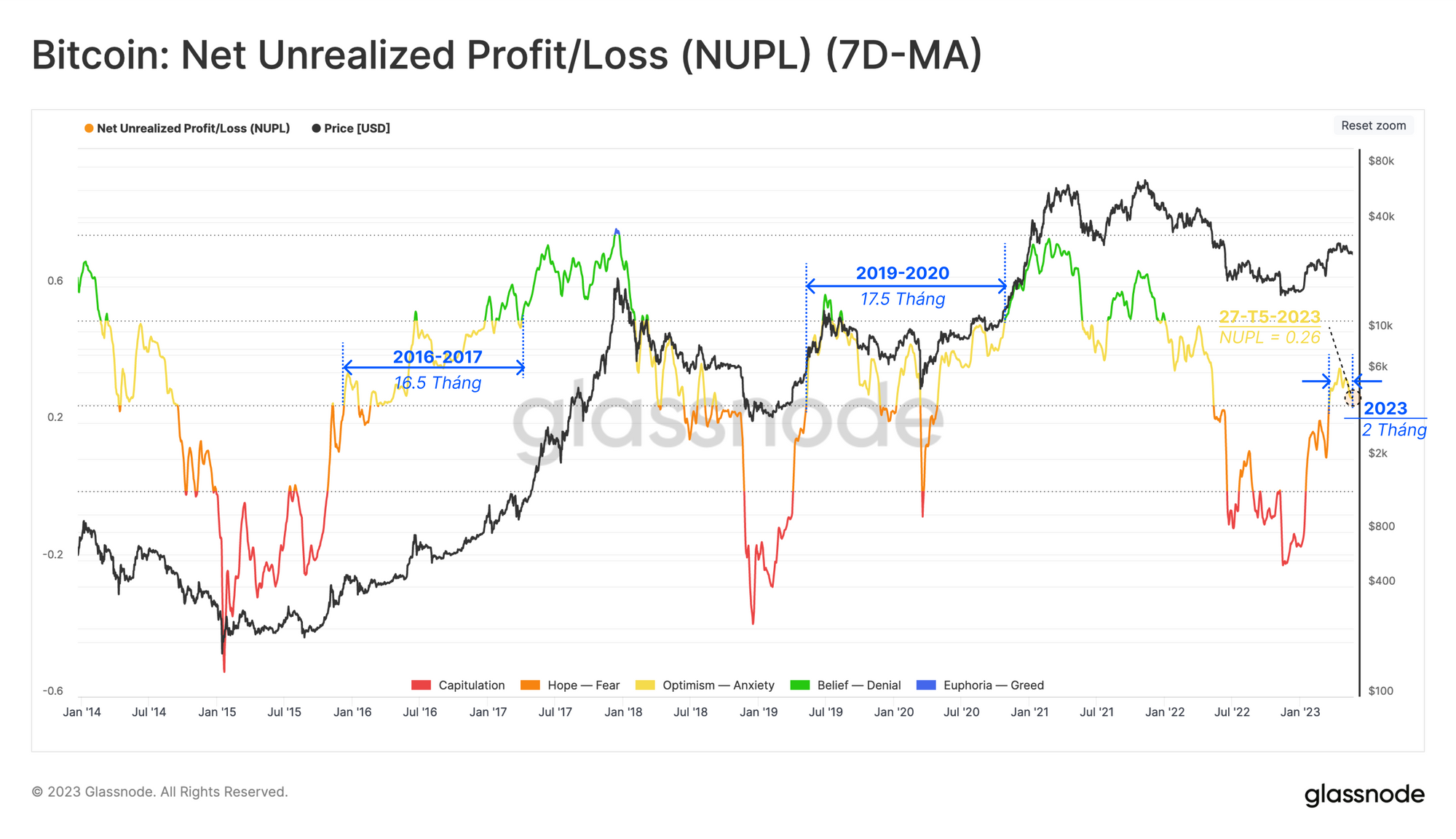

Biến động thấp hơn và hoạt động trên chuỗi giảm dần đều hướng đến một giai đoạn cân bằng. Bây giờ chúng tôi sẽ tận dụng chỉ số Net Unrealized Profit/Loss (NUPL) để xác minh giả thuyết này.

Chỉ báo này kiểm tra giá trị đồng đô la của tổng lãi hoặc lỗ ròng theo tỷ lệ phần trăm của giá trị vốn hóa thị trường. Ở góc độ vĩ mô, chúng ta có thể xác định bốn giai đoạn trong một chu kỳ:

- Dò đáy 🔴: NUPL < 0

- Đầu hàng và Phục hồi 🟠: 0 < NUPL < 0.25

- Giai đoạn Cân bằng 🟡: 0.25 < NUPL < 0.5

- Giai đoạn Hưng phấn của thị trường giá lên 🟢: 0.5 < NUPL

Giá trị NUPL hiện tại là 0.29 nằm ở giới hạn thấp hơn của giai đoạn Cân bằng, là vùng có 37.5% tổng số ngày giao dịch Bitcoin. Vùng này đã đạt được vào đầu tháng 3 năm 2023 và kéo dài khoảng 16 tháng trong hai chu kỳ trước.

🔔 Tín hiệu cảnh báo: NUPL (SMA 7 ngày) phá vỡ dưới 0.25 cho thấy khả năng sinh lời đã giảm trở lại giai đoạn Đầu hàng và Phục hồi, đồng thời có thể cho thấy sự yếu ớt của thị trường.

Phạm vi Tâm lý

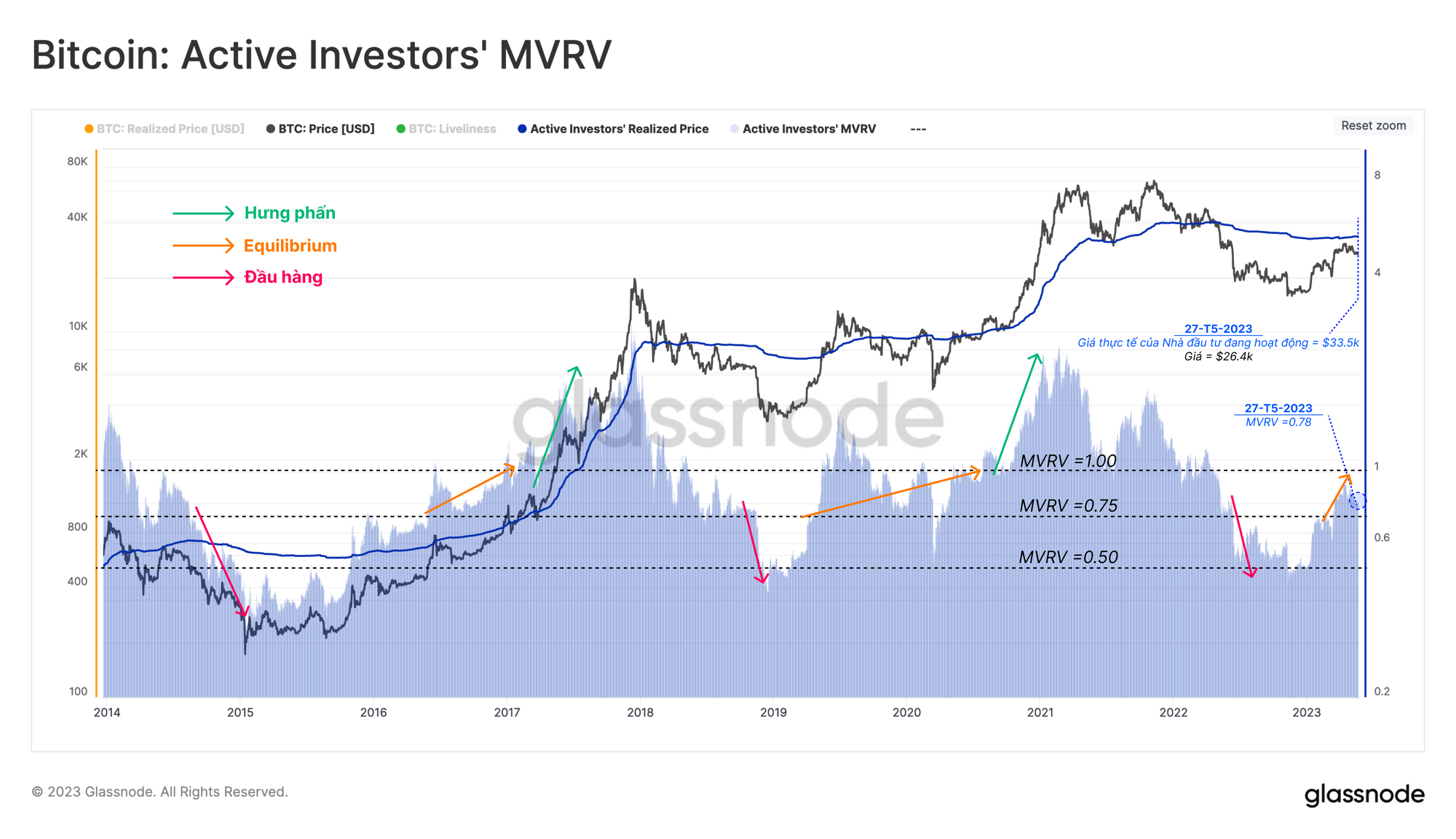

Chúng ta cũng có thể sử dụng một tập hợp cơ sở chi phí của nhà đầu tư để giới hạn các ranh giới có thể xảy ra của sự biến động ngắn hạn. Mục tiêu là tìm ra các mức giá có khả năng gây ra phản ứng tâm lý đáng kể từ một tỷ lệ lớn hơn những người nắm giữ.

Cơ sở chi phí của nhà đầu tư đang hoạt động 🔵 hiện đang giao dịch ở mức $33,500 đô la, chỉ tính các nhà đầu tư tích cực tham gia vào thị trường và cung cấp một mô hình giá giới hạn trên trong ngắn hạn. Chỉ số Active Investor MVRV ở mức 0.83 cho thấy rằng nhiều người mua chu kỳ 2021-22 vẫn đang thua lỗ và có thể đang chờ mức giá hòa vốn để thanh lý các khoản nắm giữ của họ.

🔔 Tín hiệu cảnh báo: Giá phá vỡ trên $33,500 đô la sẽ cho thấy các nhà đầu tư trung bình từ chu kỳ 2021-22 đã có lãi trở lại và phản ánh vùng tâm lý được quan tâm.

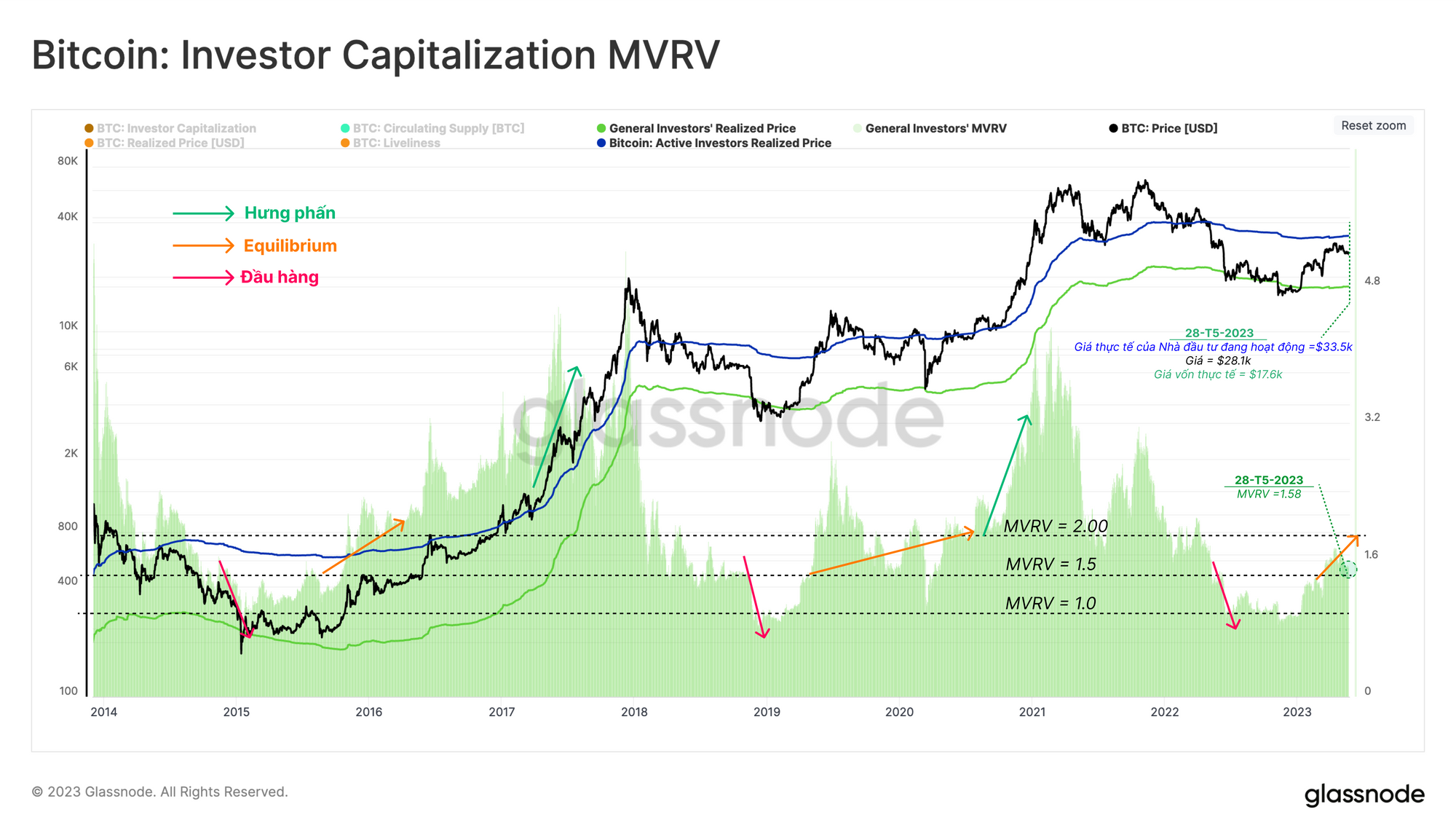

Chúng tôi cũng có thể xác định mô hình giá cả giới hạn dưới, giúp tìm kiếm mức hỗ trợ vĩ mô gần đúng trong trường hợp thị trường suy giảm đáng kể, chẳng hạn như sự cố COVID hồi tháng 3 năm 2020. Mô hình Investor Cap Price được tính là chênh lệch giữa Realized Cap và Thermocap, phản ánh một mô hình giá thấp nhất dựa trên tỷ lệ nắm giữ của nhà đầu tư, không bao gồm các miner.

Chúng ta có thể thấy rằng mô hình Investor Cap Price đã được giao nhau một thời gian ngắn trong đợt bán tháo vào tháng 3 năm 2020 và hiện đang giao dịch ở mức $17,650 đô la. Với chỉ số Investor Capital MVRV hiện ở mức 1.58, trong phạm vi cân bằng rất giống với chu kỳ thị trường 2019-2020.

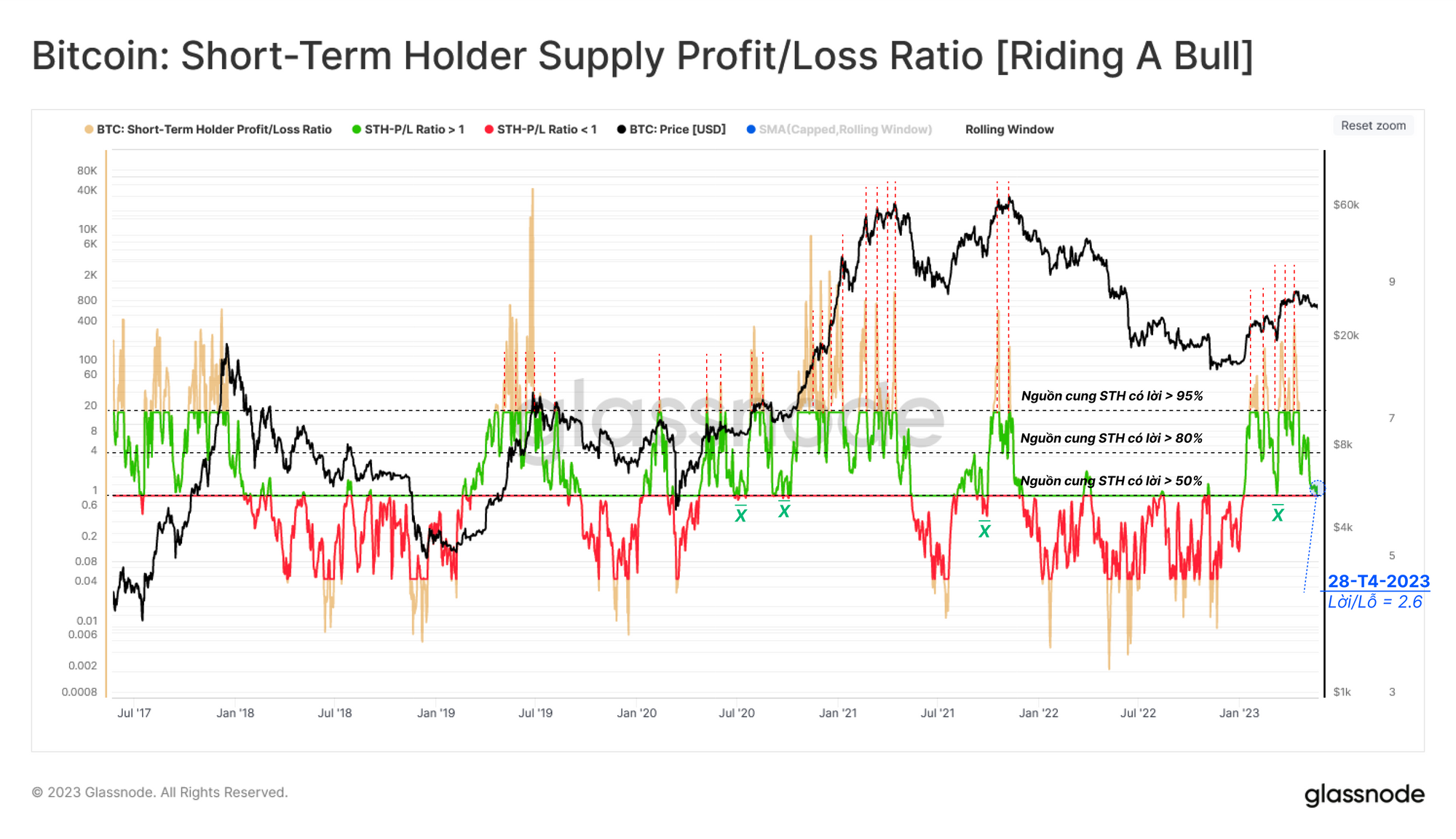

Hiện tại, thị trường dường như có rất ít lực hấp dẫn kéo nó theo hướng tăng hoặc giảm. Chúng ta cũng có thể thấy rằng giá đã quay trở lại cơ sở chi phí của Người nắm giữ ngắn hạn (STH) và thiết lập lại một số chỉ số lãi/lỗ chưa thực hiện.

Tỷ lệ lãi/lỗ chưa thực hiện STH (được giới thiệu trong WoC 18) đã hạ nhiệt đáng kể, trở lại mức hòa vốn là 1.0 rồi tăng trở lại 2.6. Điều này cho thấy vị thế cân bằng về lãi và lỗ cho các nhà đầu tư mới. Giảm xuống dưới mức này có khả năng dẫn đến một đợt giảm giá sâu hơn. Tuy nhiên, thị trường có xu hướng tìm thấy hỗ trợ ở mức này trong các đợt tăng giá bền vững.

Con đường phía trước

Sau khi xác định rằng thị trường đang ở trạng thái cân bằng, chúng ta có thể sử dụng các công cụ on-chain để cung cấp lộ trình vĩ mô của giai đoạn này từ các chu kỳ trước.

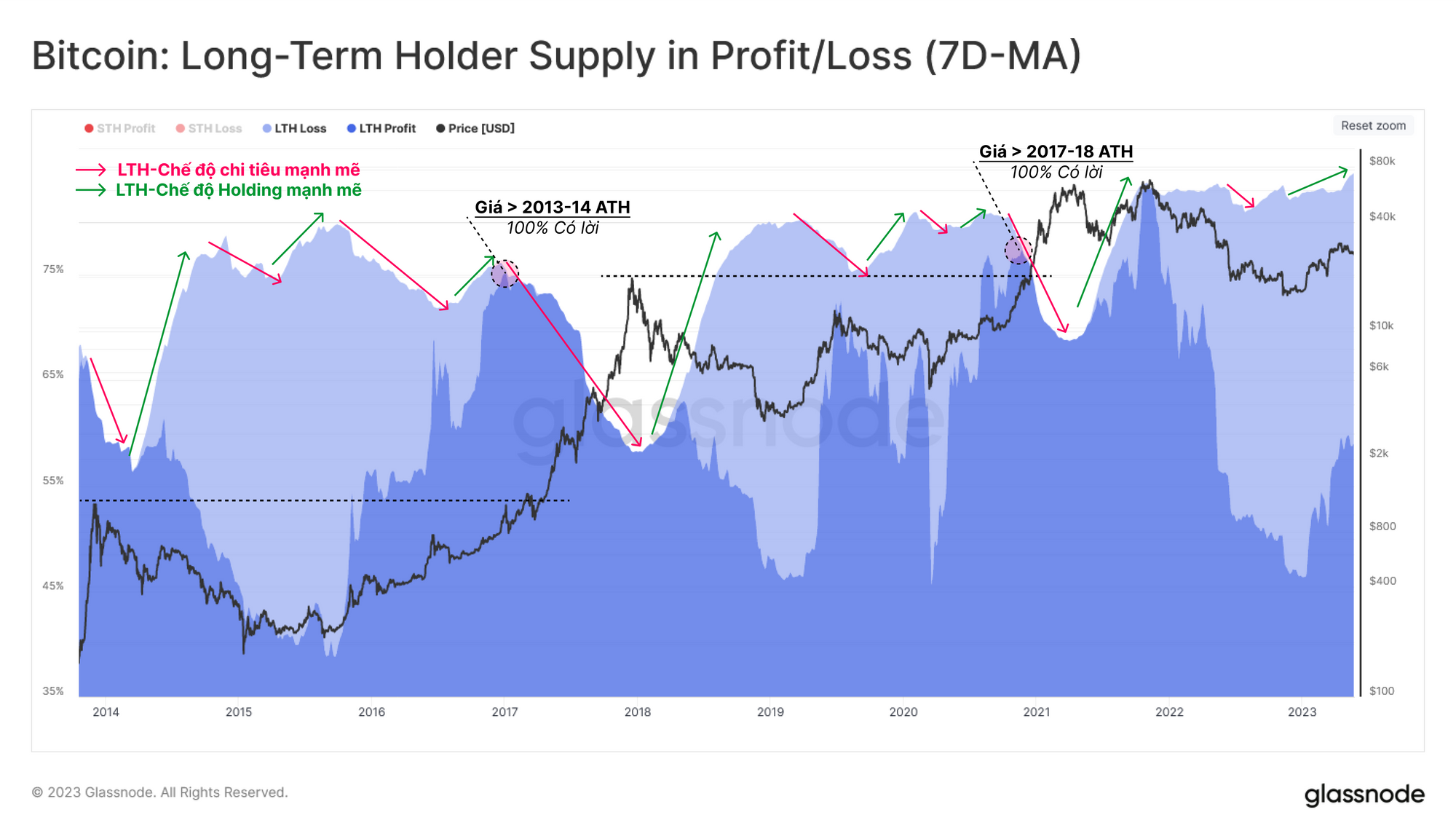

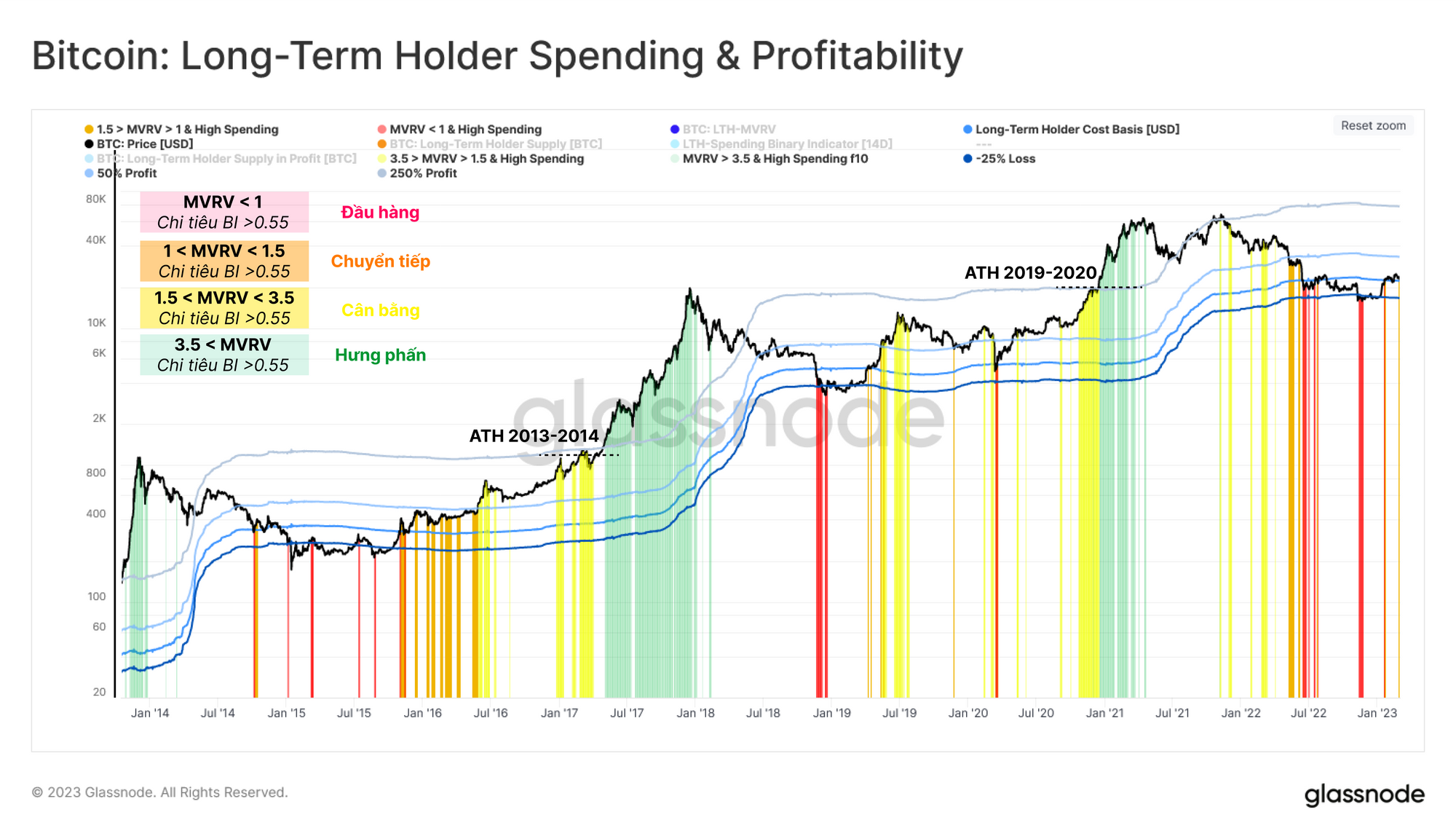

Công cụ đầu tiên theo dõi phía Cung của Người nắm giữ dài hạn (LTH). Chúng ta có thể thấy rằng Nguồn cung dài hạn có xu hướng theo chu kỳ và chúng tôi sẽ làm nổi bật các trạng thái chi tiêu mạnh mẽ khác nhau 🔴 cũng như các mô hình nắm giữ mạnh mẽ 🟢 trong biểu đồ bên dưới.

- Trước khi quay lại ATH, nguồn cung của người nắm giữ dài hạn trải qua một giai đoạn tái tích lũy kéo dài, nhìn chung là không biến động, dẫn đến mức tăng khiêm tốn trong tổng nguồn cung được nắm giữ.

- Khi thị trường phá vỡ ATH của chu kỳ trước, động cơ thúc đẩy chi tiêu tăng lên đáng kể. Điều này dẫn đến nguồn cung LTH giảm mạnh, BTC được chuyển giao cho những người mua mới hơn với giá đắt đỏ.

Trong suốt thị trường gấu năm 2022, mô hình nguồn cung LTH giai đoạn đầu đã diễn ra chính xác, cho thấy khả năng phục hồi đáng kể của những người nắm giữ BTC trong bối cảnh biến động cực độ.

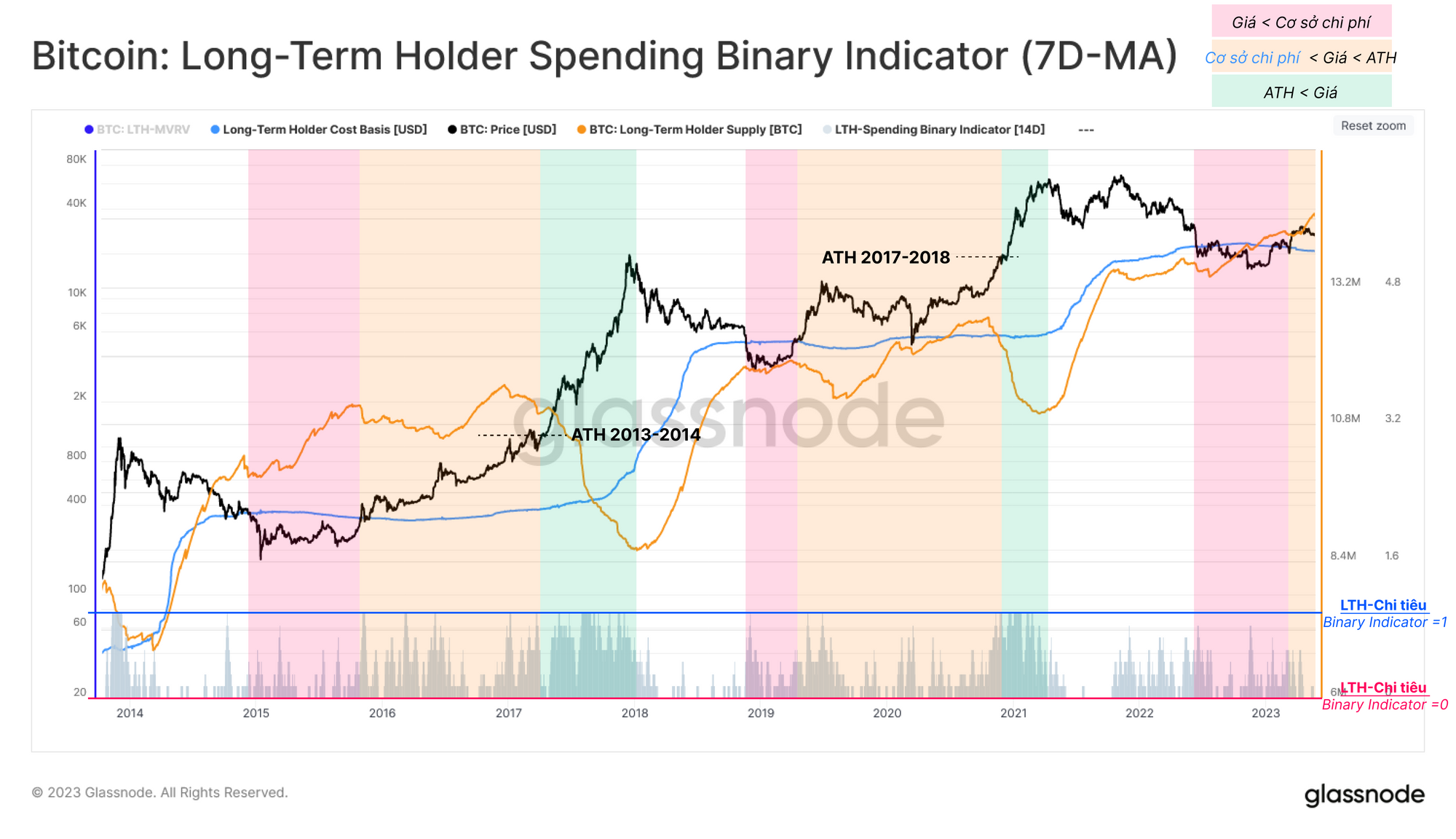

Chúng tôi có thể sử dụng những quan sát này để xây dựng một công cụ đánh giá tâm lý thị trường. Đầu tiên, chúng tôi sẽ chia con đường dài và gập ghềnh giữa đáy của thị trường gấu và ATH của chu kỳ cuối cùng thành ba khoảng con:

- Dò đáy 🟥: Giá thấp hơn Cơ sở chi phí của Người nắm giữ dài hạn.

- Cân bằng 🟧: Giá cao hơn Cơ sở chi phí của Người nắm giữ dài hạn nhưng thấp hơn ATH trước đó.

- Hình thành giá 🟩: Giá cao hơn ATH của chu kỳ trước.

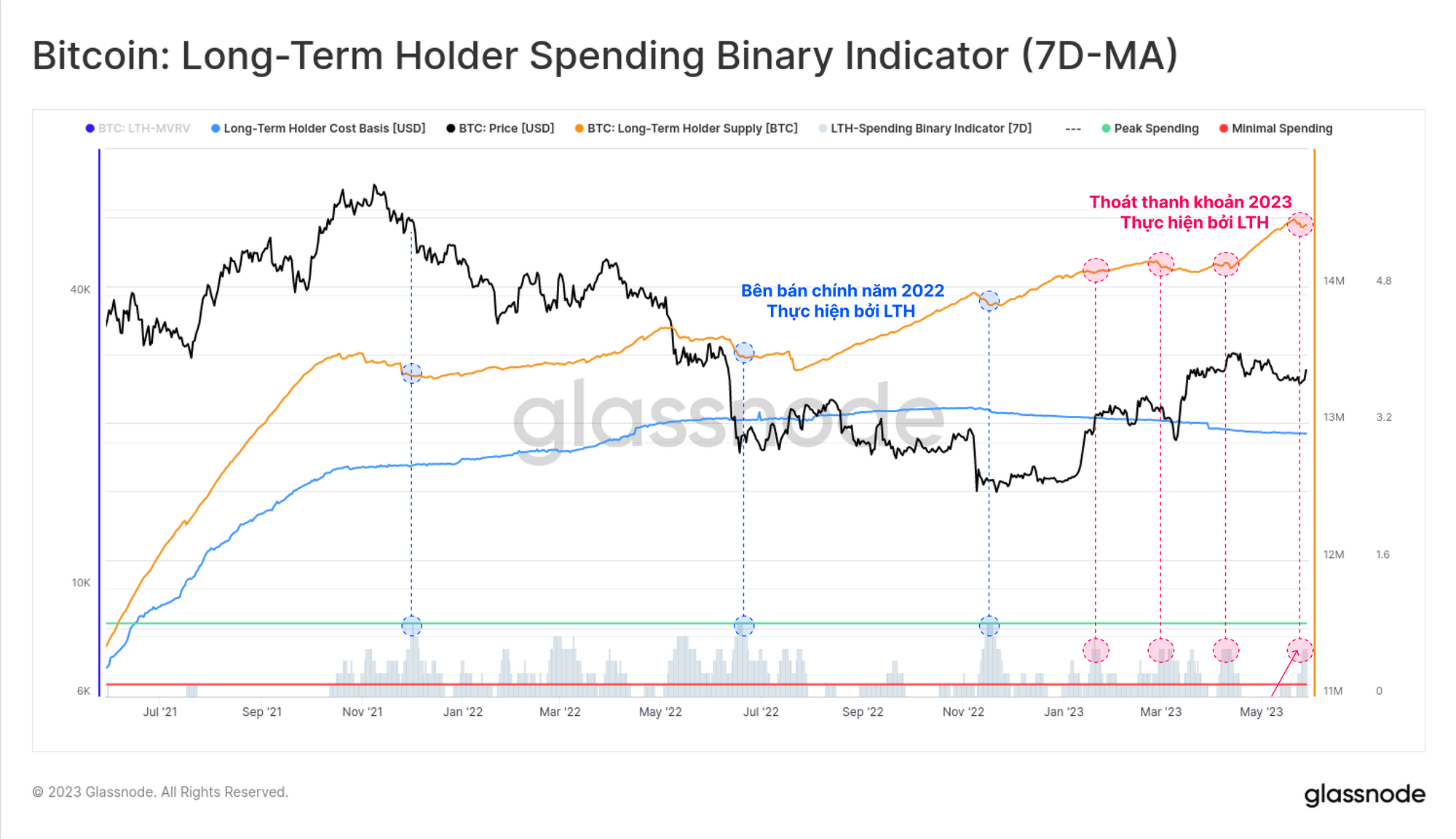

Tiếp theo, chúng tôi kết hợp hiệu suất thị trường với cường độ chi tiêu của LTH (thường liên quan đến việc chốt lời hoặc đầu hàng). Tại đây, chúng tôi hiển thị mức chi tiêu LTH thông qua Chỉ báo Spending Binary Indicator (SBI), chỉ số này chỉ đơn giản theo dõi xem liệu mức chi tiêu LTH có đủ mạnh để làm giảm tổng Nguồn cung LTH, tính trung bình trong 7 ngày qua hay không.

Từ đó, chúng ta có thể thấy rằng chi tiêu LTH cực kỳ thấp trong những tuần gần đây, nhưng đã tăng cao hơn trong đợt điều chỉnh này. Chỉ báo đã đạt đến mức cho thấy LTH đã thoái vốn ròng 4 trong 7 ngày, đây là mức tương tự với các sự kiện thoát thanh khoản đã thấy từ đầu năm đến nay.

Để kết thúc, chúng ta có thể hợp nhất hai chỉ báo này để xây dựng một công cụ mới nhằm chia nhỏ tâm lý thị trường thành bốn danh mục con và phát hiện các giai đoạn mà sự thoái vốn của LTH tăng cao:

- Đầu hàng 🟥: Giá giao ngay thấp hơn cơ sở chi phí của LTH. Do đó, bất kỳ khoản chi tiêu mạnh nào cũng có khả năng là do áp lực tài chính và đầu hàng (Điều kiện: LTH-MVRV < 1 và SBI > 055).

- Chuyển tiếp 🟧: Thị trường đang giao dịch cao hơn một chút so với cơ sở chi phí của người nắm giữ dài hạn và hành vi chi tiêu ít, không thường xuyên là một phần của giao dịch hàng ngày (Điều kiện: 1.0 < LTH-MVRV < 1.5 và SBI > 0.55 ).

- Cân bằng 🟨: Sau khi phục hồi từ một đợt giảm giá kéo dài, thị trường tìm kiếm sự cân bằng mới giữa nhu cầu dòng tiền vào tối thiểu, thanh khoản thấp hơn và các holder thua lỗ từ chu kỳ trước. Chi tiêu LTH mạnh trong giai đoạn này thường đi kèm với các đợt phục hồi hoặc điều chỉnh đột ngột (Điều kiện: 1.5 < LTH-MVRV < 3.5 và SBI > 0.55).

- Hưng phấn 🟩: Khi LTH-MVRV đạt 3.5 (tương tự với thị trường đạt mức ATH trước đó), LTH đang nắm giữ lợi nhuận trung bình lên tới 250%. Thị trường bước vào giai đoạn hưng phấn, điều này thúc đẩy các nhà đầu tư này chi tiêu ở mức rất cao và tốc độ tăng nhanh (Điều kiện: LTH-MVRV > 3.5 và SBI = 1.00).

Thị trường hiện tại gần đây đã đạt đến giai đoạn Chuyển tiếp, đánh dấu sự gia tăng cục bộ trong chi tiêu LTH tuần này. Tùy thuộc vào hướng biến động bùng phát tiếp theo, chúng ta có thể sử dụng công cụ này để xác định các giai đoạn cục bộ có điều kiện quá nóng, như được quan sát từ lăng kính của Người nắm giữ dài hạn.

Tóm tắt và Kết luận

Thị trường tài sản kỹ thuật số tiếp tục vượt trội so với các hàng hóa chính vào năm 2023, tuy nhiên tất cả hiện đang trải qua một đợt điều chỉnh có ý nghĩa. Sau khi phục hồi từ đáy của thị trường gấu năm 2022, các nhà đầu tư Bitcoin hiện đang ở trạng thái cân bằng, với rất ít lực kéo theo cả hai hướng tăng hoặc giảm.

Với độ biến động cực kỳ thấp và phạm vi giao dịch hẹp gần đây, có vẻ như trạng thái cân bằng này sẽ sớm bị phá vỡ. Để đáp lại, chúng tôi đã thấy mức tăng khiêm tốn trong chi tiêu của Người nắm giữ dài hạn và đã phát triển một bộ mức giá cũng như các mô hình hành vi để theo dõi khi tình hình diễn ra.