Zahartowani HODLerzy jeszcze mocniej zdeterminowani do akumulacji

W wyniku spadków na początku maja ma miejsce godna uwagi zmiana trendów akumulacyjnych. Na polu bitwy pozostają jedynie HODLerzy Bitcoina, jednakże ich zachowanie związane z akumulacją sygnalizuje podwojenie wysiłków wraz z korektą notowań poniżej 30 000$.

Po początkowych oznakach potencjalnego „zerwania więzów” między rynkami aktyw cyfrowych a tradycyjnymi rynkami akcji, w poprzednim tygodniu notowania Bitcoina kontynuowały swoją konsolidację. Indeks S&P500 poszybował o 7,4% w górę od ubiegłotygodniowego dołka, a indeks NASDAQ o 9,6%. Tymczasem kurs Bitcoina spadł do dołka na poziomie 28 261$ i zaczął rosnąć dopiero w poniedziałek, osiągając tygodniowe maksimum wynoszące 30 710$. Ethereum także miało ciężki tydzień, tracąc 17,8% swojej wartości i spadając do najniższego poziomu ubiegłego tygodnia - 1700$ - po czym kurs uległ odbiciu osiągając 1900$ w poniedziałek rano.

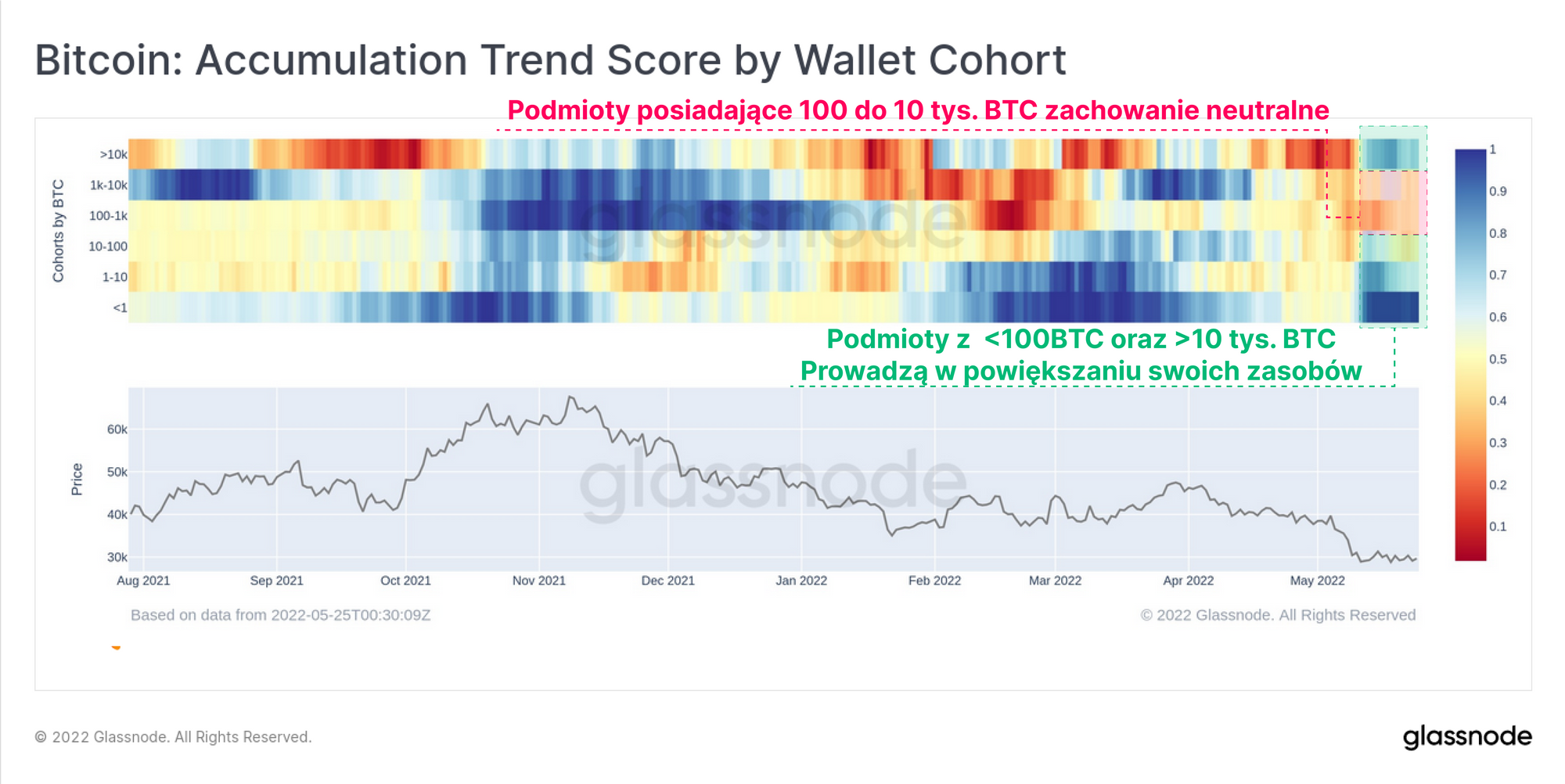

Po spadkach wywołanych krachem LUNY na początku miesiąca, nastąpiła wyraźna zmiana zachowań związanych z akumulacją Bitcoina on-chain. W szczególności podmioty z portfelami poniżej 100 BTC oraz powyżej 10 tys. BTC stanowiły najistotniejszych akumulujących. Pozostałe przedziały portfeli przeszły z dystrybucji netto do nastawienia neutralnego. Odzwierciedla to zauważalną zmianę w zachowaniu w porównaniu do okresu od lutego do połowy maja, który to przepleciony był okresami akumulacji i dystrybucji, odzwierciedlając niepewność oraz rotację kapitału na rynku.

Jednakże aktywność on-chain pozostaje ekstremalnie słaba, sygnalizując niewielkie zainteresowanie tym aktywem pośród inwestorów spoza istniejącej bazy HODLerów. Mając to na uwadze, HODLerzy, którzy pozostali, wraz ze spadkami ceny wydają się być chętni podwajać swoje wysiłki w akumulacji i nie chcą sprzedawać coinów, nawet jeśli są na stracie.

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał, a także sprawdź pozostałe filmy i tutoriale.

Pozostali jedynie HODLerzy

W ostatnich miesiącach zwróciliśmy uwagę na to, jak zarówno słaba, ale i stabilna pozostaje aktywność on-chain Bitcoina. Jest to typowa charakterystyka poprzednich bess, w których to aktywność na sieci związana z transakcjami zdominowana była przez HODLerów - inwestorów o wiele mniej wrażliwych na wahania ceny.

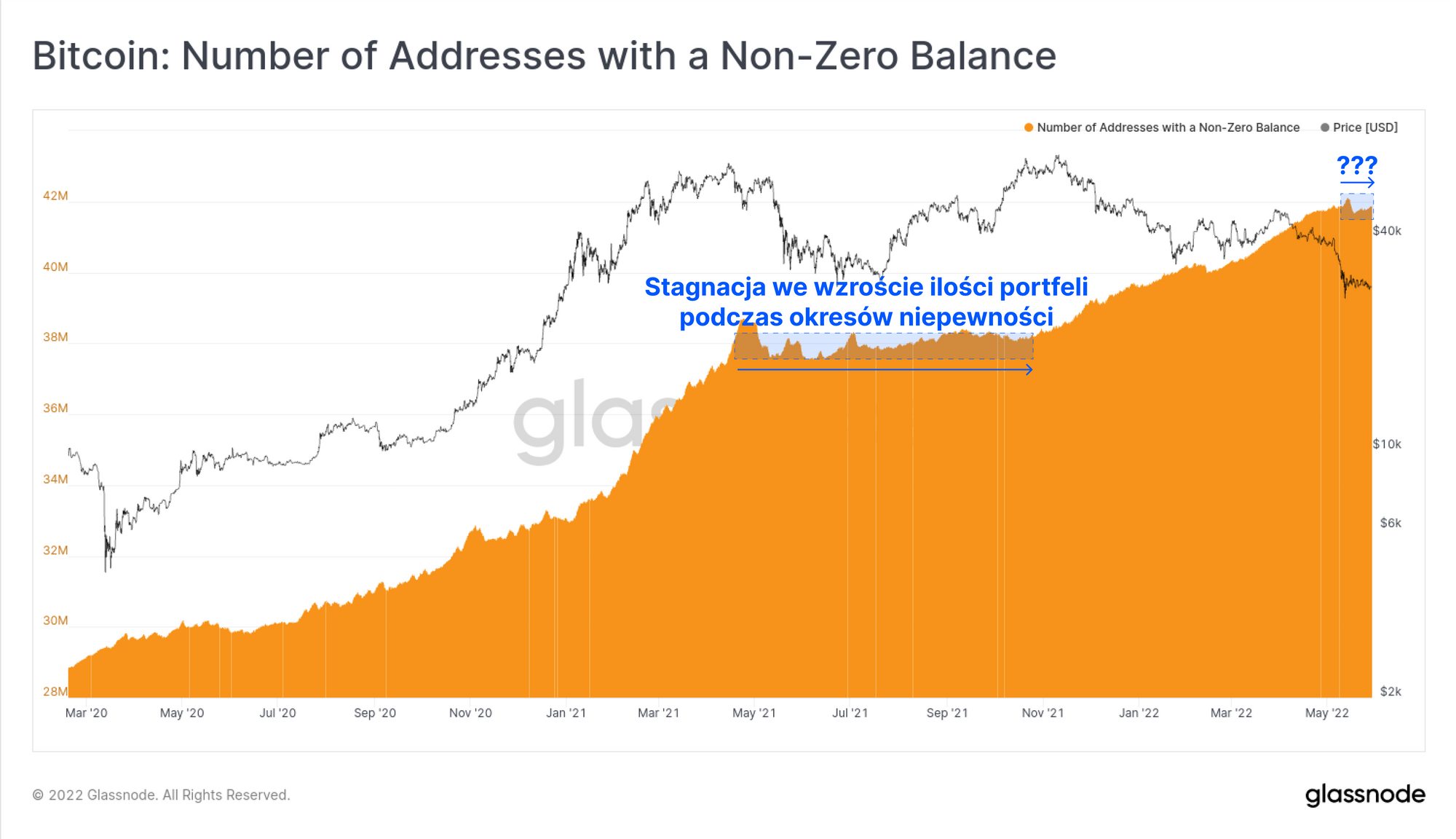

Po spadkach z maja 2021 roku byliśmy świadkami skromnej „czystki” portfeli, ponieważ niektórzy inwestorzy całkowicie opróżniali swoje zasoby. Po tym nastąpił czteromiesięczny zastój we wzroście ilości portfeli, spowodowany wkradnięciem się niepewności do psychiki inwestorów i wypchnięciem z rynku iwnestorów chcących wyjść „na zero”.

Jak widać na wykresie poniżej, słaby kurs Bitcoina notowany w ciągu ostatnich tygodni przełożył się na pauzę we wzroście ilości portfeli, jednakże nie na taką skalę, jak w maju 2021 roku.

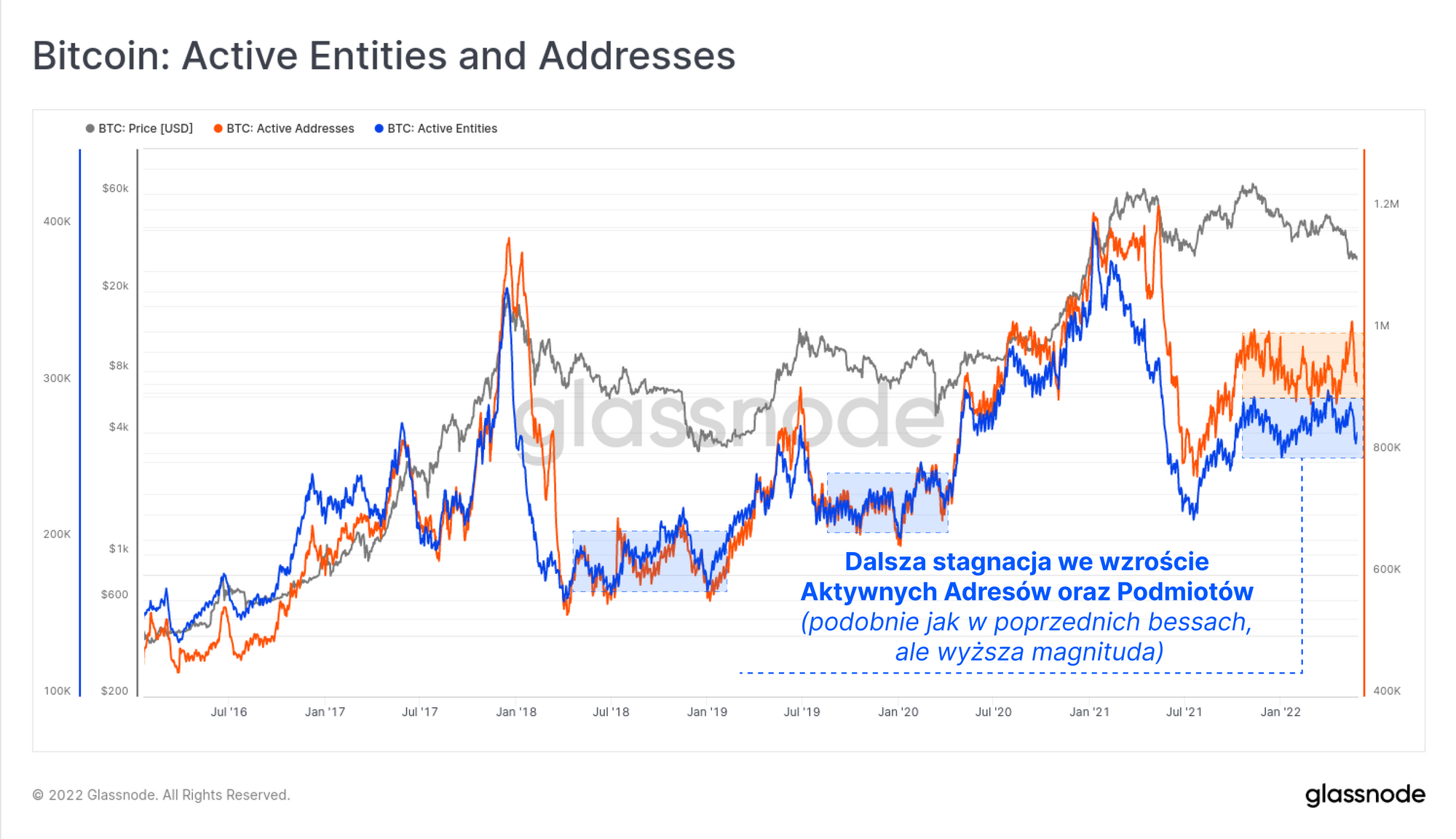

Podczas wydarzeń powodujących dużą zmienność notowań, takich jak na przykład spadki wywołane przez LUNĘ, zauważyć można często nagły wzrost aktywności na sieci, gdyż inwestorzy wpadają w panikę, wyprzedają się, lub też przenoszą coiny, aby zwiększyć margin i zabezpieczyć pozycje. W marcu 2020 oraz w listopadzie 2018 roku taki nagły wzrost aktywności po spadkach był inicjatorem nadchodzących hoss.

Chociaż nie można wykluczyć takiej możliwości, to widzimy, że zarówno ilość aktywnych adresów, jak i podmiotów „oddały” cały ten wzrost aktywności i powróciły do zakresu ustalonego od września 2021 roku. Innymi słowy - ostatnie spadki i coraz to niższe ceny nadal nie spowodowały napływu nowych użytkowników na rynek i pozostali tu jedynie HODLerzy.

Zmiana w nastawieniu do akumulacji

Oczywiście aktywność on-chain jest jedynie częścią całej historii. Pomimo stagnacji we wzroście ilości portfeli i aktywnych podmiotów, analiza ta nie uwzględnia ekonomicznej wartości inwestorów oraz portfeli, które pozostały. Wraz z coraz to niższymi korektami, wzrasta możliwość HODLerów do nabywania większej ilości BTC za dolara, co prowadzi nas do konieczności zbadania domeny dynamiki podaży.

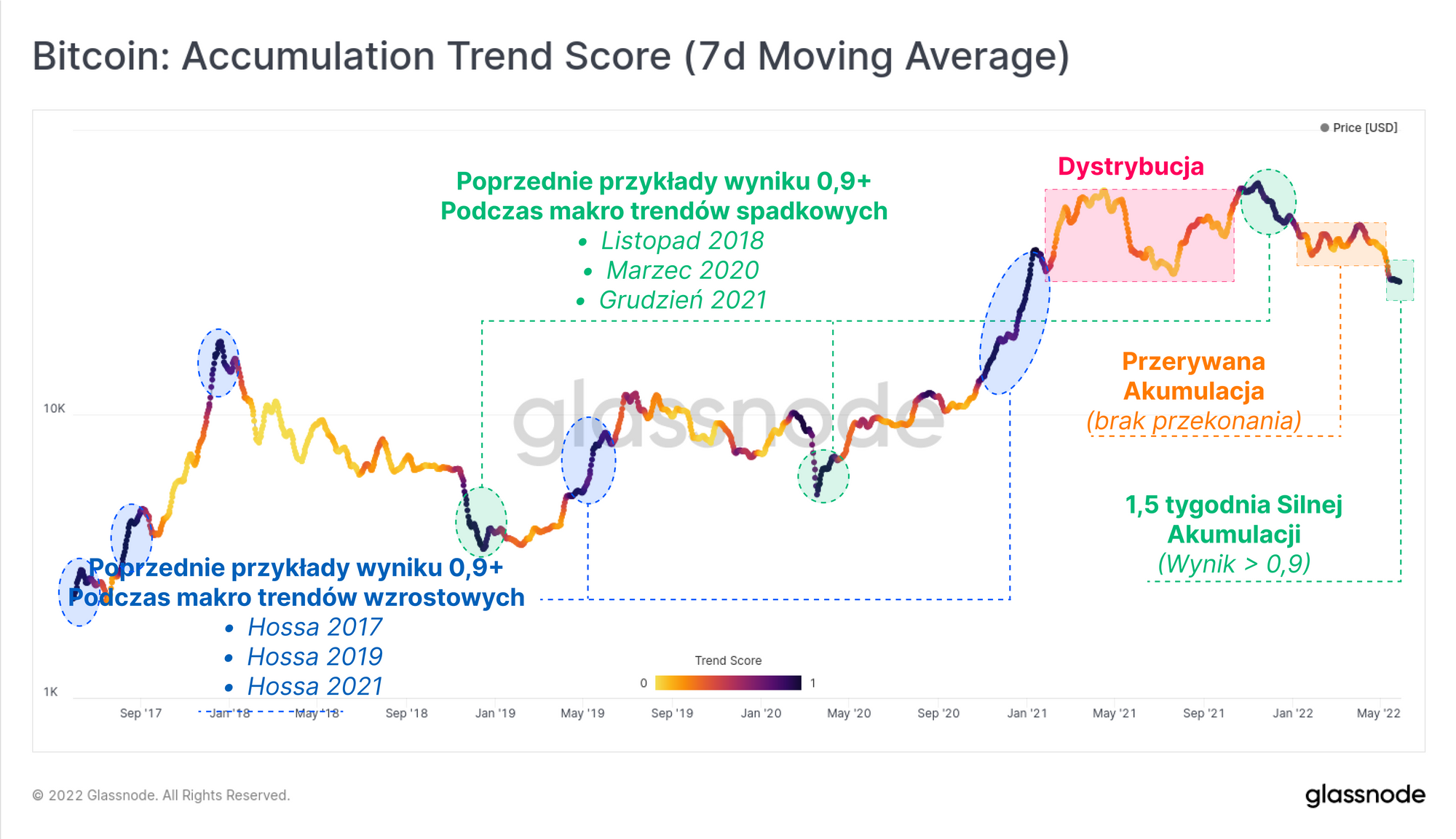

Wskaźnik trendu akumulacji odnotował wartą wspomnienia zmianę zachowania na rynku. Przez niemal 2 tygodnie wskaźnik ten zwracał wartości powyżej 0,9. Wskazuje to, że podmioty uczestniczące w sieci znacząco dokupują do swoich zasobów. Jest to oczywiste wyłamanie względem wyników z okresu konsolidacji ze stycznia-kwietnia (kolor pomarańczowy), które to można by rozsądnie zaklasyfikować jako stosunkowo niepewną akumulację.

Przypadki poprzednich utrzymujących się okresów z wysokimi wynikami wskaźnika trendu akumulacji dzielą się na dwa typu:

- Wysokie wyniki podczas hossy (kolor niebieski) - zazwyczaj mają miejsce blisko szczytu, gdy smart money dystrybuują swoje zasoby, które pochłaniane są przez coraz to większy napływ mniej doświadczonych nowych nabywców.

- Wysokie wyniki podczas bessy (kolor zielony) - generalnie pojawiają są po bardzo znaczących korektach cenowych, gdy nastawienie inwestorów zmienia się z niepewności do akumulacji. Zauważalnym odstępstwem od tego jest okres po rekordzie notowań w grudniu 2021 roku, gdy „dip” okazał się być TYM dipem, a wiele z tych coinów zostało później rozdystrybuowanych po niższych cenach na stracie.

Jeśli wnikliwie przeanalizujemy rozmiary portfeli, które przyczyniają się do tak wysokiego wyniku wskaźnika trendu akumulacji, zauważymy tutaj 2 konkretne grupy: podmioty posiadające poniżej 100BTC oraz podmioty posiadające ponad 10 tys. BTC.

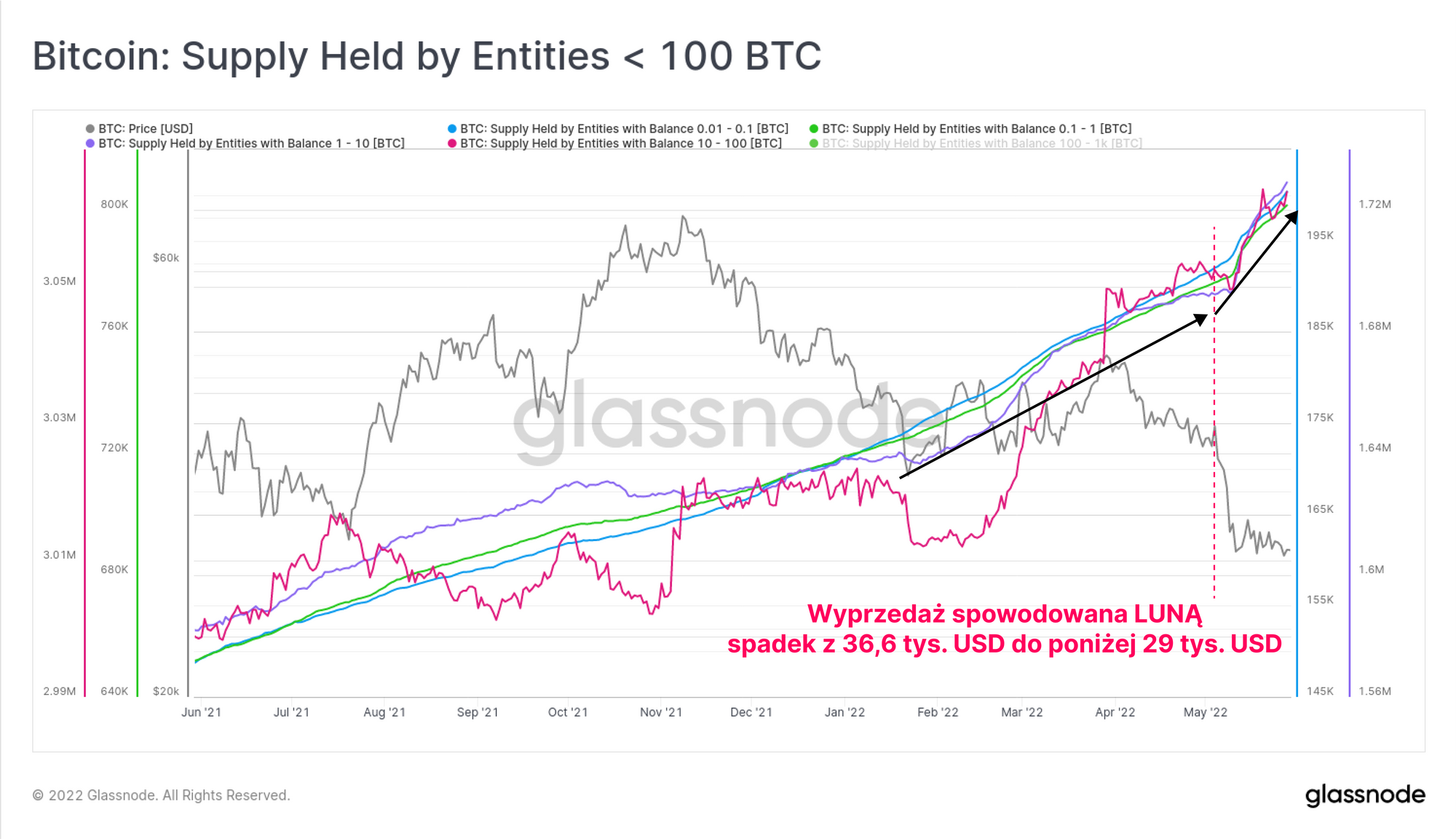

Przyglądając się tej pierwszej grupie, możemy zauważyć, że ich łączne zasoby portfeli uległy zwiększeniu po ostatniej rynkowej wyprzedaży. Co więcej, zsumowany balans tych inwestorów wzrósł o 80 724 BTC, co jest wartością niezwykle zbliżoną do 80 081 BTC zlikwidowanych przez Luna Foundation Guard (więcej informacji tutaj). W efekcie zwiększonego popytu ze strony podmiotów <100 BTC na niższych poziomach cenowych, nastąpiła rekompensata podaży zlikwidowanej przez LFG próbując ratować kurs UST.

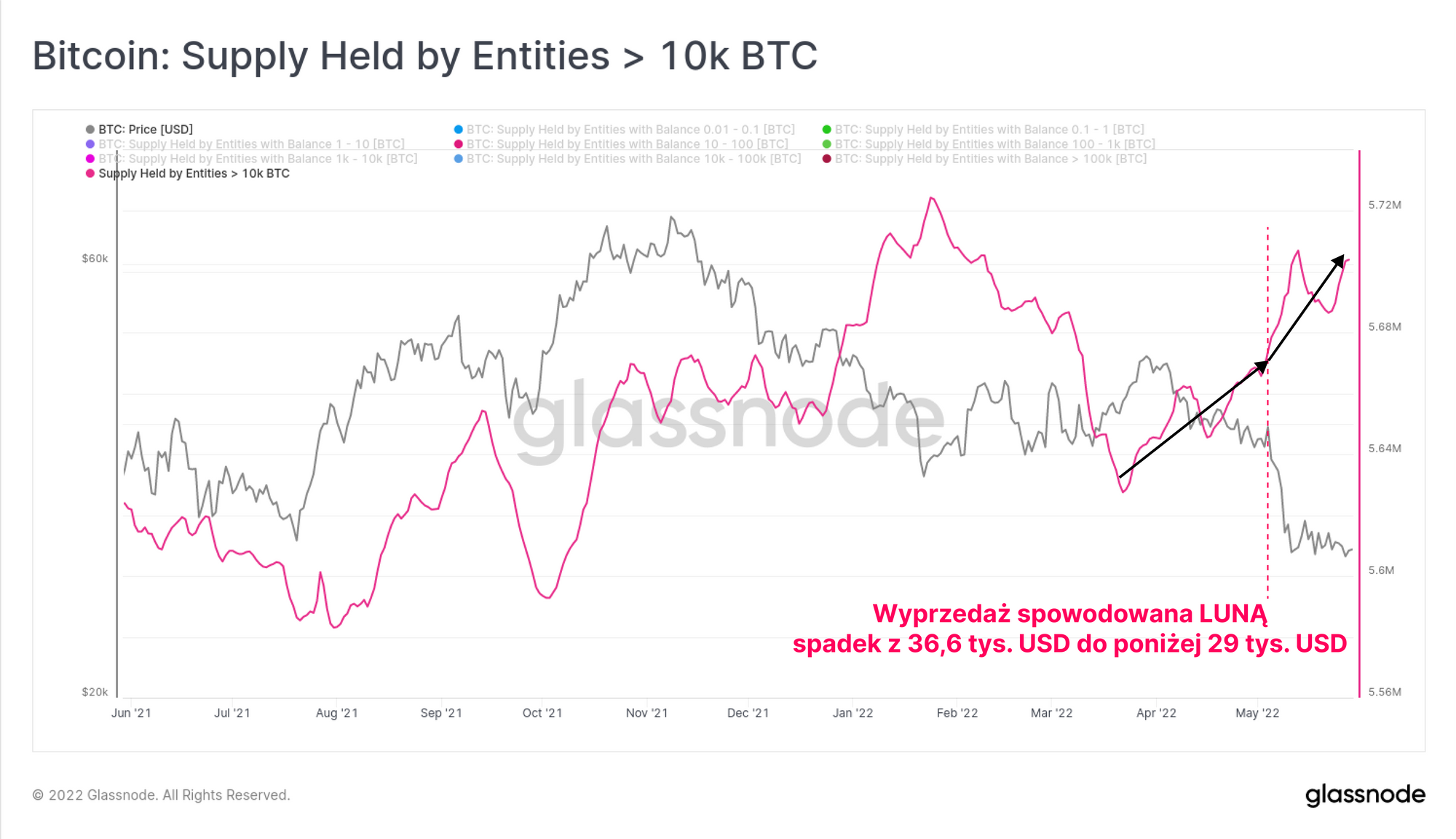

Drugą grupą, która przyczyniła się do wysokiego wyniku wskaźnika trendu akumulacji, są wieloryby z zasobami powyżej 10 tys. BTC. W ciągu maja inwestorzy ci dodali do swoich sald łącznie 46 269 BTC i warto tutaj zauważyć, że wynik ten uwzględnia także dystrybucję 80 tys. BTC z portfela LFG.

Wnioski te mogą być w dużej mierze potwierdzone poprzez sprawdzenie Wskaźnika trendu akumulacji poszczególnych portfeli według ich rozmiaru. Widzimy tutaj, że od ostatnich spadków podmioty posiadające poniżej 100 BTC oraz podmioty posiadające powyżej 10 tys. BTC zwróciły niebieski sygnał, wskazując na znaczne zwiększanie ich balansów w ostatnich tygodniach.

Jest to zauważalna zmiana wobec słabych wartości (kolor zółty-czerwony) w okresach poprzedzających spadki, szczególnie z wielorybami stanowiącymi dystrybuujących na dużą skalę. Wynik wskaźnika pozostałych portfeli posiadających 100-10 tys. BTC wskazywał bardziej neutralne zachowanie, zwracając wartość 0,5 i sugerując względnie małą zmianę w ilości posiadanych aktyw.

W następnym rozdziale przyjrzymy się bliżej zachowaniu inwestorów długoterminowych, aby jeszcze bardziej uszczegółowić nasze obserwacje.

Wprowadzenie nowej usługi : Glassnode Engine Room

Witamy w Glassnode Engine Room, nowej usłudze przeznaczonej dla profesjonalnych i instytucjonalnych członków naszej społeczności. Zestaw tych ekskluzywnych wskaźników zapewnia wgląd w badania, innowacje i eksperymenty dziejące się za kulisami. Wskaźniki Engine Room zaprojektowano w celu sprawdzania szczegółowych segmentów danych rynkowych oraz sieciowych. Przykłady obejmują:

- Podział URPD na przedziały wiekowe, rozmiary portfeli oraz na inwestorów długoterminowych i krótkoterminowych.

- Podział zysków i strat według rozmiarów portfeli i przedziałów wiekowych.

- Podział Wskaźnika trendu akumulacji według rozmiarów portfeli.

Glassnode Engine Room znajdziecie w kategorii Bitcoin, na liście wstępnie zdefiniowanych paneli on-chain. Z niecierpliwością czekamy na regularne udostępnianie Wam nowych wskaźników, badań i konceptów w Engine Room, a także na Wasze opinie w Professionals Lounge na naszym Forum.

Długoterminowe straty

Ustaliliśmy już sytuację poszczególnych portfeli według ich rozmiarów i ich wkład w ostatnią akumulację on-chain. Teraz, aby ocenić nastawienie inwestorów, przechodzimy do inwestorów długoterminowych (Long-Term-Hodlers; LTH), którzy reprezentują grupę najmniej skłonną do wyprzedaży w okresach zmienności cenowej. Należy pamiętać, że zakwalifikowanie do statusu inwestora długoterminowego następuje po około 155 dniach, co wskazuje obecnie na końcówkę grudnia, gdy ceny wynosiły około 47 tys. USD.

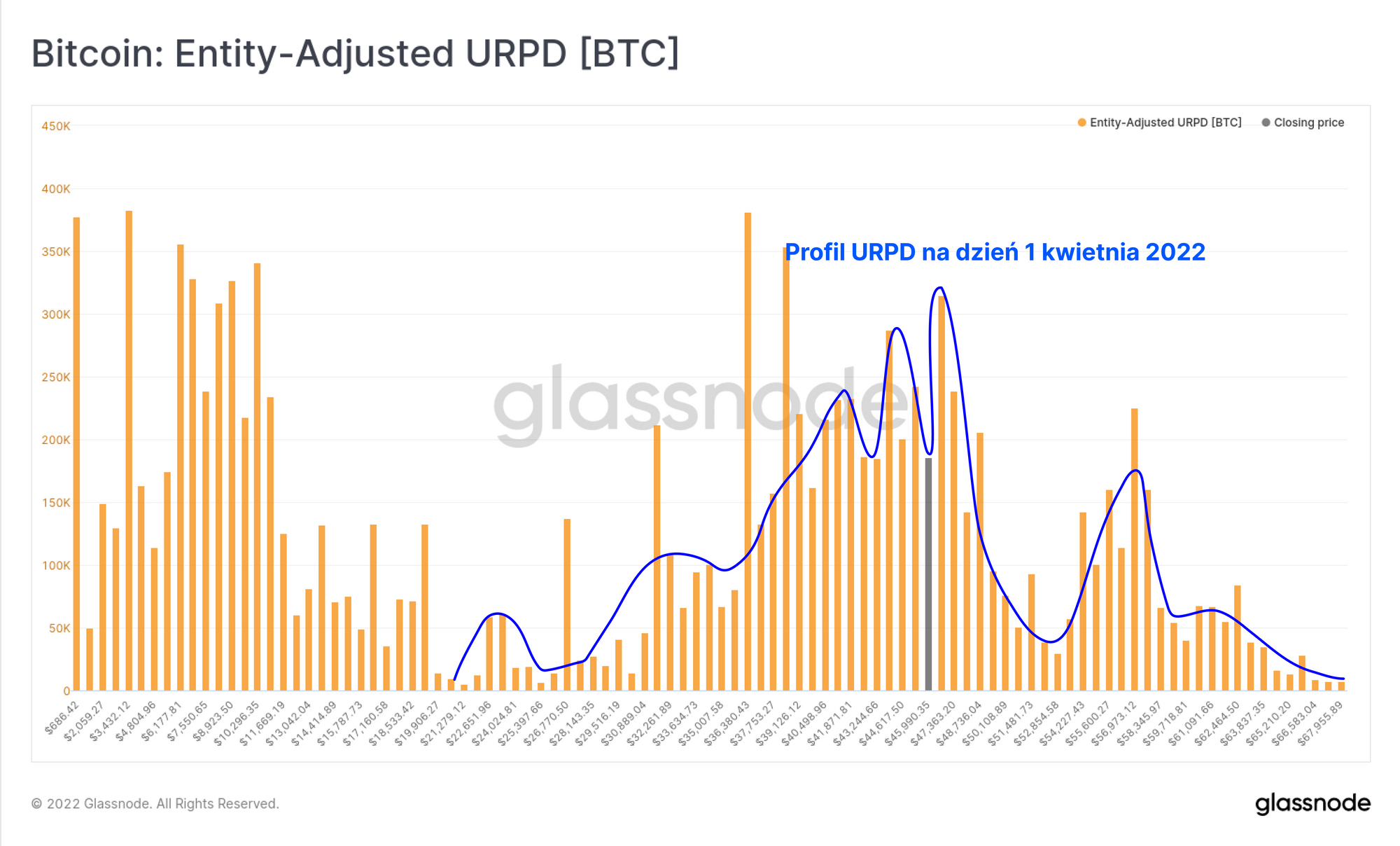

Jeśli przyjrzymy się rozkładowi URPD na dzień 1 kwietnia 2022 roku, przed wyprzedażą LUNY, możemy nakreślić profil dystrybucji coinów skoncentrowany na cyklu 2021-2022.

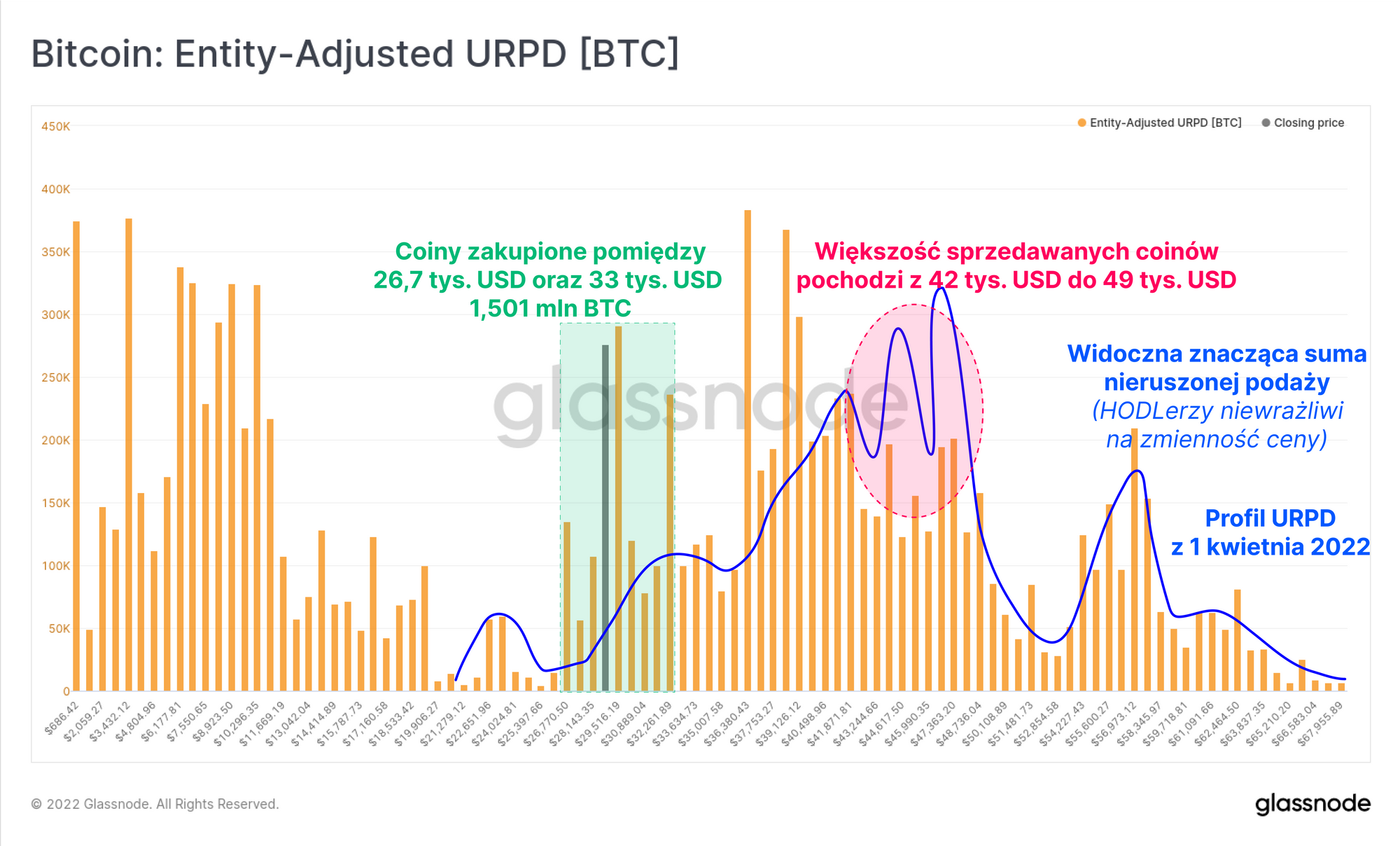

Nanieśmy teraz profil z 1 kwietnia na obecny rozkład URPD (kolor niebieski poniżej). Na tej podstawie możemy ocenić zmianę w dystrybucji coinów i wyciągnąć następujące wnioski:

- Nastąpiła znacząca relokacja 1,5 mln BTC od kupujących w przedziale 42-49 tys. USD do kupujących w obecnym przedziale 26,7-33 tys. USD.

- Profil dystrybucji w pozostałych przedziałach pozostaje podobny do tego z 1 kwietnia, sugerując dalszą dominację niewrażliwych na zmiany cenowe HODLerów pośród inwestorów w Bitcoina.

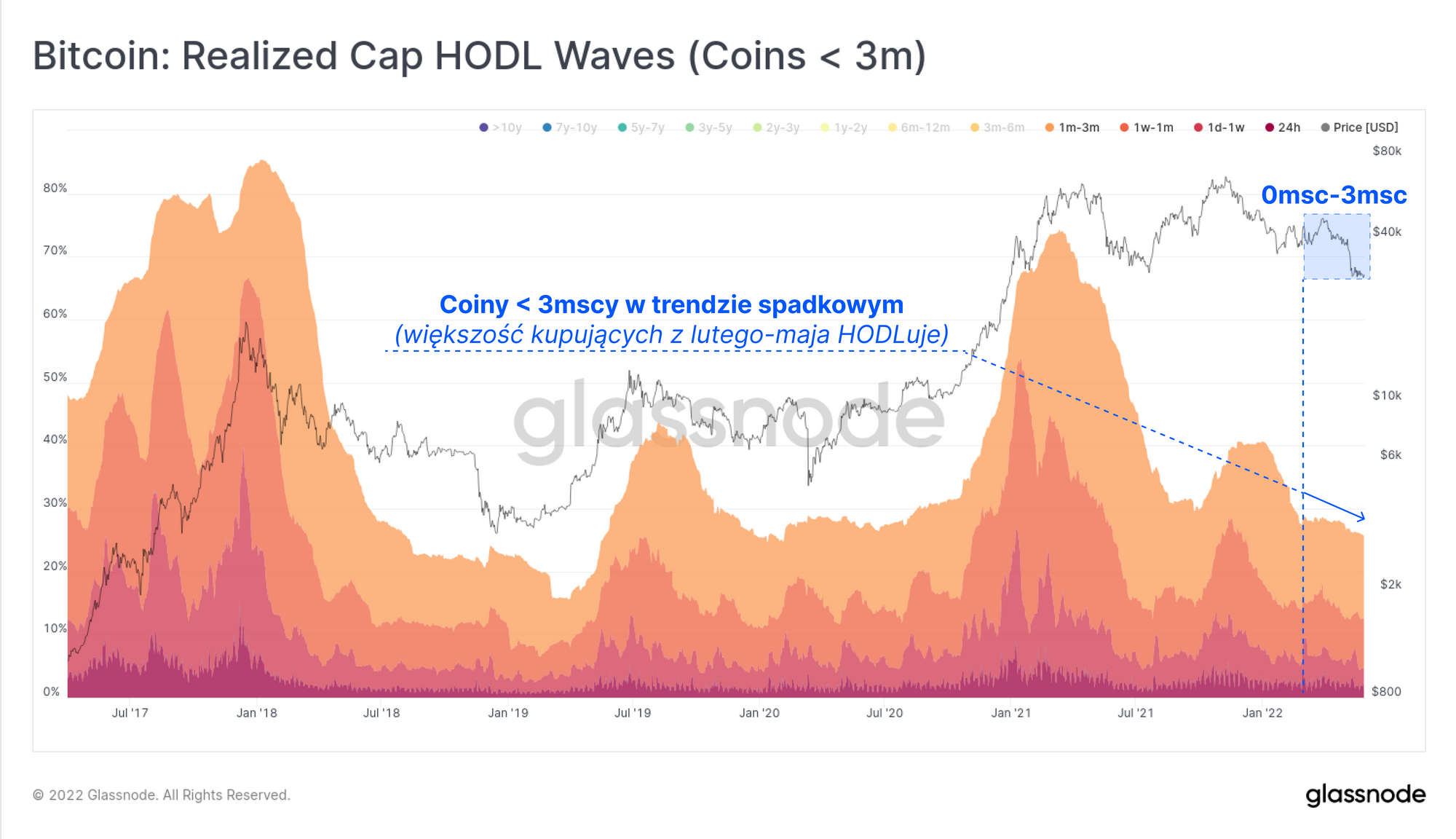

Obecny trend spadkowy ilości coinów młodszych niż 3 miesiące wspiera te obserwacje. Patrząc wstecz, okres 3 miesięcy uwzględnia wszystkie coiny kupione po 1 marca, czyli w środku ostatniego okresu konsolidacji cenowej. Gdy miejsce ma trend spadkowych w 3-miesięcznej fali HODL, oznacza to, że na sieci obserwować możemy migrację coinów do starszych przedziałów wiekowych.

Kluczową obserwacją z tych dwóch metryk jest fakt, że hodlerzy, którzy akumulowali po listopadowym rekordzie notowań, wydają się być względnie niewrażliwi na zmiany cenowe. Pomimo ciągłych spadków notowań i poważnej fali wyprzedaży w postaci ponad 80 tys. BTC, inwestorzy ci nadal nie planują wyzbywania się swoich coinów.

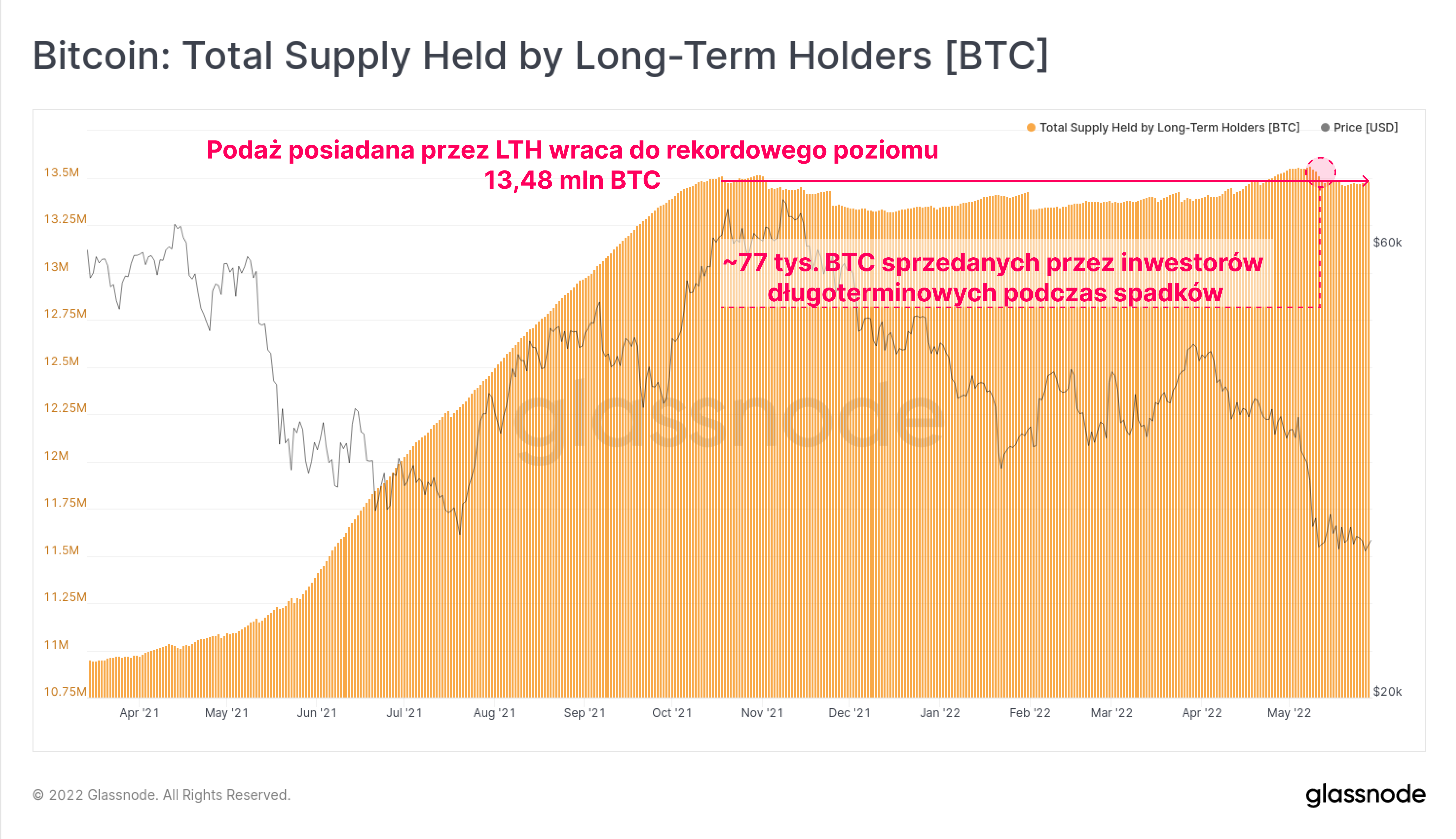

Przypominając, że moment przejścia w status inwestora długoterminowego wypada pod koniec grudnia, nie jest niespodzianką, że całkowita podaż posiadana przez LTH uległa ostatnio stabilizacji. Przez ostatnie kilka miesięcy próg ten przesuwał się wraz z trendem spadkowym trwającym od listopada do stycznia.

Zazwyczaj akumulacja ma miejsce podczas, gdy cena idzie „bokiem”. Oznacza to, że za około 1 miesiąc, próg zakwalifikowania do statusu LTH wejdzie w poprzedni okres konsolidacji ustalony miedzy 33 tys. a 42 tys. USD. Bazując na profilu URPD, bardzo duża część podaży została zakupiona właśnie w tym przedziale.

Podaż inwestorów długoterminowych całkiem niedawno wróciła do rekordowo wysokiego poziomu wynoszącego 13,048 mln BTC. O ile nie nastąpi znaczna redystrybucja coinów, możemy spodziewać się, że wskaźnik ten będzie nadal rósł w ciągu najbliższych 3-4 miesięcy, co sugerować będzie, że HODLerzy nadal stopniowo dokupują i zwiększają swoje balanse.

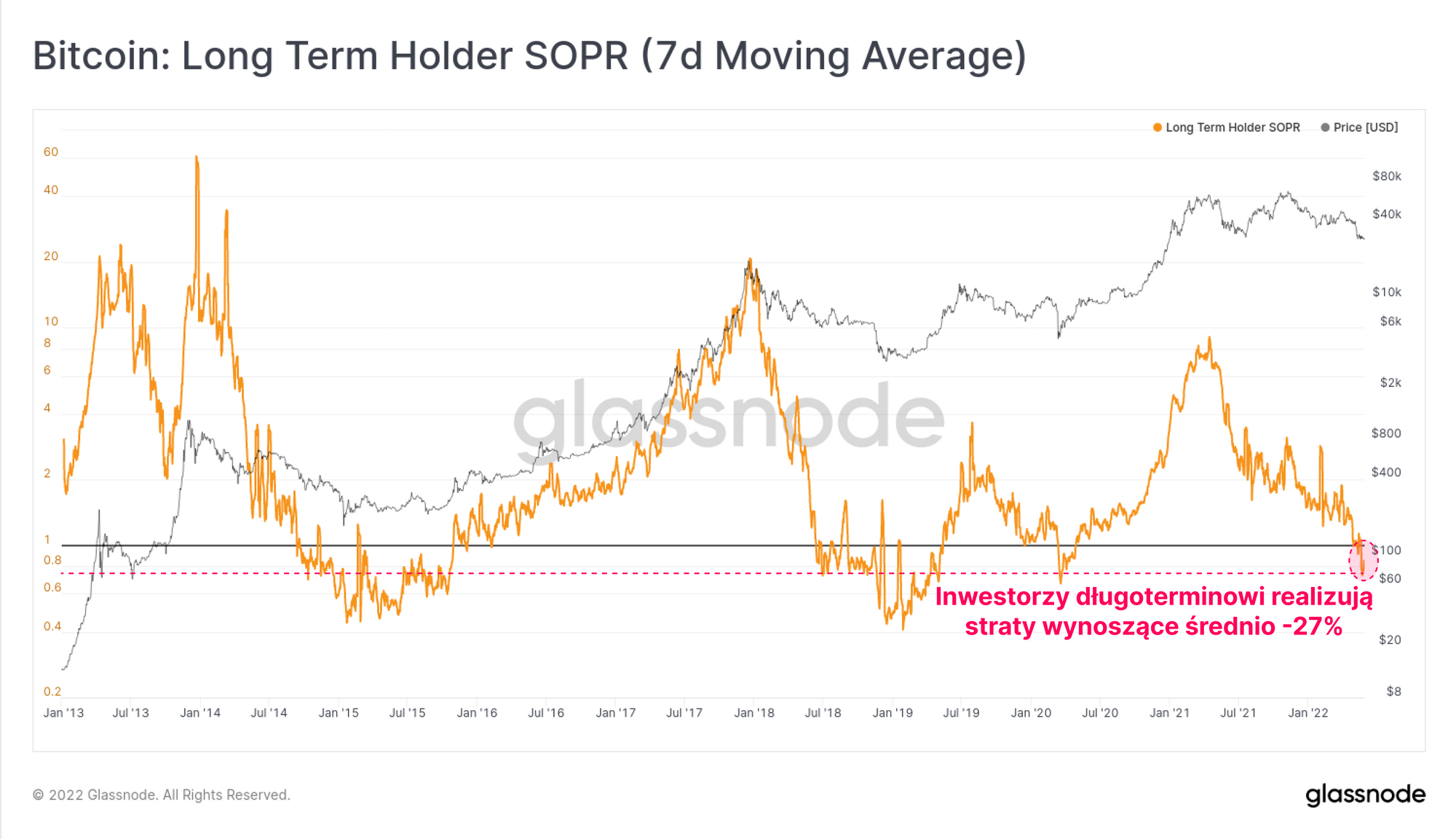

Jednakże mimo konstruktywnej perspektywy na przyszłość, nadal istnieje pewien odsetek LTH, którzy obecnie sprzedają swoje kryptowaluty i realizują straty. Wskaźnik LTH-SOPR może być postrzegany jako średnia wielokrotność zysku realizowanego każdego dnia przez inwestorów długoterminowych. Wskaźnik ten niezwykle rzadko spada poniżej wartości 1,0.

W tym tygodniu LTH, którzy decydowali się na sprzedaż swoich coinów, robili to ze średnio 27% stratą względem momentu zakupu kryptowalut. W przeszłości takie zachowania zauważaliśmy jedynie podczas ostatecznych dołków i kapitulacji w trakcie danej bessy, jak na przykład w roku 2015, 2018 i chwilowo w marcu 2020.

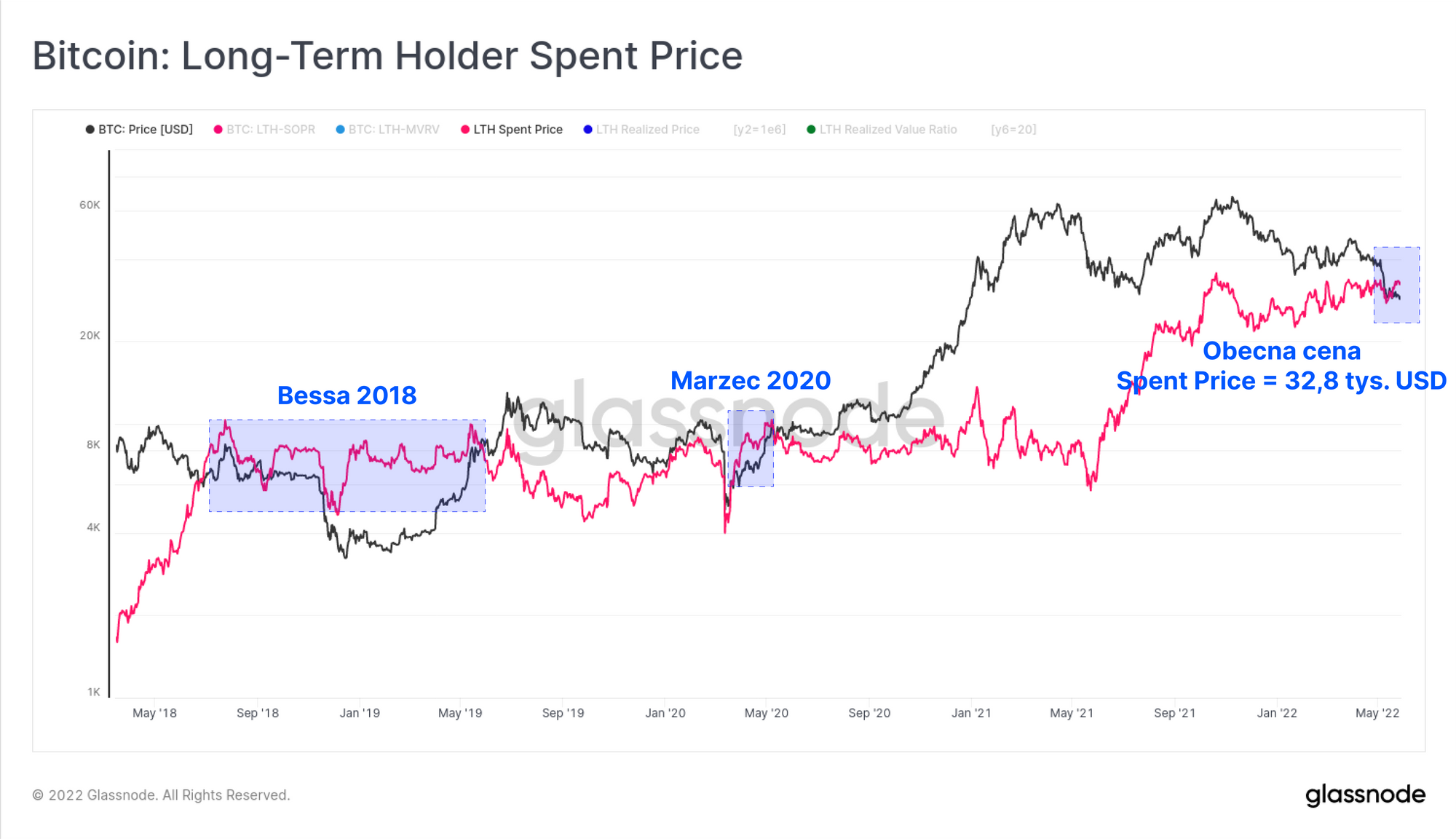

Dzięki koncepcji LTH-SOPR jako wielokrotności realizowanych zysków, możemy też uzyskać średnią cenę, z której „pochodzą” coiny wyprzedawane przez inwestorów długoterminowych. Wskaźnik ten nazywa się Spent Price. Wykres LTH Spent Price niezwykle rzadko znajduje się powyżej ceny rynkowej, jednakże obecnie notowany jest na poziomie 32,8 tys. dolarów bazując na 7-dniowej średniej kroczącej. Ostatnim razem LTH odnotowywali takie straty krótko po spadkach z marca 2020 roku. Natomiast w przypadku bessy w 2018 roku, realizowanie strat przez LTH trwało wiele miesięcy i zakończyło się dodatkowym 50% spadkiem ceny.

Podsumowanie i wnioski

Stabilizacja aktywności on-chain Bitcoina ma miejsce od września 2021 roku i jak dotąd, niewiele jest oznak zmiany tego kursu. Oznacza to, że HODLerzy, ostatnia nadzieja Bitcoina, stanowią jedynych, którzy pozostali na polu bitwy. Zauważalne jest to także w niechęci do wyprzedawania posiadanych zasobów, nawet jeśli trzymane są na stracie.

Widoczna zmiana w trendzie akumulacji on-chain miała miejsce po spadkach wywołanych przez upadek LUNY. Wydaje się, iż podmioty posiadające poniżej 100 BTC wchłonęły ekwiwalent tego, co w krytycznym momencie sprzedała Luna Foundation Guard. Wraz ze wzrostem ilości LTH, rośnie także ilość HODLowanych BTC oraz tych kupowanych po obecnych, niskich cenach. W nadchodzących miesiącach oczekuje się, iż trend ten, o ile nie ulegnie zakłóceniu, ustanowi kolejny rekord w wielkości podaży posiadanej przez inwestorów długoterminowych.

Przyglądając się uważniej makro środowisku, w którym znajduje się Bitcoin, zauważyć można, iż pojawiają się sygnały o zerwaniu więzów między notowaniami aktyw cyfrowych, a tradycyjnymi rynkami akcji. Nie wiadomo, czy korelacja ta powróci w odnowionej formie, a także nieznany jest ostateczny kierunek reakcji rynków na zacieśnienie polityki monetarnej. Znacznej skali ryzyko nadal pozostaje. Co jednak imponujące, tak samo dzieje się z populacją HODLerów niewrażliwych na zmiany cenowe Bitcoina.

Wszystkie aktualizacje produktów, usprawnienia i ręczne aktualizacje wskaźników oraz danych są rejestrowane w celach informacyjnych.

- dodano funkcję

shift,if-thenorazcorrdo wykresów Workbench. Funkcjareturnszostała przemianowana napercent_change. - Nowe wskaźniki do analizy Ethereum: Całkowite zużycie gazu, Względne zużycie gazu, Zużycie gazu według typów transakcji (wartość całkowita), Zużycie gazu według typów transakcji (udział procentowy wg sektora).

- Nowy wstępnie zdefiniowany panel do analizy Ethereum: Exploring the etherverse

- Wprowadzenie nowego panelu dla użytkowników profesjonalnych: GN Engine Room

- Wydano 16. edycję Newslettera Uncharted

Nowy artykuł badawczy: Krótka historia uniwersum Ethereum

Platforma Ethereum nie wymaga autoryzacji, jest publiczna i jako taka, nie posiada określonego celu. Oznacza to, iż platforma nie wymagająca uprawnień jest definiowana empirycznie poprzez jej zastosowanie. Nasze najnowsze badanie opisuje świat Ethereum z perspektywy rynkowego udziału poszczególnych zastosowań i związanych z nimi transakcji on-chain, a także konsumpcji gazu.

Tutaj przeczytasz najnowszą analizę dotyczącą ETH.