Một Làn gió Mới

Giá Bitcoin đã phá vỡ mức cao mới hàng năm, hiện đang giao dịch trên mức giá giữa chu kỳ là 30,000 USD và chạm mức 35,000 USD. Thị trường đã tìm thấy đủ sức mạnh để vượt qua một số mức giá tâm lý quan trọng, khiến những tuần tiếp theo trở nên quan trọng và cần được theo dõi.

Tóm tắt

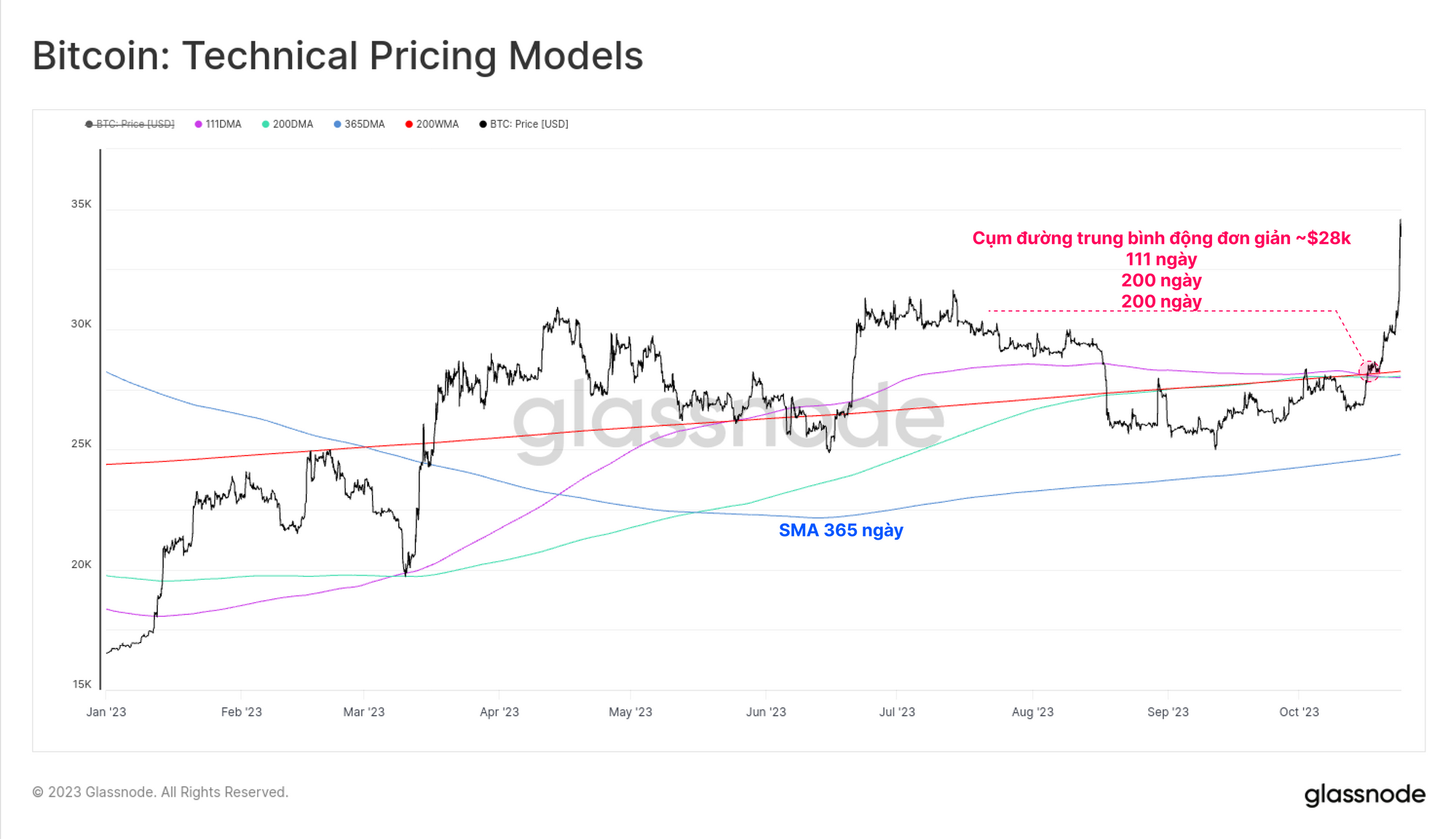

- Phe bò đã cố gắng đẩy giá Bitcoin trở lại mức 35,000 USD, phá vỡ một số mức giá kỹ thuật và on-chain quan trọng ở khoảng 28,000 USD, đây là một dấu hiệu sức mạnh đáng chú ý.

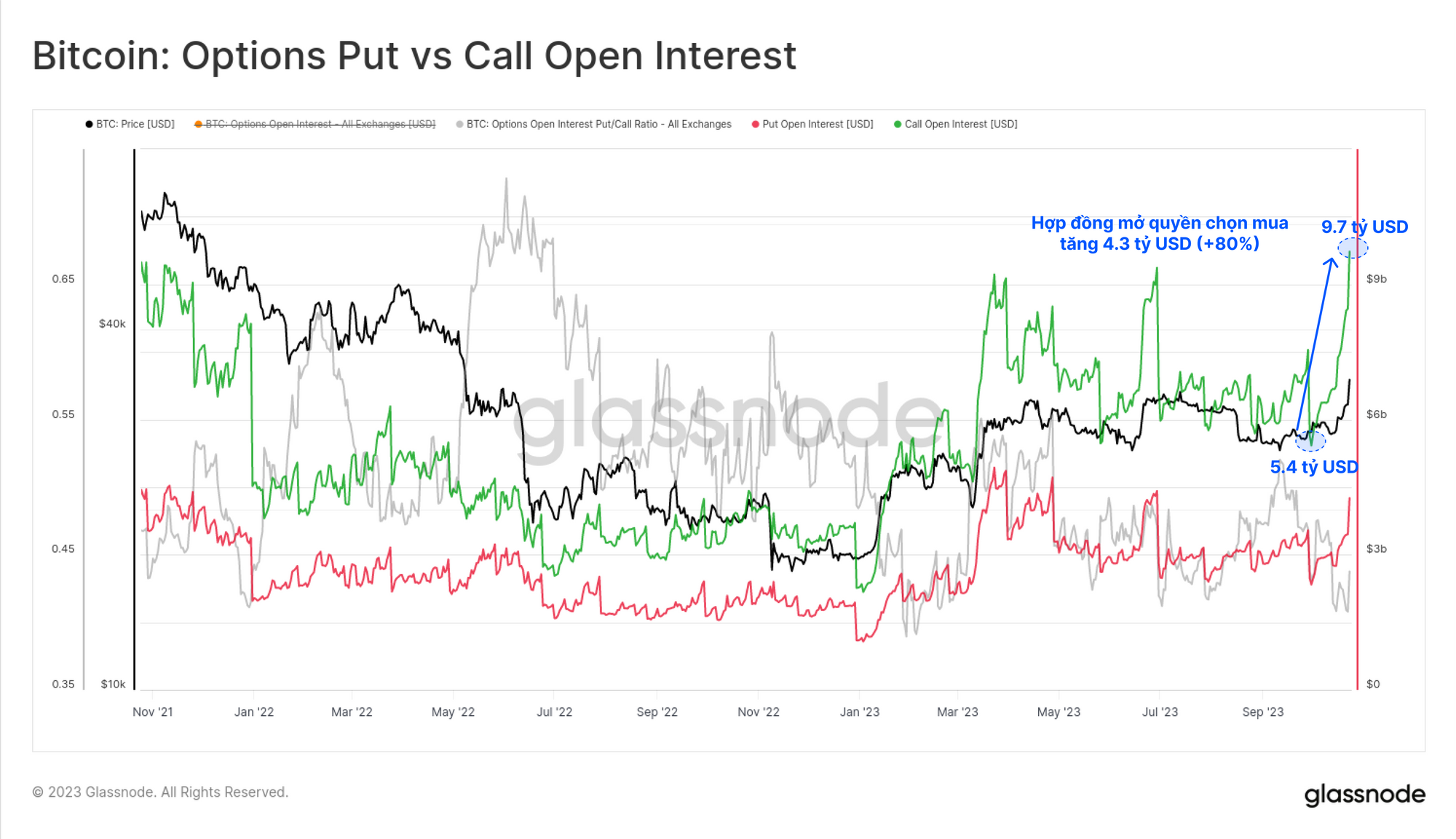

- Các thị trường phái sinh đã góp phần vào động thái này bằng một vài đợt thanh lý lệnh short, đóng các vị thế hợp đồng tương lai trị giá 60,000 BTC và một đợt tăng vọt 4.3 tỷ USD hợp đồng mở quyền chọn mua.

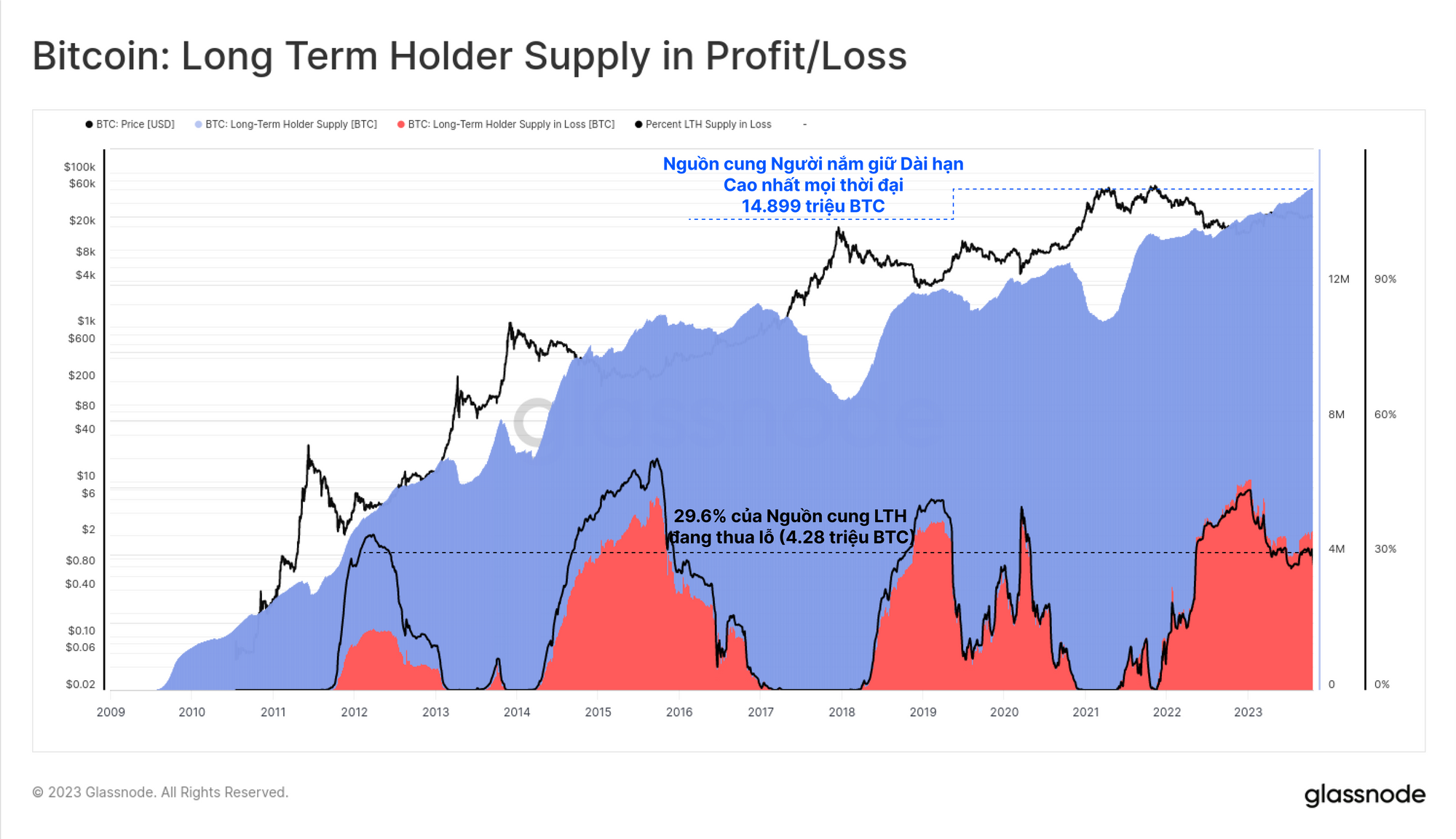

- Các nhà đầu tư dài hạn không bị ảnh hưởng bởi hành động giá trong tuần này, với nguồn cung Người nắm giữ Dài hạn đạt mức ATH mới và khối lượng nguồn cung hồi sinh vẫn không đáng kể.

📊 Xem tất cả các biểu đồ được đề cập trong báo cáo này tại The Week On-chain Dashboard.

Các nhà đầu tư Bitcoin đã thấy lượng nắm giữ của họ tăng giá đáng kể trong tuần này, với việc BTC tăng từ mức thấp 27,100 USD lên mức cao 35,100 USD. Động thái này bắt đầu bằng sự phá vỡ một cách thuyết phục một số mức giá kỹ thuật và on-chain quan trọng, tạo nên dấu hiệu sức mạnh đáng chú ý.

Một nhóm các đường trung bình động đơn giản dài hạn có giá nằm ở khoảng 28,000 USD đã tạo ra lực cản thị trường trong suốt tháng 9 và tháng 10. Sau một tháng thị trường tăng cao hơn, tuần này phe bò đã tìm thấy đủ sức mạnh để vượt qua các đường trung bình 111 ngày, 200 ngày và 200 tuần một cách thuyết phục.

Thị trường phái sinh là tác nhân?

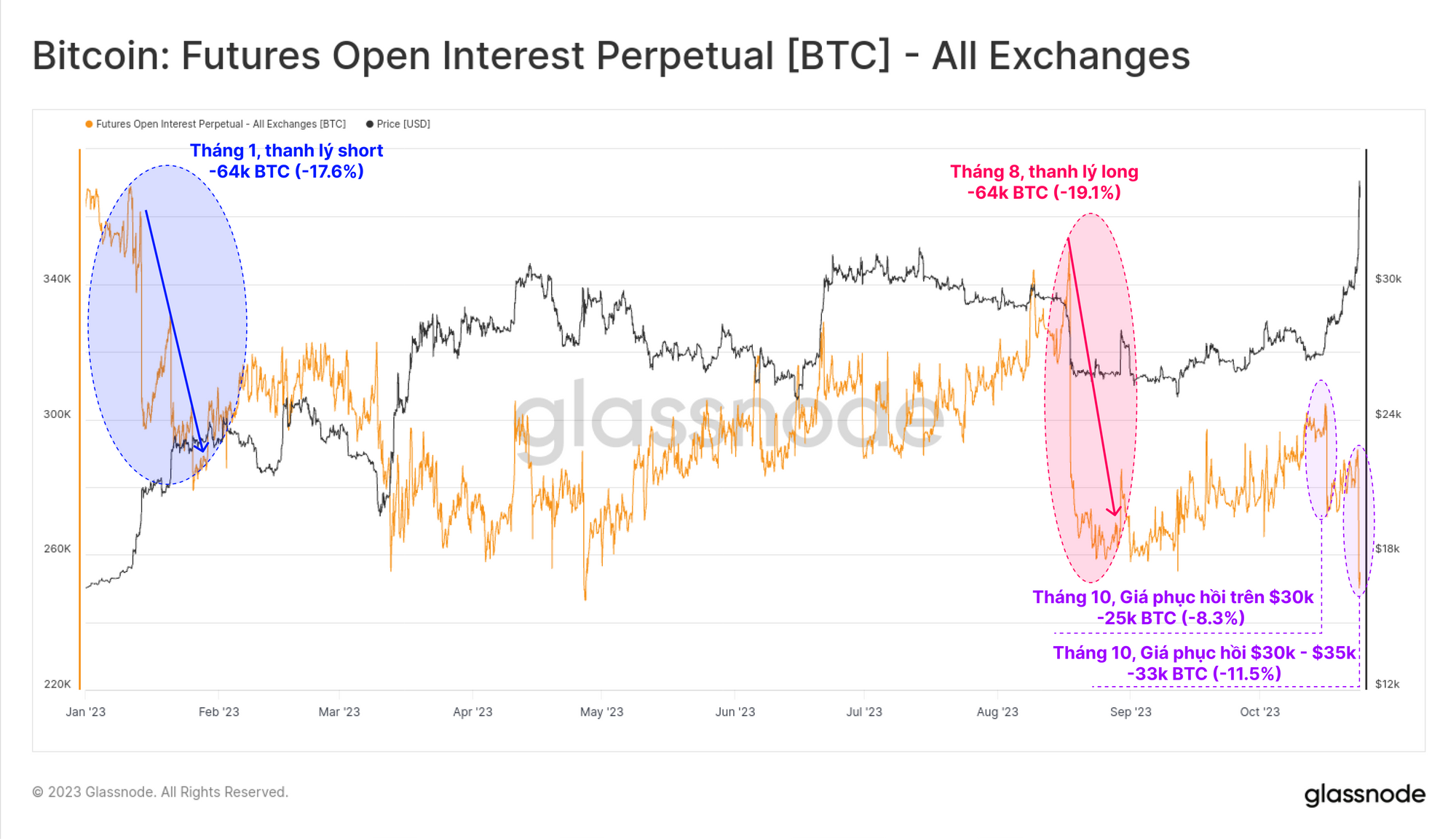

Khi các động thái thị trường quan trọng diễn ra, các nhà phân tích thường tham khảo dữ liệu phái sinh để xác định xem liệu động thái đó có phải do việc thanh lý đòn bẩy hay không. Đầu tiên, chúng tôi sẽ xem xét hợp đồng mở trong các thị trường hoán đổi vĩnh cửu, để lọc ra những tác động của biến động giá Bitcoin.

Hợp đồng mở đã giảm khoảng 25,000 BTC vào ngày 17 tháng 10, khoảng 8.3%. Theo sau đó là đợt thanh lý đòn bẩy lớn thứ hai trị giá 35,000 BTC vào ngày 23 tháng 10 khi thị trường tăng lên mức cao mới hàng năm là 35,000 USD. Việc thanh lý đòn bẩy này hiện có mức độ tương tự như đợt thanh lý short vào tháng 1 và thanh lý long vào tháng 8.

Khoảng 56 triệu USD ở các vị thế bán đã bị thanh lý khi đợt tăng giá bắt đầu vào ngày 17 tháng 10 và tiếp theo là thêm 125 triệu USD vào ngày 23 tháng 10. Đây là khối lượng thanh lý bán khống đáng kể trong bối cảnh năm 2023. Điều này một lần nữa có thể so sánh với 155 triệu USD thanh lý lệnh bán vào tháng 1 và 220 triệu USD ở các vị thế mua vào tháng 8.

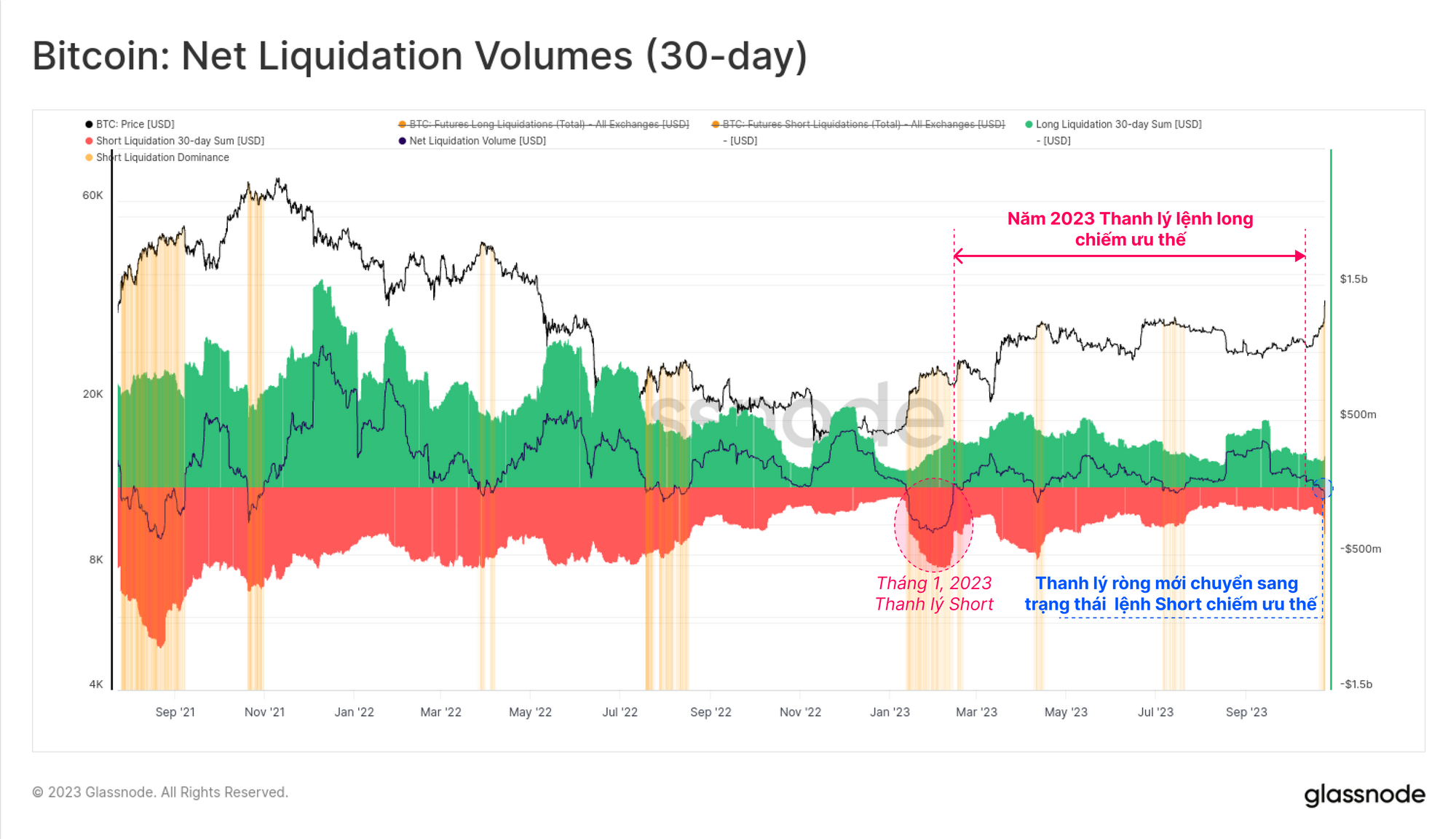

Chúng ta có thể kiểm tra khối lượng thanh lý hợp đồng tương lai bằng cách lấy tổng số tiền long, short bị thanh lý trong 30 ngày và tính toán số dư ròng. Có thể thấy rằng hầu hết năm 2023 (và thực tế là hầu hết lịch sử) bị chi phối bởi khối lượng thanh lý lệnh mua lớn hơn so với lệnh bán.

Thị trường hiện chứng kiến nhiều khối lượng lệnh bán bị buộc đóng lại hơn trong 30 ngày qua. Biểu đồ bên dưới đánh dấu những điểm “thanh lý short thống trị”, trùng khớp với các điểm cực đoan của thị trường cục bộ trong lịch sử.

Điều đáng chú ý là phí funding và cơ sở cash-and-carry trong thị trường tương lai vẫn tương đối ổn định trên mọi khía cạnh. Nhìn chung, năm 2023 chứng kiến các thị trường tương lai mang lại lãi suất hàng năm vượt quá 6%, cao hơn lãi suất kho bạc Hoa Kỳ.

Đợt bán tháo vào tháng 8 đã hạ nhiệt đáng kể xu hướng long này, với phí funding giảm từ 7.5%+ xuống +2,5%. Mặc dù phí funding đã tăng vọt trong đợt thanh lý lệnh short trong tuần này nhưng vẫn ở mức tương đối thấp, cho thấy đợt phục hồi giá này có thể chỉ được thúc đẩy một phần bởi hoạt động đầu cơ có đòn bẩy.

Tuy nhiên, thị trường quyền chọn vẫn tiếp tục là điểm đến của dòng vốn đầu cơ. Hợp đồng mở quyền chọn mua đã tăng 4.3 tỷ USD, tăng 80% để đạt tổng cộng hơn 9.7 tỷ USD. Điều này cho thấy các trader và nhà đầu tư tiếp tục sử dụng thị trường quyền chọn như một công cụ ưa thích để tiếp xúc lâu dài. Đây là một sự phát triển tương đối mới trong cấu trúc thị trường Bitcoin, nơi thị trường quyền chọn hiện có quy mô tương đương với thị trường tương lai (xem WoC 32).

Xác định các mức Cơ sở chi phí quan trọng

Đợt tăng giá tuần này không chỉ xóa bỏ một số mức giá phân tích kỹ thuật dài hạn mà còn tìm thấy vị trí trên hai mô hình cơ sở chi phí on-chain quan trọng. Các nhà phân tích có thể xem xét các mô hình “cơ sở chi phí” này theo cách tương tự với mức giá kỹ thuật ở chỗ chúng phản ánh các vùng tâm lý quan trọng và do đó là vùng mà hành vi của nhà đầu tư có thể thay đổi.

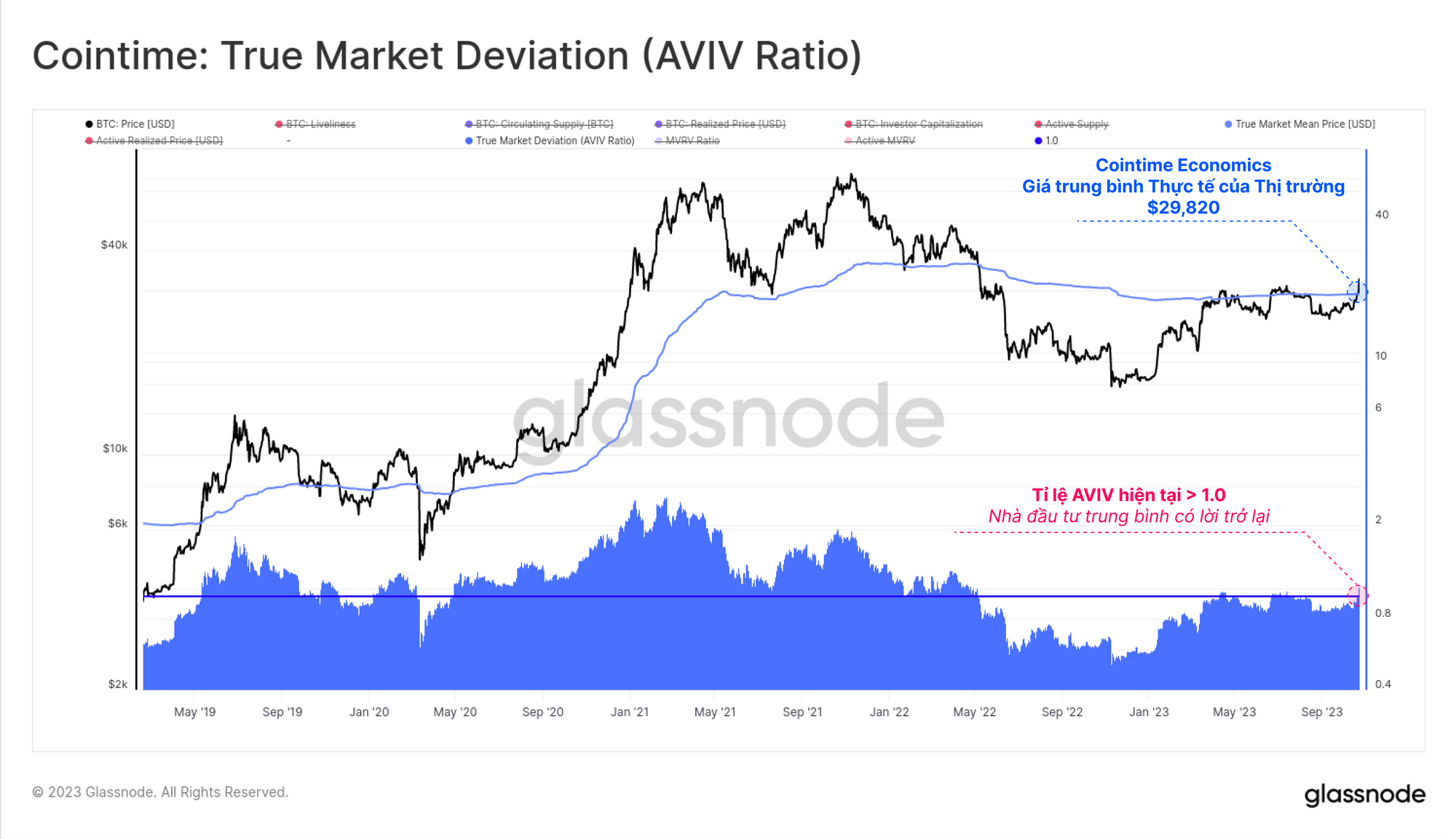

Trong nghiên cứu Cointime Economics được phát triển gần đây cùng với (ARK-Invest) của chúng tôi, chúng tôi đã xác định Giá trung bình Thực tế của Thị trường như một ứng viên lý tưởng cho mô hình cơ sở chi phí nhà đầu tư trung bình. Mô hình này hiện đang giao dịch ở mức 29,780 USD và trong lịch sử, đã chứng kiến thị trường Bitcoin giao dịch một nửa thời gian ở trên và một nửa thời gian ở dưới mức này.

Việc thị trường đã vượt qua điểm giữa của chu kỳ 2020-22 (xem WoC 28), cũng như đang giao dịch trên Giá trung bình Thực tế của Thị trường, đã giúp nhà đầu tư Bitcoin trung bình có lợi nhuận chưa thực hiện trở lại.

🕰️ Đọc thêm về Cointime Economics cho Bitcoin bằng cách tải xuống báo cáo đầy đủ của chúng tôi tại đây.

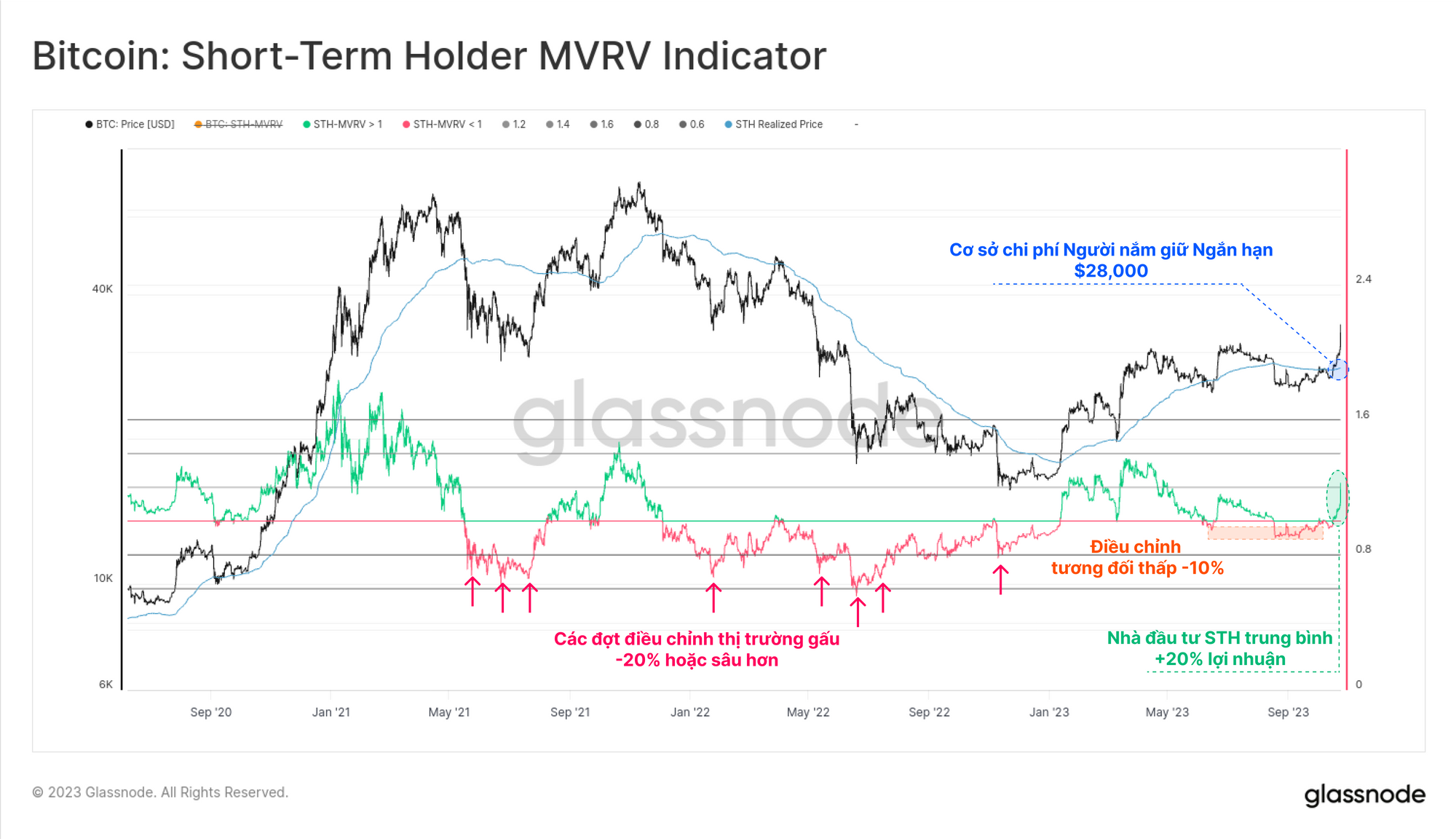

Cơ sở chi phí của Người nắm giữ ngắn hạn (STH) hiện ở mức 28,000 USD, đưa nhà đầu tư trung bình gần đây vào mức lợi nhuận trung bình là +20%. Biểu đồ bên dưới hiển thị Tỷ lệ STH-MVRV, trong đó màu đỏ biểu thị các khoảng thời gian mà thị trường giao dịch dưới cơ sở chi phí STH và màu xanh lá cây ở trên nó.

Chúng ta có thể thấy các trường hợp vào năm 2021-22 trong đó STH-MVRV đạt mức điều chỉnh tương đối sâu từ -20% trở lên. Mặc dù đợt bán tháo tháng 8 đã đạt mức thấp -10% nhưng khi so sánh mức độ sụt giảm của MVRV chúng ta nhận thấy rằng đợt điều chỉnh gần đây đã tìm thấy sự hỗ trợ đáng chú ý, là dấu hiệu báo trước cho đợt tăng giá trong tuần này.

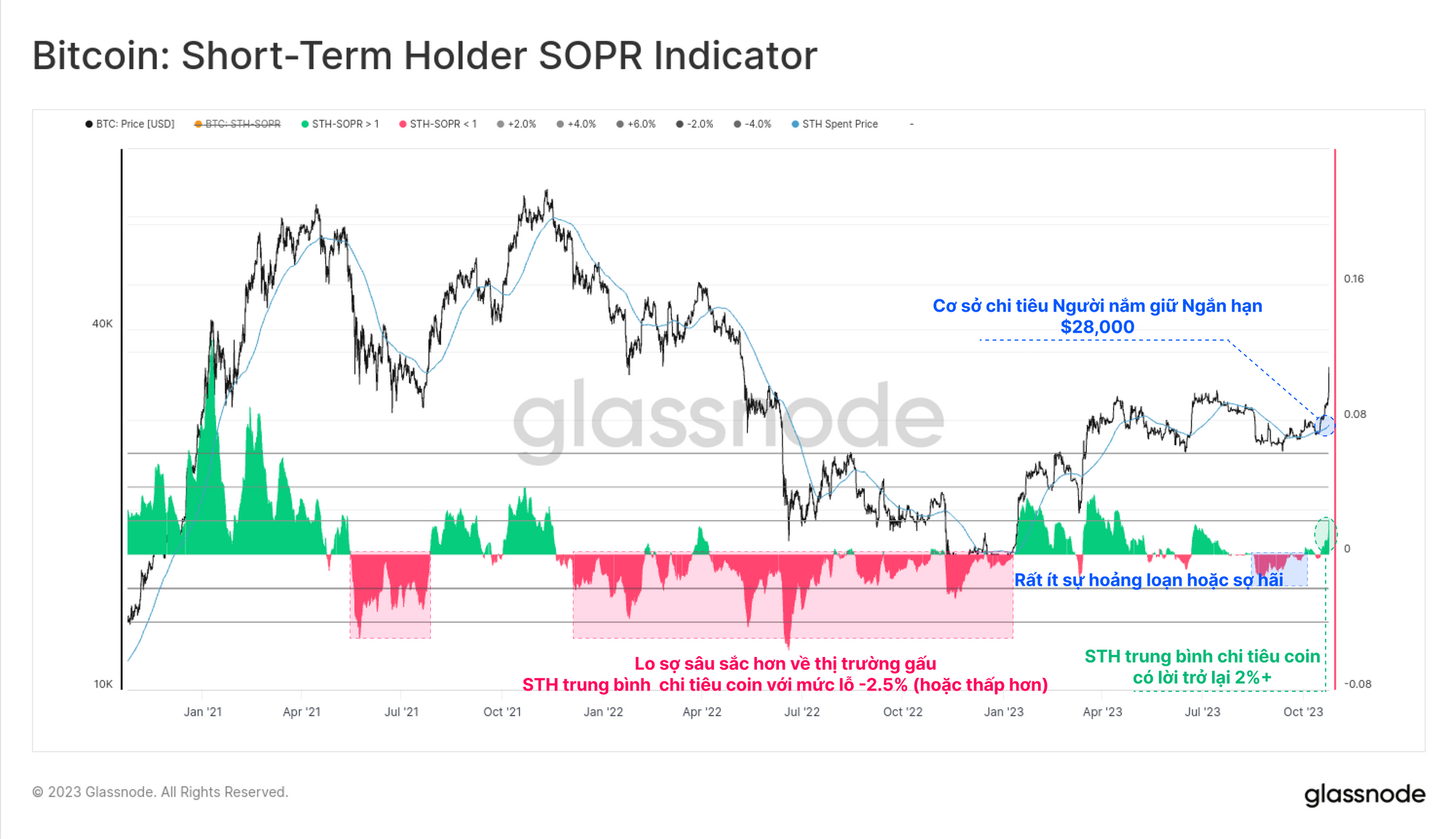

Trong khi MVRV mô tả khả năng sinh lời của các đồng coin được nắm giữ bởi những Người nắm giữ Ngắn hạn (nguồn cung chưa chi tiêu) thì SOPR mô tả khả năng sinh lời của các đồng coin được chi tiêu bởi STH (nguồn cung đã chi tiêu).

Tương tự, chúng tôi có thể tính toán “Cơ sở chi phí đã chi tiêu” để xác định giá mua trung bình cho các đồng coin được giao dịch bởi nhóm STH.

Chúng tôi thấy một mô hình tương tự như MVRV, với mức giảm SOPR tương đối thấp so với năm 2021-22 và đã quay trở lại vùng tích cực trong tuần này. Điều này cho thấy rằng các nhà đầu tư không thể hiện mức độ hoảng loạn và sợ hãi như họ đã thể hiện trong thị trường gấu năm 2022, một dấu hiệu khác cho thấy khả năng phục hồi của nhà đầu tư.

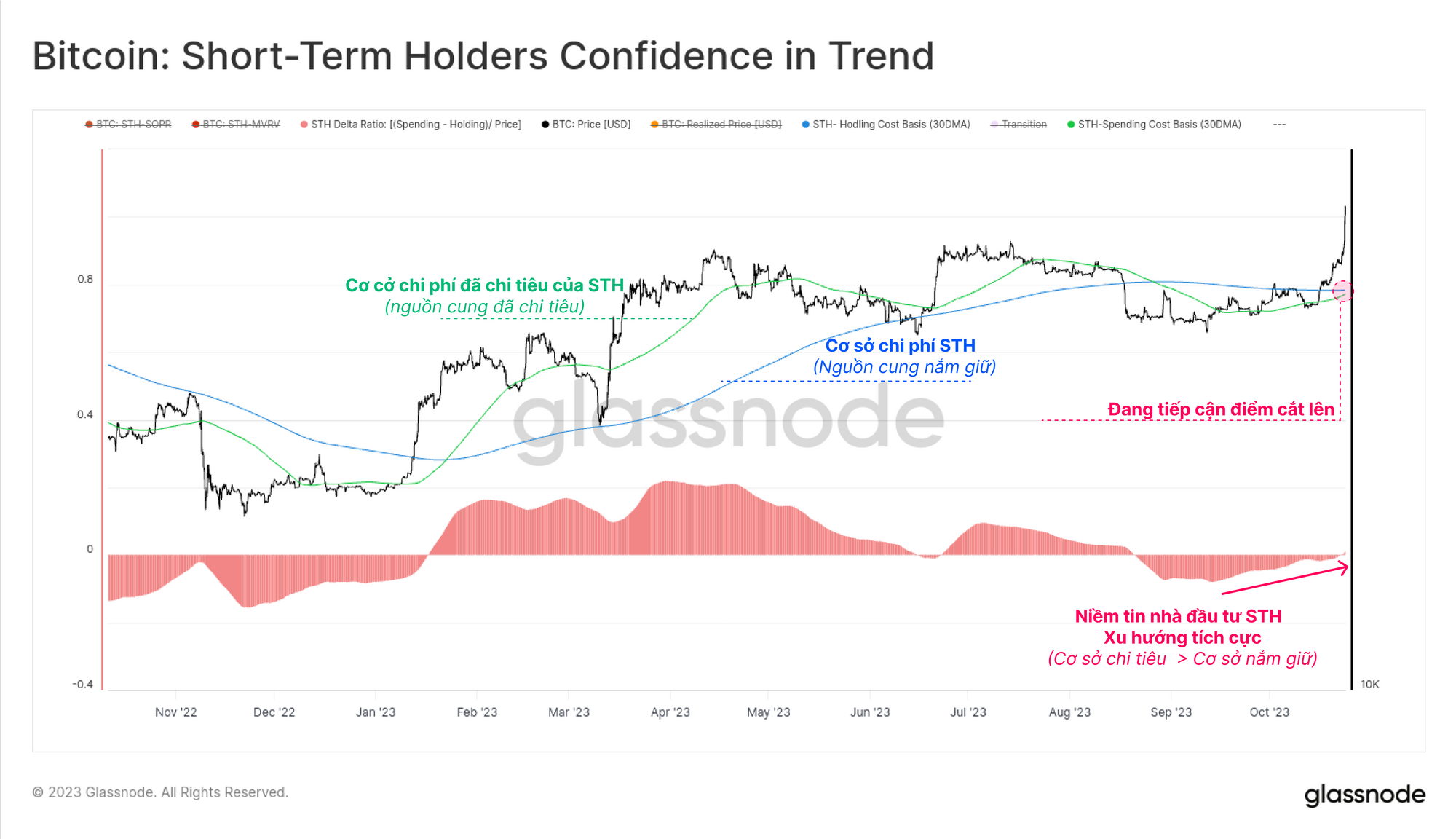

Nếu kết hợp hai mô hình cơ sở chi phí này lại với nhau, chúng ta có thể thiết lập một bộ dao động theo dõi xu hướng niềm tin của Người nắm giữ Ngắn hạn (tham khảo thêm trong WoC 38).

Những gì chúng ta có thể thấy là sau khi chạm giá trị âm nhất kể từ tháng 1 (khi giá ~ 16,000 USD), niềm tin của nhà đầu tư đã phục hồi về mức trung lập, nghĩa là những STH đang chi tiêu có cơ sở chi phí tương tự như những người đang HODLing. Chúng ta cũng đang ở ranh giới của điểm giao cắt lên các mô hình cơ sở chi phí này.

Nhà đầu tư dài hạn phản ứng thế nào?

Câu hỏi cuối cùng mà chúng tôi sẽ giải quyết là các nhà đầu tư dài hạn đã phản ứng thế nào với đợt phục hồi này và vị thế tổng hợp của họ đã thay đổi ra sao.

Với việc thị trường đang tiến gần đến mức cao nhất từ đầu năm, một phần đáng kể nguồn cung hiện đã phục hồi từ trạng thái “lỗ” sang “lãi”. Phần trăm nguồn cung có lợi nhuận đã tăng vọt thêm 4.7 triệu BTC, tương đương 24% tổng nguồn cung lưu hành. Điều này cung cấp cái nhìn sâu sắc về khối lượng BTC đã được đổi chủ và có cơ sở chi phí trong khoảng từ 27,000 USD đến 35,000 USD.

Với 81% nguồn cung đang có lãi, thị trường hiện đã trở lại trạng thái tích cực, với chỉ số này hiện cao hơn mức trung bình dài hạn của nó (đường màu xanh lá cây).

Nhóm Người nắm giữ Dài hạn, những người dường như không bị ảnh hưởng đáng kể bởi đợt tăng giá tuần này, chứng kiến tổng số nắm giữ của họ phá vỡ mức cao nhất mọi thời đại mới là 14.899 triệu BTC. Sự gia tăng liên tục của chỉ số này cho thấy rằng một khối lượng nguồn cung lớn hơn đang tiến đến ngưỡng nắm giữ 155 ngày so với lượng được chi tiêu.

Khoảng 29.6% Nguồn cung LTH đang bị lỗ, đây thực sự là mức cao lịch sử đối với chỉ số này khi xét đến việc thị trường có xu hướng tăng mạnh kể từ mức thấp năm 2022. Điều này tương tự như cuối năm 2015, đầu năm 2019 và mức đáy tháng 3 năm 2020.

Điều này cho thấy rằng LTH có thể là một nhóm thuần tập kiên định và chắc chắn hơn so với các chu kỳ trước.

Cuối cùng, chúng tôi sẽ xem xét sự thay đổi Z-Score (giai đoạn 2 năm) của chỉ số Nguồn cung Hồi sinh (Revived Supply). Chúng tôi đang tìm kiếm những khoảng thời gian mà các đồng coin được giữ lâu hơn 1 năm được chi tiêu với tỷ lệ đáng kể về mặt thống kê so với 2 năm trước đó (nửa chu kỳ halving).

Các giai đoạn chi tiêu cao (màu xanh lá cây) thường tương quan với việc chốt lời tối đa (xu hướng tăng) hoặc bán tháo (xu hướng giảm). Tuy nhiên, số liệu này hiện cho thấy chúng ta vẫn ở trong chế độ Bitcoin không hoạt động, với chỉ số z-score âm, cho thấy chỉ một lượng nguồn cung hồi sinh rất nhỏ phản ứng lại với các sự kiện trong tuần này.

Tóm tắt và kết luận

Giá bitcoin đã đạt mức cao mới hàng năm, vượt qua mức giá giữa chu kỳ là 30,000 USD và tăng tốc lên 35,000 USD. Thị trường đã tìm thấy đủ sức mạnh để vượt qua một số mức giá quan trọng bao gồm đường trung bình 200 ngày, đường trung bình 200 tuần (cả về mặt kỹ thuật), Giá trung bình Thực tế của Thị trường và cơ sở chi phí Người nắm giữ Ngắn hạn (cả on-chain).

Một tỷ lệ đáng kể nguồn cung và nhà đầu tư hiện đang ở trên mức giá hòa vốn trung bình, nằm ở khoảng 28,000 USD. Điều này đặt nền tảng cho việc tiếp tục lại xu hướng tăng năm 2023. Ít nhất, thị trường đã vượt qua một số mức giá quan trọng với tâm lý nhà đầu tư, khiến những tuần tiếp theo trở nên quan trọng để theo dõi.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

- Tham gia kênh Telegram của chúng tôi.

- Theo dõi chúng tôi và liên hệ trên Twitter.

- Truy cập Glassnode Forum để thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.