Volatilite Baskısı

Bitcoin fiyatları son derece değişken olmakla birlikte, piyasa şu anda aşırı bir volatilite sıkışması yaşamaktadır. Opsiyon piyasaları bunu yansıtırken, bu durum Bitcoin'in artık aşırı derecede değişken olmadığını ya da oynaklığın yanlış fiyatlandırılmış olabileceğini gösteriyor.

Yönetici Özeti

- Bitcoin fiyatları son derece değişken olmakla birlikte, piyasa şu anda aşırı bir volatilite baskısı yaşamaktadır. İşlem günlerinin %5'inden daha azı daha dar bir işlem aralığına sahiptir.

- Vadeli işlem piyasaları, BTC ve ETH için işlem hacimlerinin her ikisinin de tüm zamanların en düşük seviyelerinde seyretmesi ve risksiz faiz oranının biraz üzerinde %5,3'lük nakit ve taşıma getirileri ile oldukça yatay seyrediyor.

- Opsiyon piyasalarında öngörülen volatilite, 2021-22 taban çizgisinin yarısından daha azında işlem gören volatilite primleri ile önemli bir volatilite düşüşü yaşamaktadır.

- Hem put/call oranı hem de 25-delta eğriliği metrikleri tüm zamanların en düşük seviyelerinde, bu da opsiyon piyasalarının call'ları tercih ettiğini ve put opsiyonlarının ileride çok hafif volatiliteyi fiyatladığını gösteriyor.

Sessiz Bir Alan

Bitcoin piyasaları, tüm zamanların en düşük seviyelerine doğru gerileyen çeşitli volatilite ölçütleri ile inanılmaz derecede sessiz bir dönem yaşıyor. Bu sayıda, bu sessiz dönemin tarihsel açıdan ne kadar dikkat çekici olduğunu inceleyecek ve ardından bunun türev piyasalarında nasıl fiyatlandırıldığını araştıracağız.

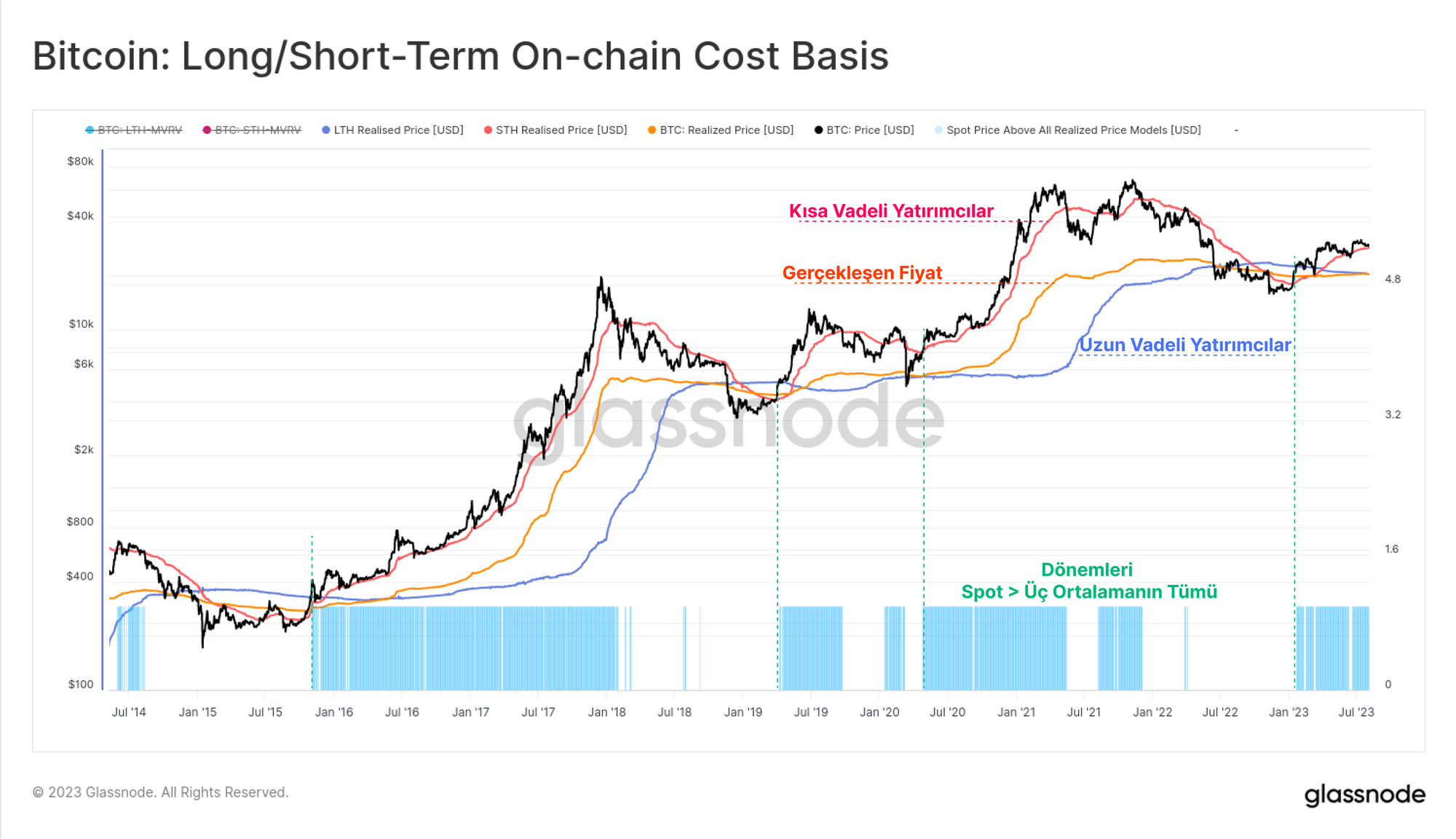

Öngörüyü sunmak için öncelikle, BTC spot fiyatının sektör genelinde yaygın olarak gözlemlenen bir dizi uzun vadeli hareketli ortalamanın (111D, 200D, 365D ve 200W) üzerinde işlem gördüğünü dikkate almalıyız. Bu ortalamalar 23,3 bin $ (200DMA) ile 28,5 bin $ (111DMA) arasında değişmektedir. Bu grafik aynı zamanda son iki döngüde makro yükseliş trendleriyle aynı hizaya gelme eğiliminde olan benzer dönemleri de vurgulamaktadır.

Üç yatırımcı grubu için maliyet temelini modelleyen zincir üstünde gerçekleşen fiyatları kullanarak çok benzer bir bağlam görebiliriz:

- 🟠 Tüm piyasa (gerçekleşen fiyat).

- 🔴 Kısa Vadeli Yatırımcılar (155 günden daha genç kripto paralar).

- 🔵 Uzun Vadeli Yatırımcılar (155 günden daha eski kripto paralar).

Spot fiyat yine her üç modelin de üzerinde işlem görüyor ve yukarıdaki klasik teknik analiz araçlarıyla güçlü bir birliktelik sergiliyor.

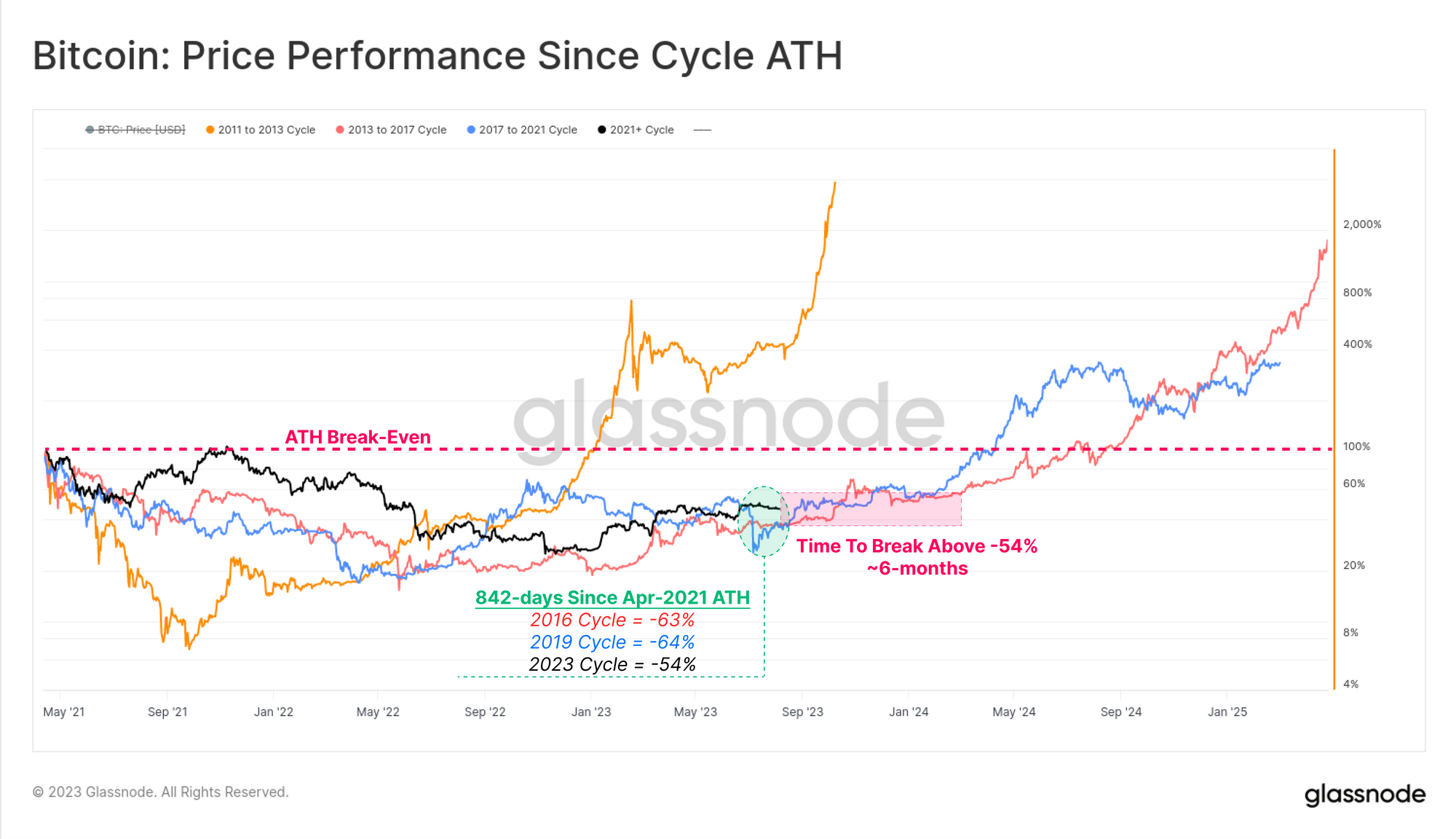

Nisan 2021'de boğa piyasası zirvesinin belirlenmesinden bu yana 842 gün geçti (aşağıdaki nota bakınız). 2023 toparlanması aslında son iki döngüden biraz daha iyi durumda ve tarihsel olarak -%64 ile karşılaştırıldığında ATH'nin -%54 altında işlem görüyor.

Ayrıca, hem 2015-16 hem de 2019-20 döngülerinde, piyasa -%54 düşüş seviyesinin üzerine çıkmadan önce 6 aylık bir yatay sıkıcılık dönemi yaşandığını da not ediyoruz. Bu belki de önümüzdeki dönemde yaşanabilecek sıkıntının bir göstergesidir.

Not: Mayıs 2021 satışlarının aslında 4. Hafta 2022 ve 8. Hafta 2022'deki düşüş eğilimlerini gözlemleyerek ayı piyasası duyarlılığının başlangıcı olduğu fikrini öne sürdük.

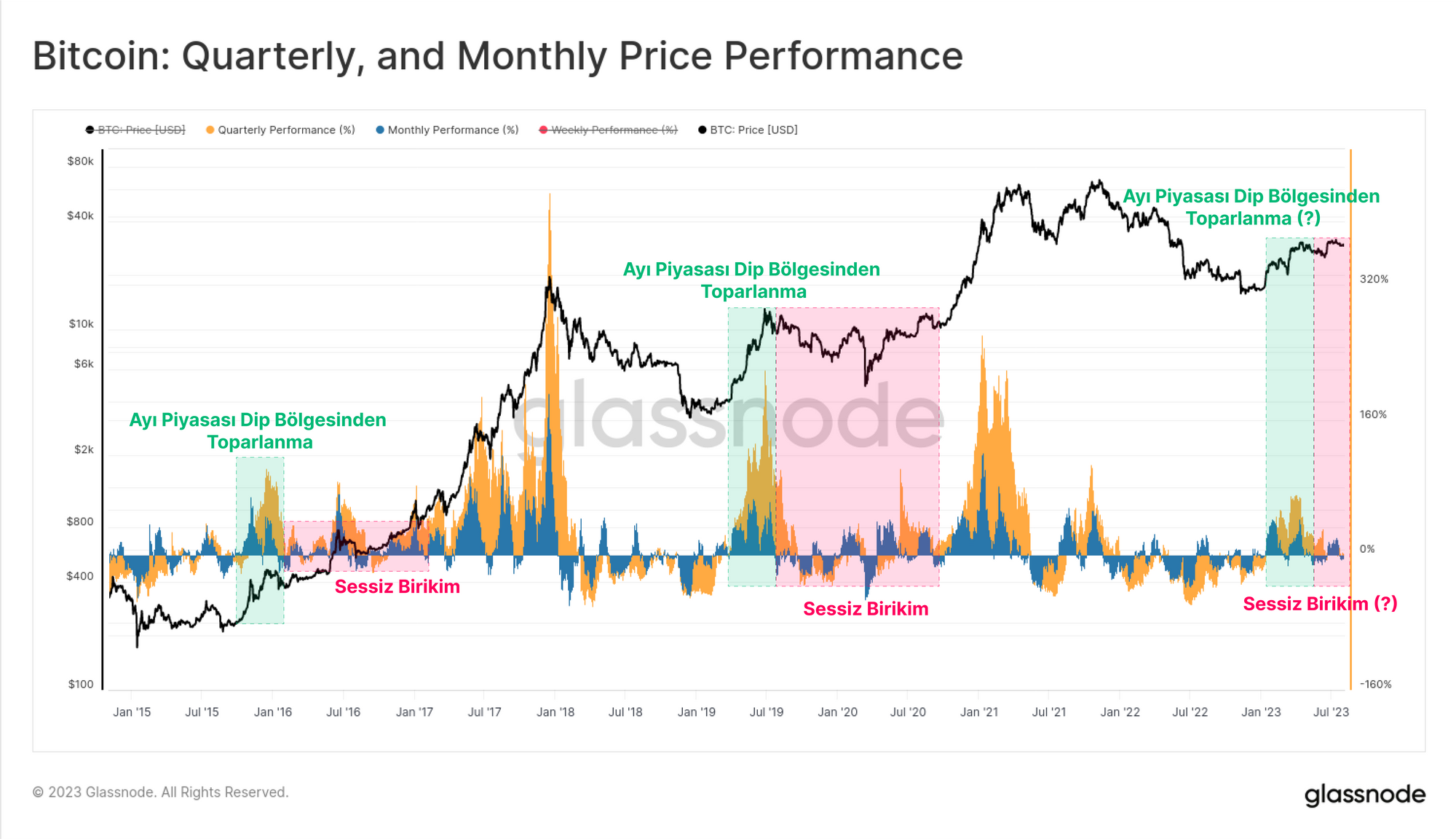

2023'e çok sıcak bir başlangıç yaptıktan sonra, hem üç aylık hem de aylık fiyat performansı soğumuştur. Dipten gelen ilk rallinin güçlü olduğu, ancak uzun bir dalgalı konsolidasyon dönemine yol açtığı önceki döngülerle yine birçok benzerlik görebiliriz.

Bu dönem Bitcoin analistleri tarafından genellikle yeniden birikim dönemi olarak adlandırılır.

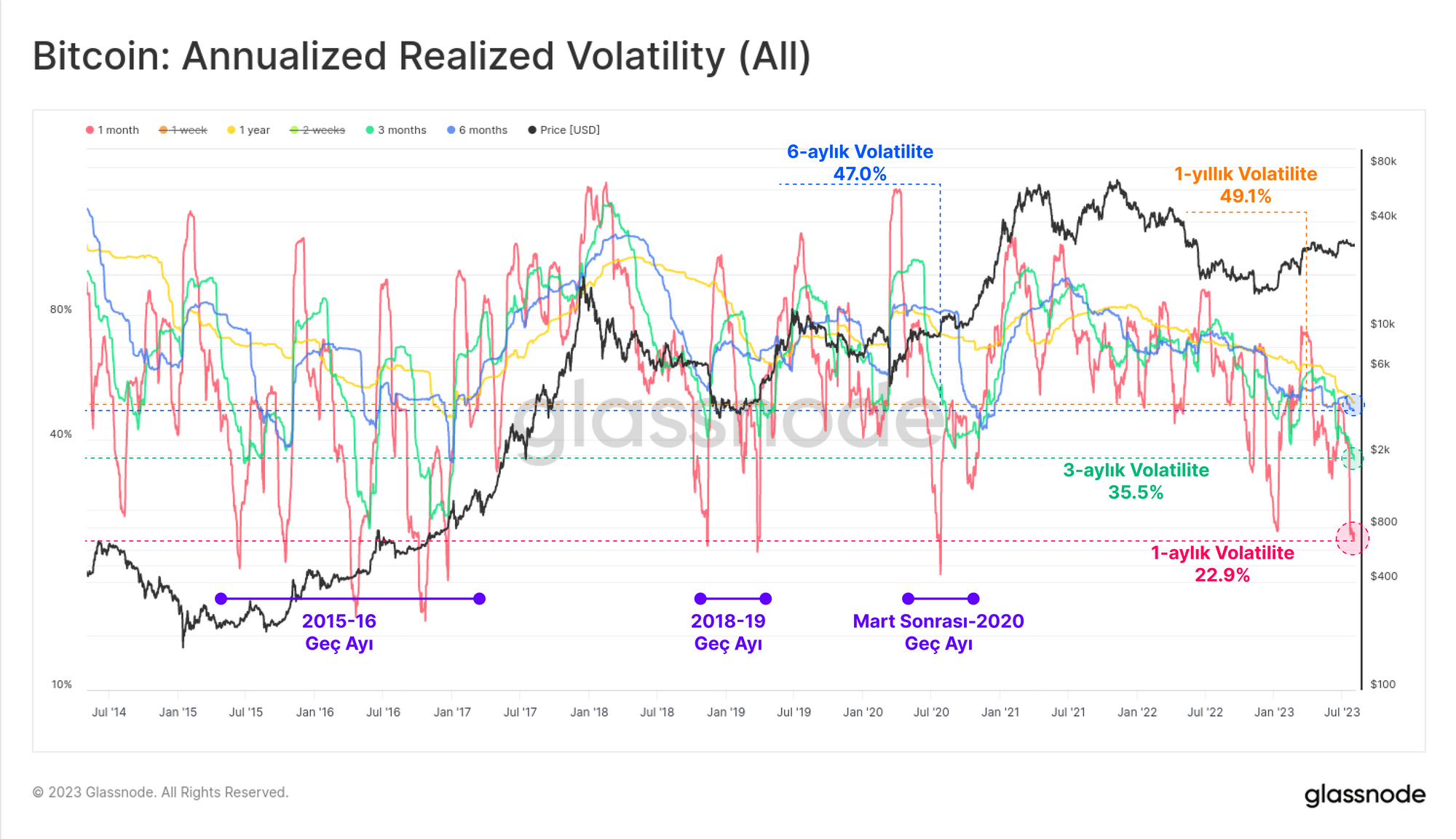

Volatilite Düşüyor

Bitcoin'in 1 aylık ve 1 yıllık perspektiften gerçekleşen volatilitesi 2023'te dramatik bir şekilde düşerek son yılların en düşük seviyelerine ulaşmıştır. 1 yıllık volatilite penceresi şu anda Aralık 2016'dan bu yana görülmemiş seviyelerde. Bu, aşırı volatilite sıkışmasının yaşandığı dördüncü dönemdir:

- 2015 son aşaması 2016 yeniden biriktirme dönemine denk gelmektedir.

- Ancak bunu Nisan 2019'daki toparlanma rallisi takip etti ve üç ay içinde 4 bin dolardan 14 bin dolara yükseldi.

- Dünya COVID-19 salgınına yakalanırken Mart 2020 sonrası konsolidasyon.

- Piyasa FTX çöküşünüsindirirken 2022 yıl sonu tatili ve mevcut piyasamız (Ocak 2023'teki analizimiz için 2. Hafta raporumuza bakınız).

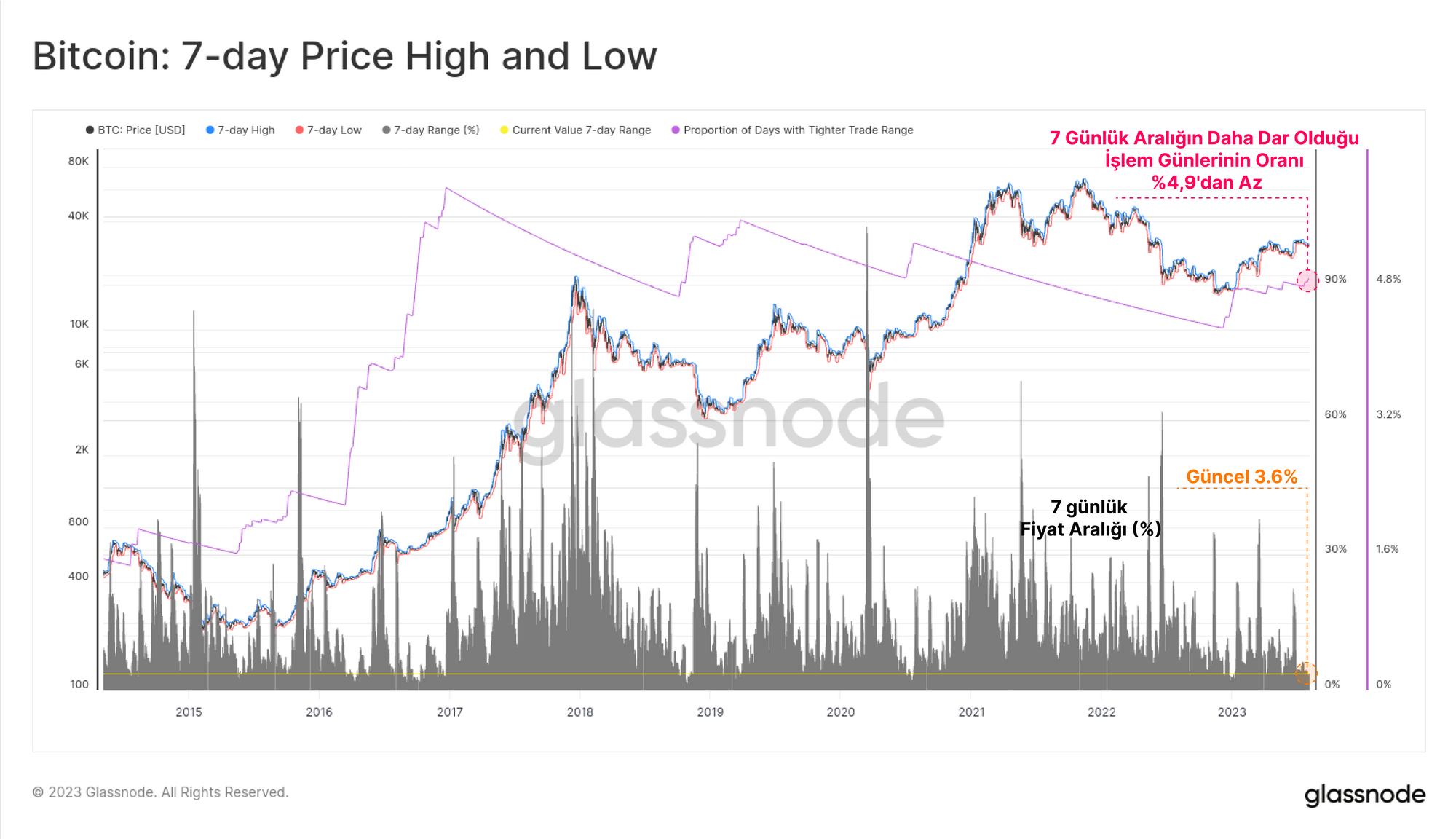

Yedi günün en yüksek ve en düşük seviyelerini birbirinden ayıran fiyat aralığı sadece %3,6'dır. Tüm işlem günlerinin yalnızca %4,8'inde daha dar bir haftalık işlem aralığı yaşanmıştır.

30 günlük fiyat aralığı daha da aşırıdır ve geçen ay boyunca fiyatı yalnızca %9,8'lik bir bantla daraltmıştır ve tüm ayların yalnızca %2,8'i daha sıkıdır. Bu büyüklükteki konsolidasyon ve fiyat sıkıştırma dönemleri Bitcoin için son derece nadir görülen olaylardır.

Vadeli İşlemler Yatay Hale Geldi

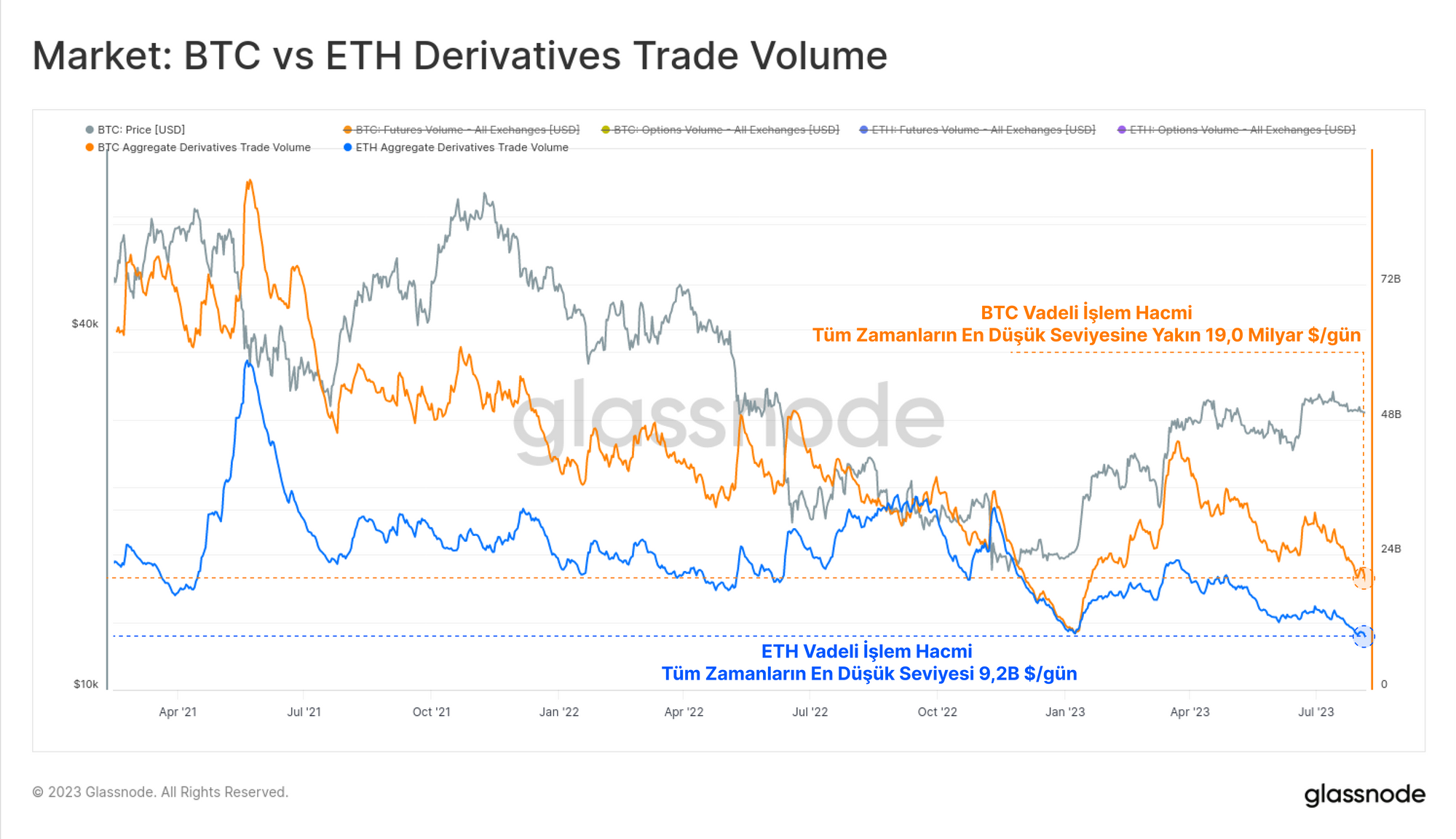

Bu sessizlik hem BTC hem de ETH için türev piyasalarında da görülüyor. İki varlık için birleştirilmiş Vadeli İşlem ve Opsiyon işlem hacmi, sırasıyla Ethereum ve Bitcoin için tüm zamanların en düşük seviyelerinde veya bu seviyelere yaklaşıyor.

BTC şu anda toplam türev işlem hacminde 19,0 milyar dolar görürken, ETH piyasaları Ocak-2023'ün en düşük seviyelerini görerek günde sadece 9,2 milyar dolara sahip.

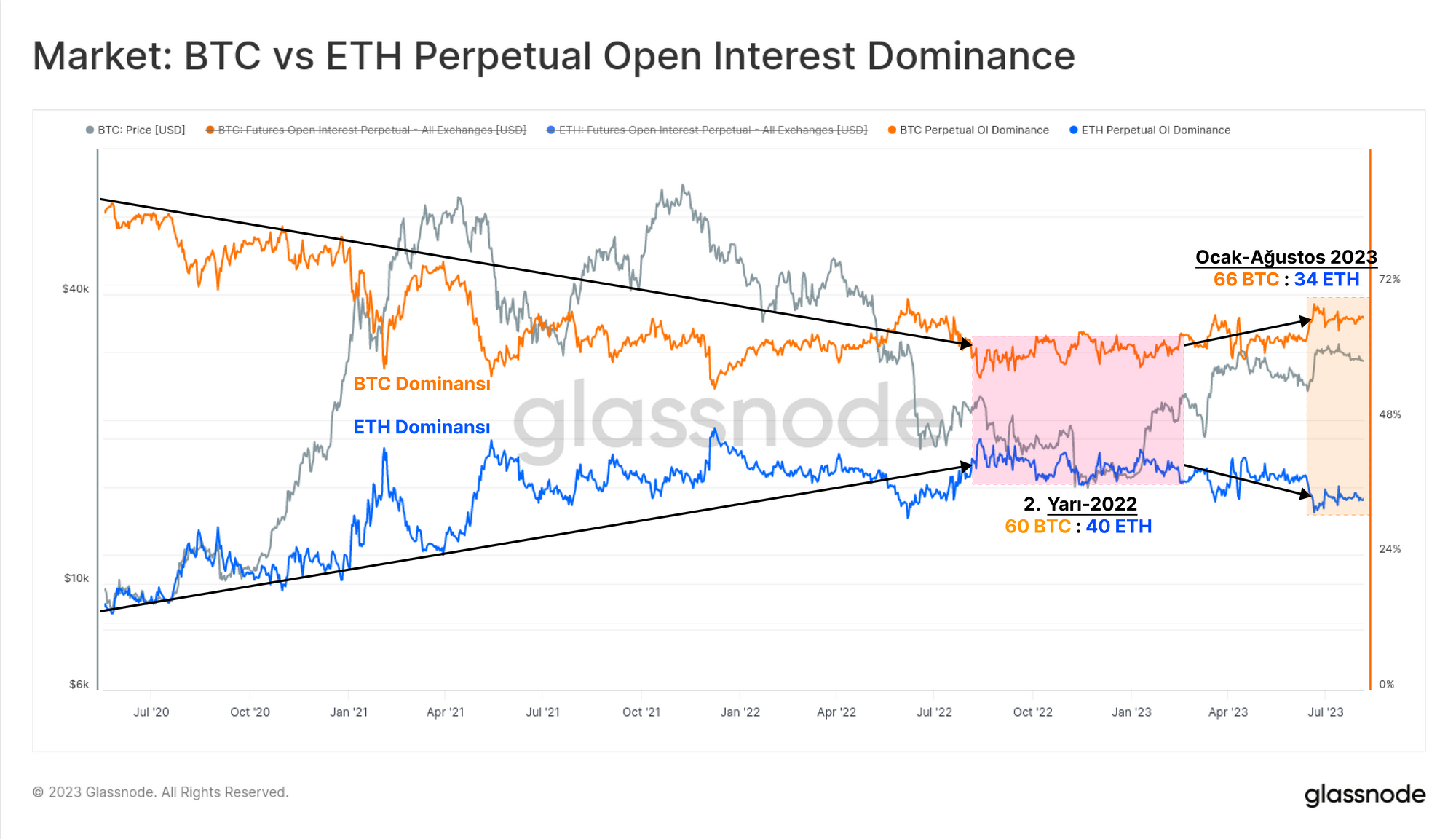

Piyasa ayrıca, vadeli işlem piyasalarındaki Bitcoin hakimiyetinin yavaşça yükselmesiyle nispeten riskten uzak bir duruş sergiliyor. 2021-22 boyunca Ethereum vadeli işlem piyasaları, Bitcoin'e kıyasla hem işlem hacminde hem de açık ilgide istikrarlı bir artış yaşadı ve H2-2022'de 60 BTC: 40 ETH bölünmesiyle zirveye ulaştı.

Bu yıl terazinin tekrar Bitcoin lehine döndüğü görüldü; bu da daha hafif likidite ve azalan risk iştahının sermayeyi risk eğrisinde yukarı taşıyan bir güç olmaya devam ettiğini gösteriyor.

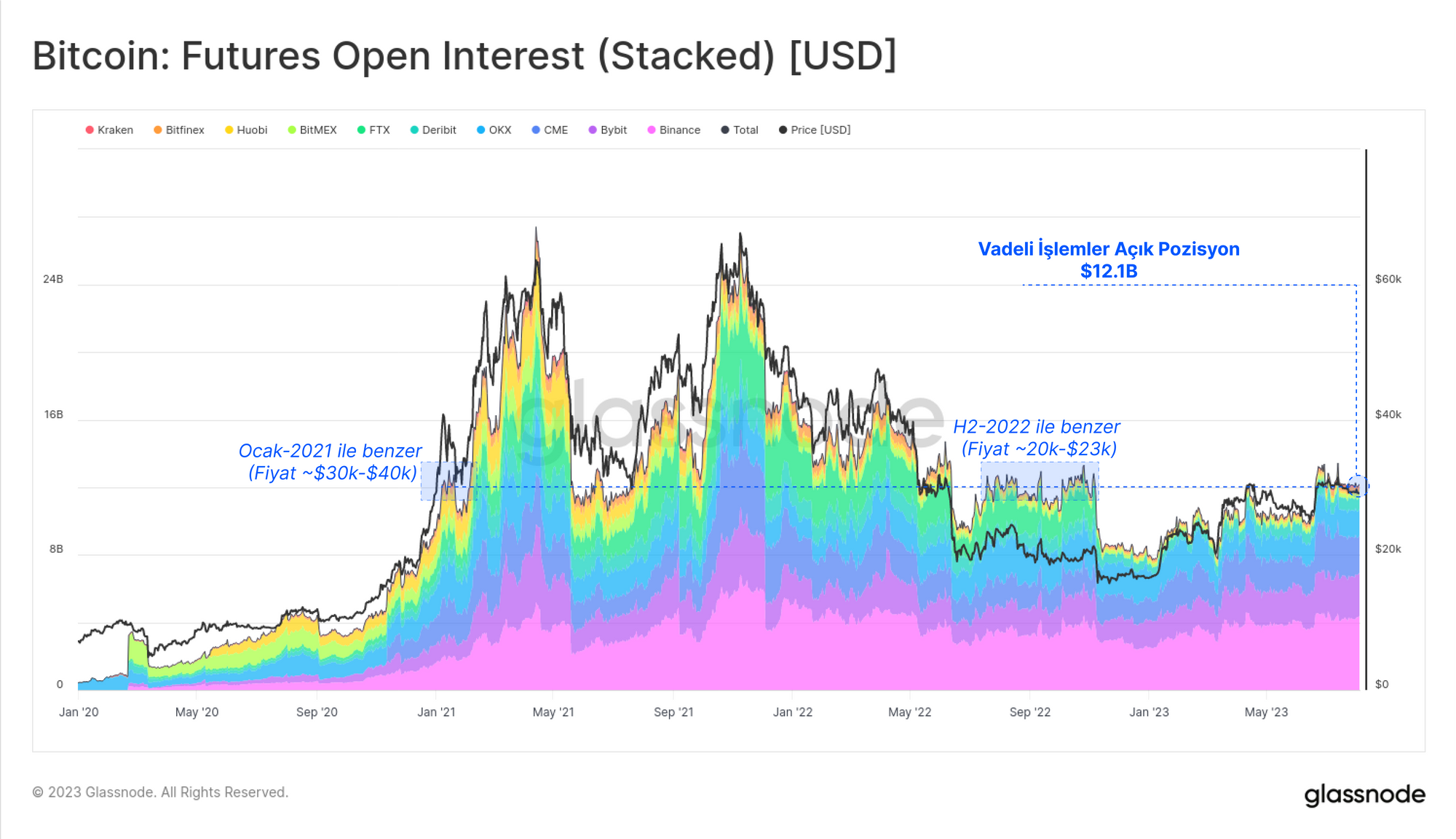

Bitcoin'in vadeli işlem piyasalarındaki açık pozisyonu da geçen ay 12,1 milyar dolar ile nispeten yatay seyretti. Bunlar, fiyatların bugünkünden ~%30 daha ucuz olduğu ve FTX borsasının hala aktif olduğu 2022'nin ikinci yarısına benzer seviyelerdir. Aynı zamanda fiyatların %30 daha yüksek olduğu, piyasanın daha az olgunlaştığı ve kaldıraçlı spekülasyonun yeni yeni ısınmaya başladığı Ocak-2021 dönemine de benziyor.

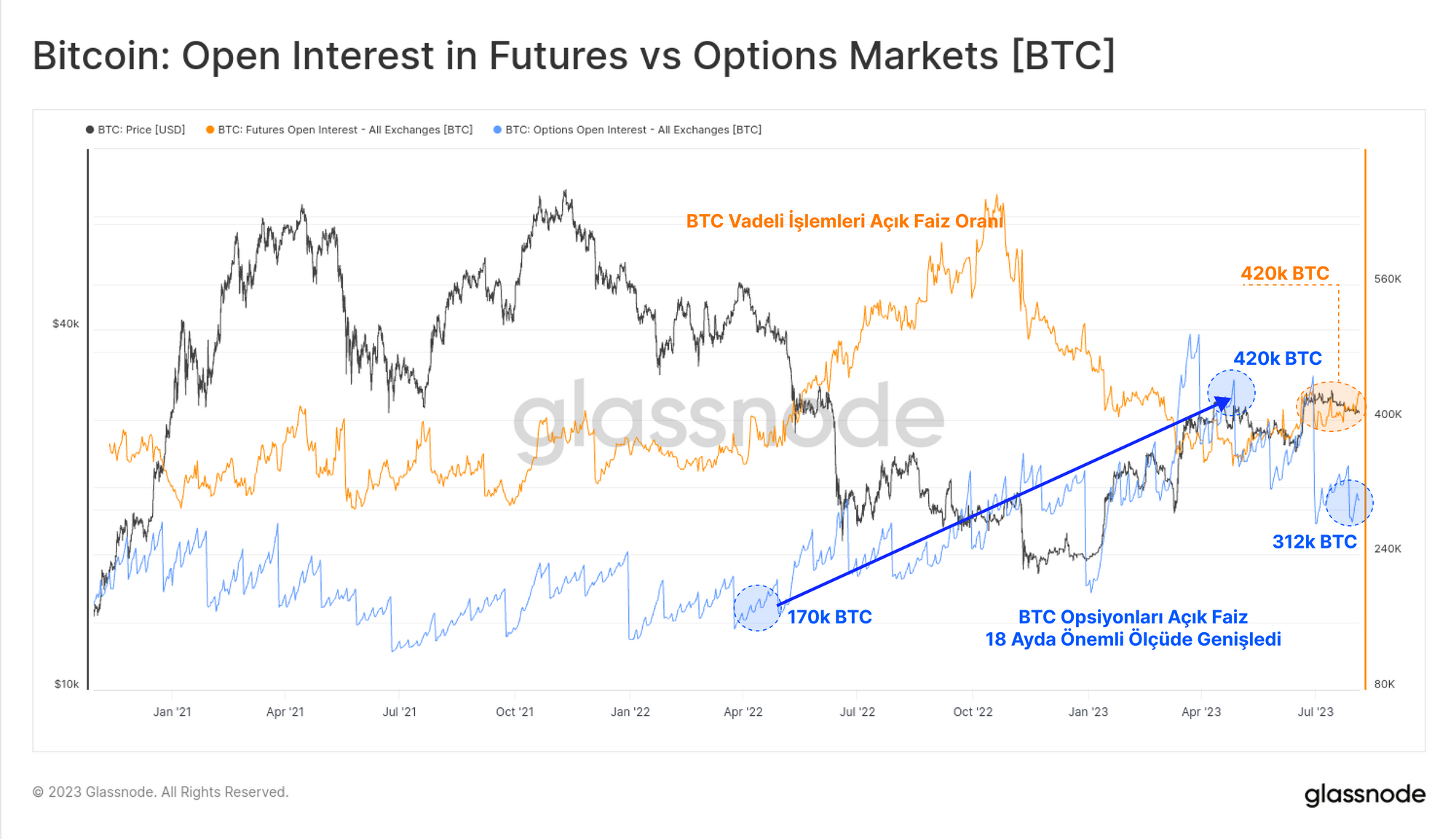

Karşılaştırmalı olarak, Opsiyon piyasaları, son 12 ayda iki kattan fazla artan açık faiz ile hakimiyet ve büyümede önemli bir artış gördü. Opsiyonlar artık açık faiz büyüklüğü açısından vadeli işlem piyasalarıyla yarışıyor.

Vadeli işlem açık pozisyonları ise 2022'nin sonlarından beri (FTX'in çöktüğü zaman) sürekli düşüşte ve 2023'te sadece hafif bir artış gösterdi.

Volatilite Baskısı

Vadeli işlem piyasalarında bu kadar az işlem hacmi ve cansız faaliyet varken, bir sonraki hedef, trader'ların dijital varlık türevleri alanında hangi fırsatların aktif tuttuğunu belirlemektir.

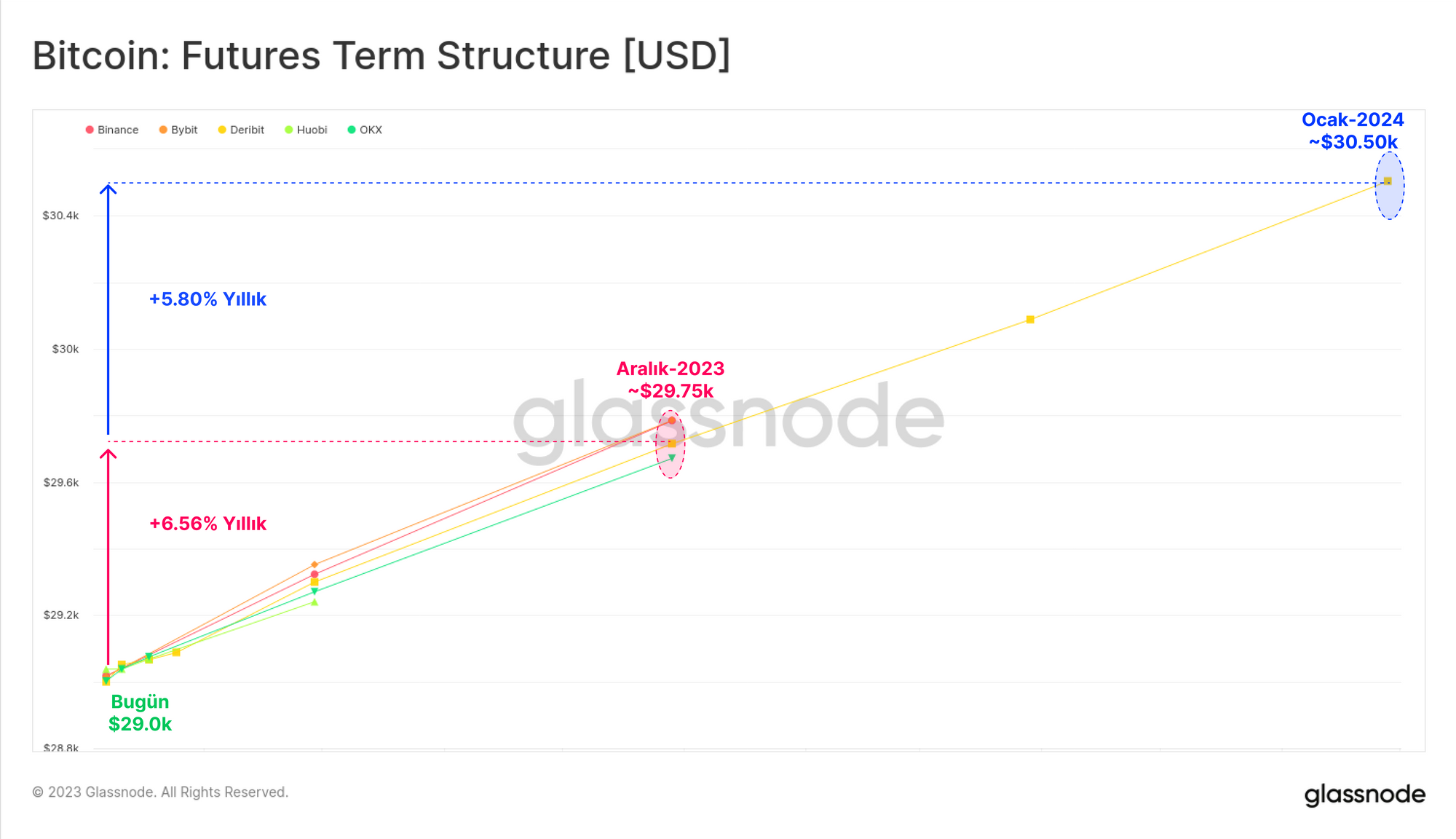

Vadeli işlem piyasalarında vade yapısı, nakit ve taşıma stratejisi yoluyla yıllık %5,8 ila %6,6 arasında bir getiri elde edilebileceğini göstermektedir. Ancak bu, kısa vadeli ABD Hazine Bonoları veya para piyasası fonlarında mevcut olan getirilere kıyasla sadece çok küçük bir primdir.

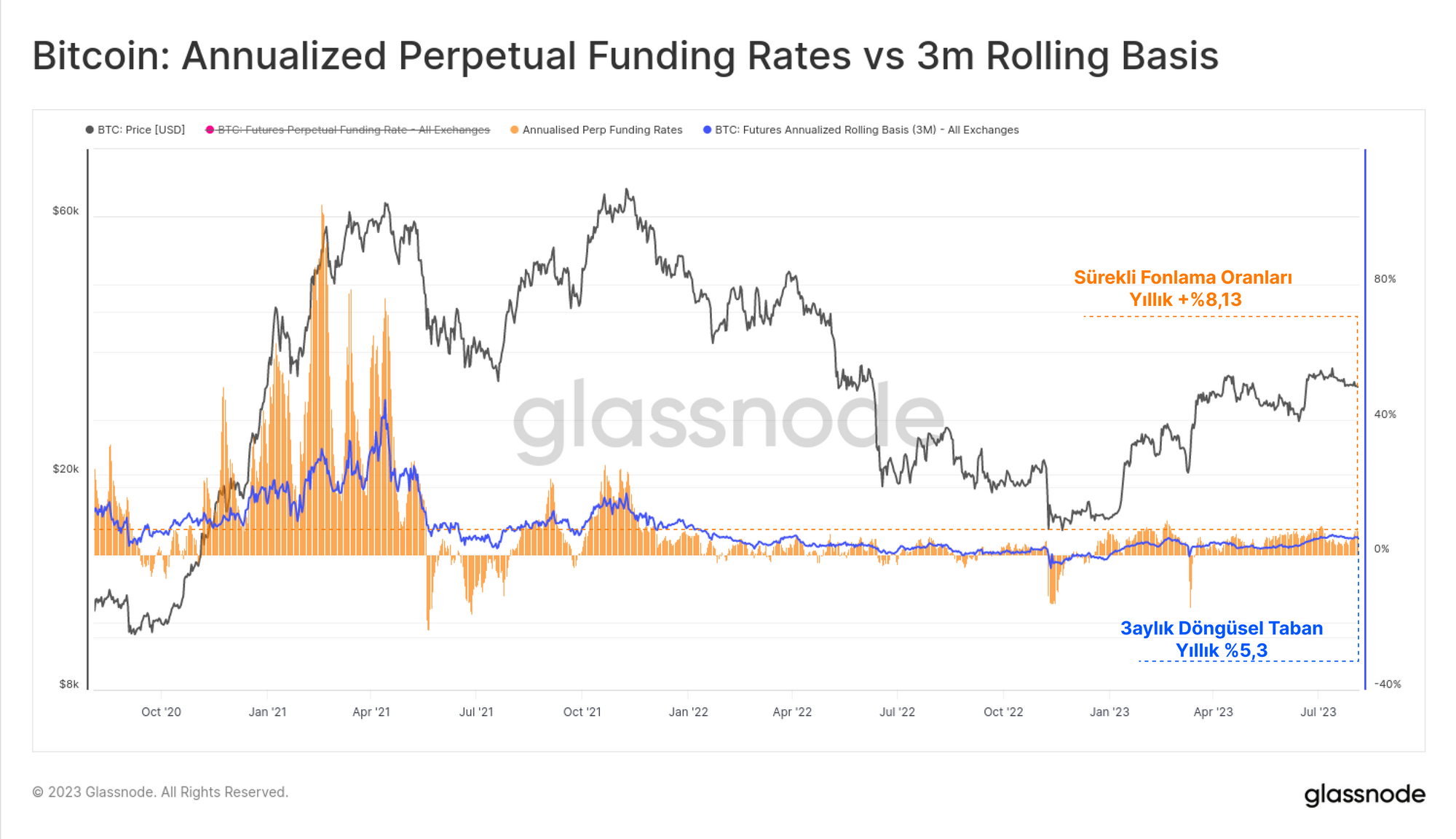

Sürekli takas piyasaları dijital varlıklar için açık ara en likit işlem alanıdır ve tüccarlar ve piyasa yapıcılar vadeli ve spot fiyatlar arasında arbitraj yapmak için bir fonlama oranı primini kilitleyebilirler. Bu nakit ve taşıma şekli daha değişken ve dinamiktir, ancak şu anda bu ek riski hesaba katmak için daha cazip bir yıllık %8,13 getiri sağlamaktadır.

Ocak ayından bu yana fonlama oranlarındaki pozitif artışın devam etmesi, 2022'nin sonlarından bu yana hissiyatta belirgin bir değişikliğe işaret ediyor.

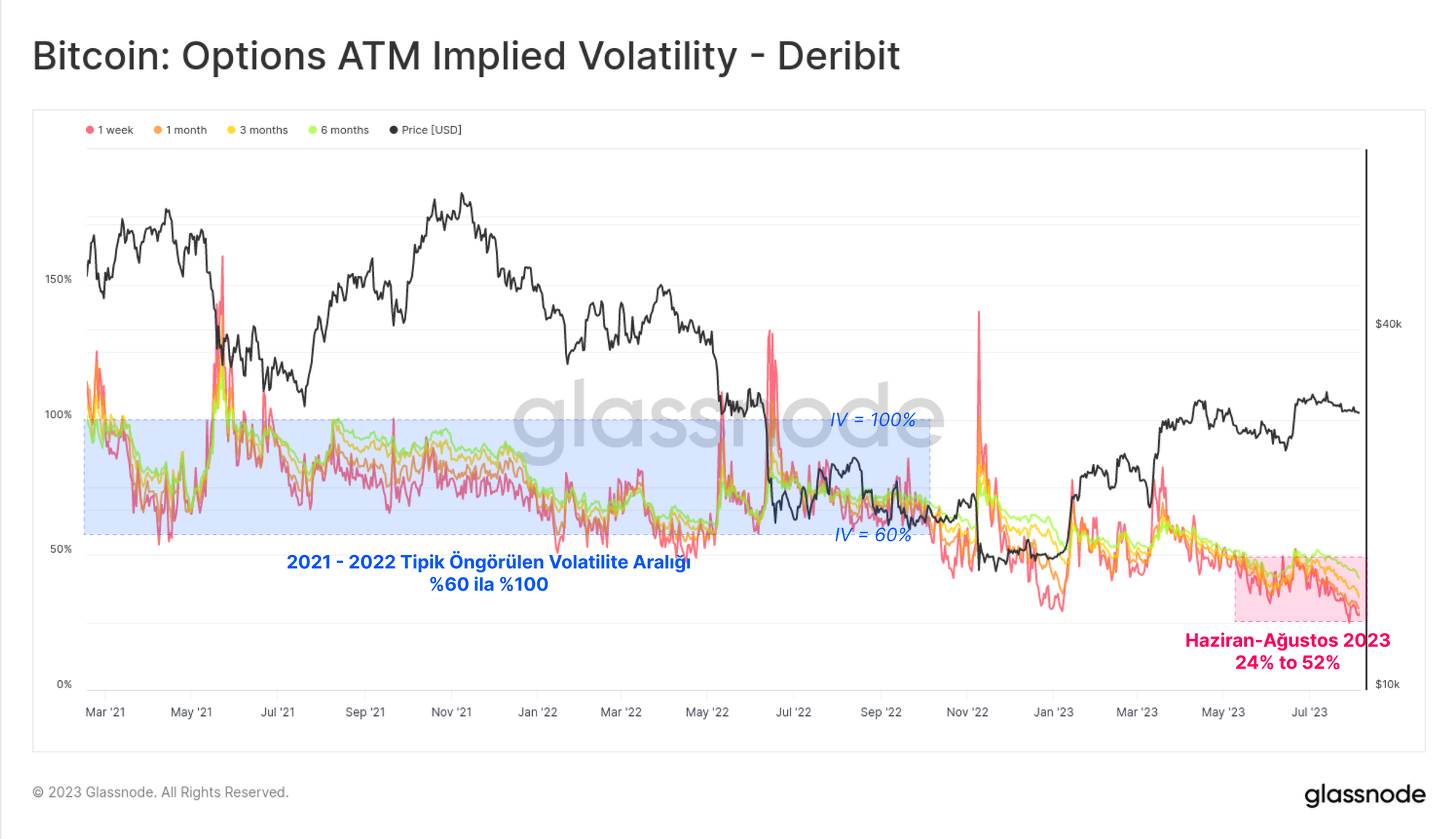

Opsiyon piyasalarına geçtiğimizde, tüm sözleşme vadelerinde öngörülen volatilitenin tüm zamanların en düşük seviyelerine inmesiyle volatilite krizinin ne kadar şiddetli olduğunu görebiliyoruz.

Bitcoin piyasaları, 2021-22'nin büyük bir kısmında %60 ila %100'ün üzerinde volatilite ile işlem gören opsiyonlarla birlikte son derece değişken bir yapıya sahiptir. Ancak şu anda, opsiyonlar tarihteki en küçük volatilite primi ile fiyatlanıyor ve IV %24 ile %52 arasında, uzun vadeli temel çizginin yarısından daha az.

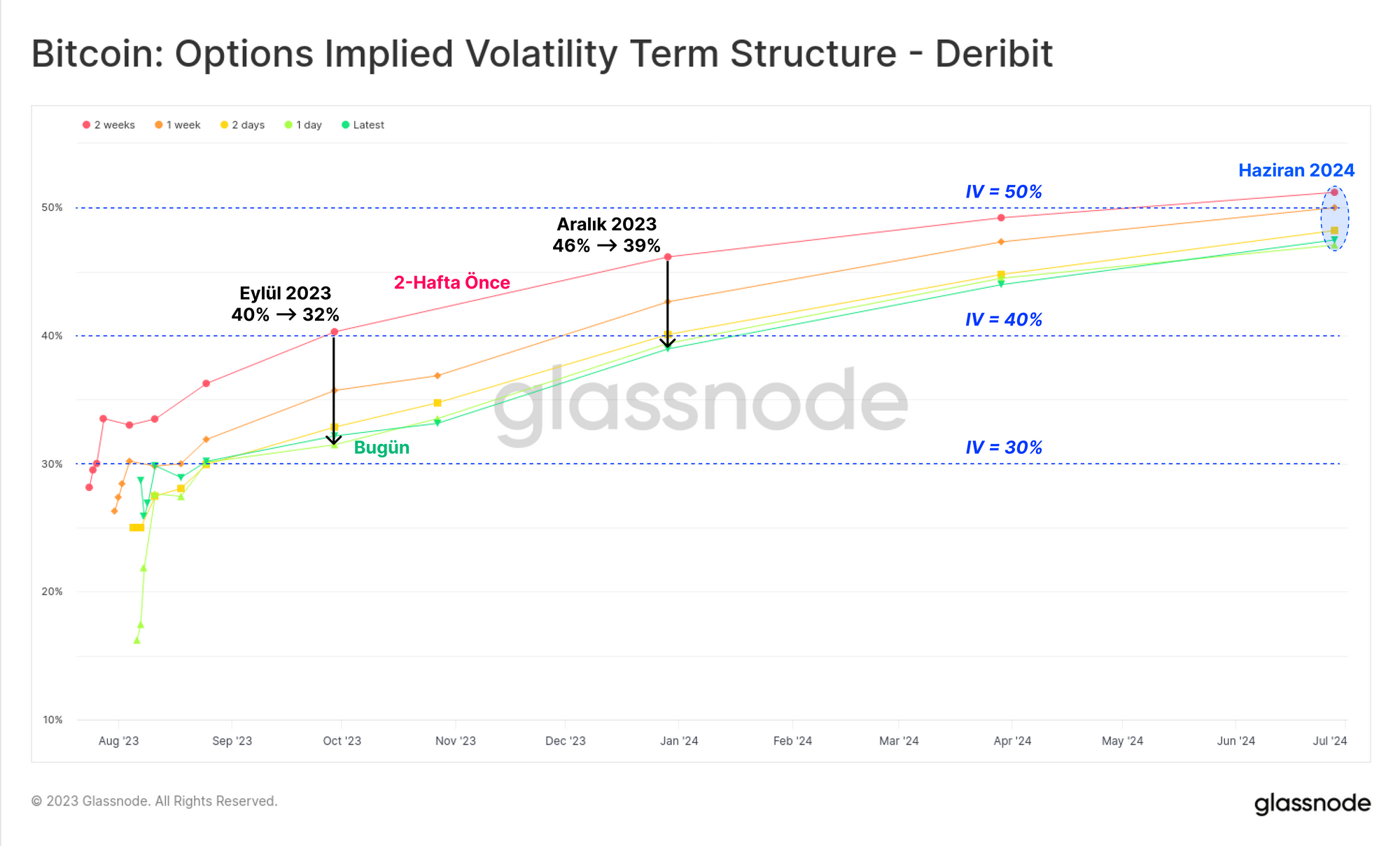

IV vade yapısı, son iki hafta içinde volatilite primlerinin daraldığını göstermektedir. Aralık kontratında öngörülen volatilite yalnızca son iki hafta içinde %46'dan %39'a düştü. Haziran 2024'e kadar vadesi olan opsiyonlar %50'nin biraz üzerinde volatilite primi taşıyor ki bu tarihsel olarak düşük bir oran.

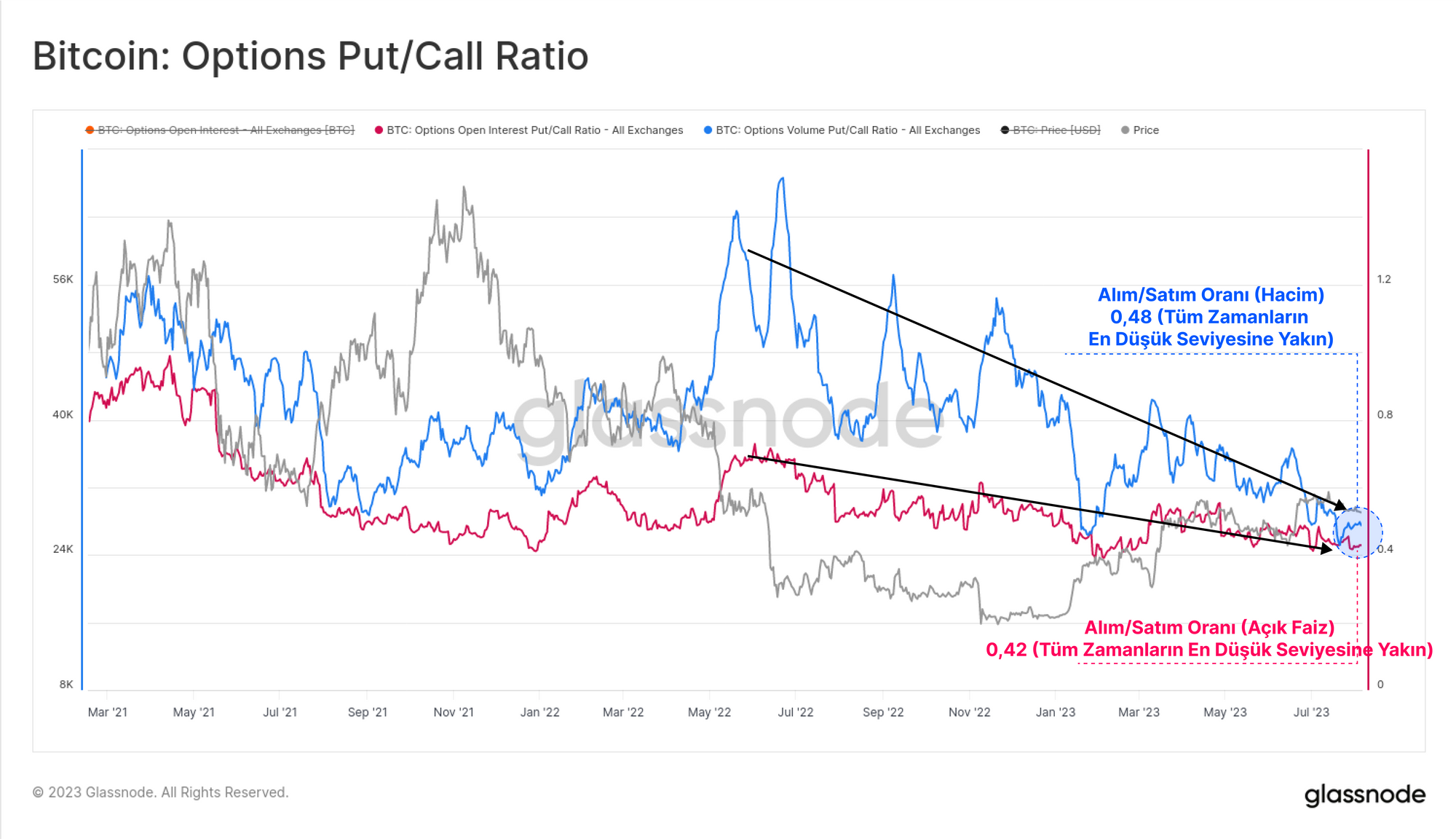

Hem hacim hem de açık faiz ölçütlerinde Alım/Satım Oranı tüm zamanların en düşük seviyesinde ya da buna yakın, 0,42 ile 0,48 arasında işlem görüyor. Bu durum, piyasada net bir yükseliş eğilimi olduğunu ve alım opsiyonlarına olan talebin baskın olmaya devam ettiğini gösteriyor.

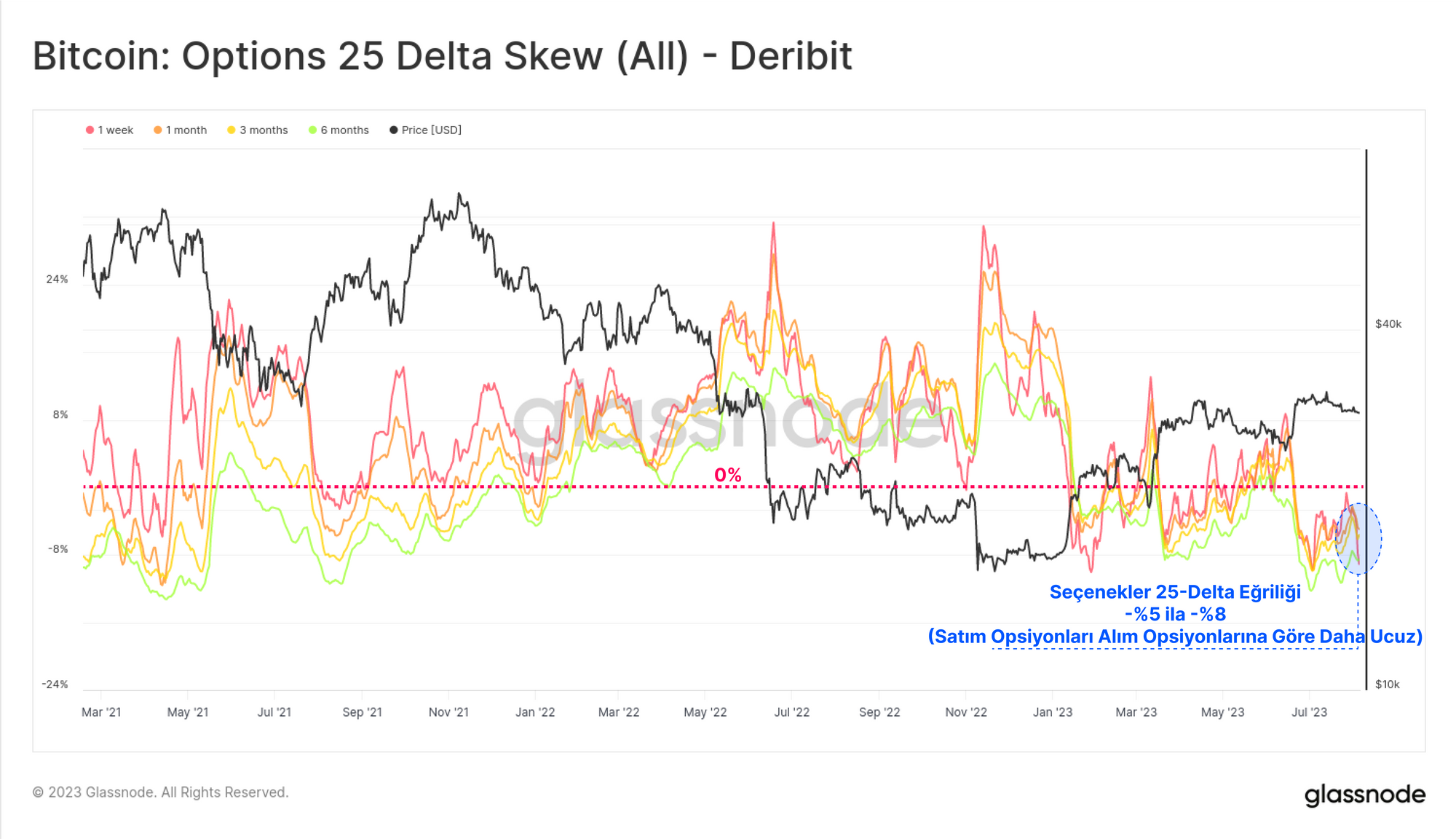

Sonuç olarak, satım opsiyonları, 25-delta eğrilik metriğinde tüm zamanların en düşük seviyesiyle yansıtıldığı üzere, alım opsiyonlarına kıyasla giderek daha ucuz hale gelmektedir. Genel olarak bu durum, şu anda büyüklük açısından vadeli işlem piyasalarına rakip olan opsiyon piyasalarının önümüzdeki dönemde tarihi düşük volatiliteyi fiyatladığını göstermektedir.

Bununla birlikte, tüm işlem günlerinin %5'inden daha azında benzer bir fiyat aralığı daralması görüldüğü göz önüne alındığında, bu Bitcoin'in artık kötü şöhretli bir şekilde değişken olmadığını ya da oynaklığın yanlış fiyatlandırılmış olabileceğini göstermektedir.

Özet ve Sonuçlar

Çok az sayıda haber başlığı Bitcoin'in fiyat açısından istikrarlı ve değişken olmayan bir varlık olduğunu gösteren ve bu da aylık %10'un altındaki işlem aralıklarının göze batmasına neden oluyor. Piyasa tartışmasız bir şekilde şimdiye kadarki en düşük oynaklığa sahip ve bu da ileride daha yüksek bir oynaklığın olup olmayacağını sorgulatıyor.

Vadeli nakit ve taşıma getirileri %5,3 ile %8,1 arasında değişmekte olup, kısa vadeli ABD tahvillerinin risksiz faiz oranının marjinal olarak üzerindedir. Opsiyon piyasaları tarihteki en düşük öngörülen volatilite primini fiyatlamış olup, özellikle satım opsiyonları en düşük talebi görmektedir.

Bitcoin'in kötü şöhretli dalgalanması bağlamında, BTC fiyat istikrarında yeni bir döneme mi giriyoruz, yoksa dalgalanma yanlış mı fiyatlandırılıyor?